Управление вексельным обращением в коммерческом банке

Министерство общего и профессионального образования РФ

ТОМСКИЙ ПОЛИТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

ИНЖЕНЕРНО-ЭКОНОМИЧЕСКИЙ ФАКУЛЬТЕТ

Кафедра МЕНЕДЖМЕНТА

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

УПРАВЛЕНИЕ ВЕКСЕЛЬНЫМ ОБРАЩЕНИЕМ

В КОММЕРЧЕСКОМ БАНКЕ

| Студентка гр. ХХХХ: | ___________ (подпись) | «___»_________1998 г. | |

| Руководитель работы: | ___________ | «___»_________1998 г. | _________________ |

| Консультанты: | |||

| по _________________ | ___________ | «___»_________1998 г. | _________________ |

| по _________________ | ___________ | «___»_________1998 г. | _________________ |

| по _________________ | ___________ | «___»_________1998 г. | _________________ |

| по _________________ | ___________ | «___»_________1998 г. | _________________ |

Допустить к защите, заведующий кафедрой | ___________ (подпись) | «___»_________1998 г. | _________________ |

ТОМСК - 1998

ЗАДАНИЕ

ОГЛАВЛЕНИЕ

АННОТАЦИЯ................................................................................................. 6

ВВЕДЕНИЕ..................................................................................................... 7

Глава 1. ВЕКСЕЛЬНОЕ ОБРАЩЕНИЕ..................................................... 9

1.1 Общая характеристика векселей........................................................... 9

1.2 Передача векселей............................................................................... 12

1.3 Платеж по векселю и его гарантия..................................................... 14

1.4 Протест по векселю и взыскания по нему.......................................... 18

1.5 Посредничество в системе вексельного обращения........................... 20

1.6 Виды векселей...................................................................................... 22

1.7 Факторинг и форфейтинг.................................................................... 24

1.8 Инкассирование векселей.................................................................... 27

1.9 Домициляция векселей........................................................................ 29

1.10 Функционирование вексельного рынка России............................... 30

Глава 2. ВЕКСЕЛЬНОЕ КРЕДИТОВАНИЕ В КОММЕРЧЕСКОМ БАНКЕ 36

2.1 Банковские операции с векселями....................................................... 36

2.2 Вексельный кредит в форме учета векселей....................................... 37

2.3 Обоснование процентной ставки по вексельному кредиту............... 40

2.4 Переучет векселей банками................................................................. 41

2.5 Выпуск банками собственных векселей.............................................. 44

2.6 Дисконтные или процентные банковские векселя.............................. 46

2.7 Методы повышения ликвидности векселя.......................................... 48

2.8 Кредитные банковские векселя........................................................... 51

2.9 Авалирование коммерческим банком векселей клиента.................... 56

2.10 Акцептный кредит............................................................................. 57

Глава 3. ВЕКСЕЛЬНОЕ КРЕДИТОВАНИЕ РЕГИОНАЛЬНЫХ АДМИНИСТРАЦИЙ........................................................................................................................ 59

3.1 Основные положения порядка предоставления вексельных кредитов 62

3.1.1 Общее положения......................................................................... 62

3.1.2 Оформление и обслуживание вексельного кредита.................... 63

3.1.3 Проведение расчетов.................................................................... 65

Глава 4. ПЕРЕВОДНЫЕ ВЕКСЕЛЯ......................................................... 68

4.1 Операции, связанные с выдачей переводных векселей...................... 68

4.2 Оформление кредита переводным векселем...................................... 73

Глава 5. НАЛОГООБЛОЖЕНИЕ ОПЕРАЦИЙ С ВЕКСЕЛЯМИ.......... 76

5.1 Налог на прибыль и доход по векселю.............................................. 76

5.2 Налог на добавленную стоимость...................................................... 77

5.3 Подоходный налог.............................................................................. 78

5.4 Налог с имущества, переходящего в порядке наследования и дарения 79

Глава 6. ОТРАЖЕНИЕ В БУХГАЛТЕРСКОМ УЧЕТЕ ОПЕРАЦИЙ С ВЕКСЕЛЯМИ........................................................................................................................ 82

ЗАКЛЮЧЕНИЕ............................................................................................. 95

СПИСОК ЛИТЕРАТУРЫ............................................................................ 97

ПРИЛОЖЕНИЯ........................................................................................... 99

ПРИЛОЖЕНИЕ 1................................................................................... 100

ПРИЛОЖЕНИЕ 2................................................................................... 105

ПРИЛОЖЕНИЕ 3................................................................................... 108

ПРИЛОЖЕНИЕ 4................................................................................... 111

ПРИЛОЖЕНИЕ 5................................................................................... 112

АННОТАЦИЯВ Выпускной Квалификационной Работе рассмотрена структура векселей и практика их обращения, вексельное кредитование в коммерческом банке, схема применения векселей банками, а также бухгалтерский учет и налогообложение вексельных операций.

ВВЕДЕНИЕК векселю, как, может быть, ни к одному финансовому инструменту, наилучшим образом подходит поговорка «Новое - это хорошо забытое старое». Действительно, сегодня при возрождении российских вексельных программ, приходится возвращаться и к мировому опыту (а вексель, как известно, родился в Италии еще во времена раннего средневековья), и к сугубо российскому наследию. Например, в эпоху НЭПа именно векселя помогли быстро оживить экономику страны.

Одним из участников рынка ценных бумаг являются коммерческие банки. Несмотря на то, что их роль на этом рынке в разных государствах не одинакова, можно обозначить некоторые общие закономерности взаимодействия коммерческих банков с национальными и международными рынками ценных бумаг.

Прежде всего, послевоенный период характеризуется активным проникновением коммерческих банков на рынок ценных бумаг в прямой или опосредованной форме. В Германии, где банки имеют право осуществлять все виды операций с ценными бумагами, они активно выходят на рынок как эмитенты (эмитируя, главным образом, облигации), посредники и крупнейшие инвесторы. В тех странах, где роль коммерческих банков на фондовых рынках законодательно ограничена (США, Канада, Япония), они находят опосредованные пути участия в инвестиционной и посреднической деятельности через трастовые операции, кредитование инвестиционных компаний и банков. Причем во всех странах доходы коммерческих банков от инвестиционной деятельности и операций с ценными бумагами играют все более заметную роль в формировании их прибыли.

Стремление коммерческих банков расширить операции с ценными бумагами стимулируются, с одной стороны, высокой доходностью этих операций, с другой - относительным сокращением сферы эффективного использования прямых банковских кредитов.

Практика развития кредитных систем ведущих зарубежных стран убедительно свидетельствует, что диверсификация деятельности банков, базирующаяся на сочетании депозитно-ссудных и эмиссионно-инвестиционных операций, усиливает их конкурентные позиции на рынке и наиболее полно отвечает потребностям современного финансового капитала.

В Российской Федерации коммерческие банки в перспективе могут стать наиболее активными участниками рынка ценных бумаг. Действующее банковское законодательство разрешает отечественным коммерческим банкам широкий круг операций с ценными бумагами; банки могут выступать как эмитенты собственных акций, облигаций, депозитных сертификатов, векселей и других ценных бумаг, они могут приобретать ценные бумаги за свой счет, преследуя при этом свои цели, то есть выступать в роли инвесторов, банки имеют право проводить посреднические операции с ценными бумагами, получая за это комиссионное вознаграждение.

Глава 1. ВЕКСЕЛЬНОЕ ОБРАЩЕНИЕ1.1 Общая характеристика векселей

Вексель - это разновидность долгового обязательства, составленного в строго определенной форме, дающего бесспорное право требовать уплаты обозначенной в векселе суммы по истечении срока, на который он выписан.

Вексель - это:

- строго формальный документ, и отсутствие любого из обязательных реквизитов делает его недействительным;

- безусловное денежное обязательство, т. к. приказ его оплатить и принятие обязательств по оплате не могут быть ограничены никакими условиями;

- абстрактное обязательство, т. к. в его тексте не допускаются ни какие ссылки на основание его выдачи.

Предметом вексельного обязательства могут быть только деньги.

Россия придерживается Единообразного вексельного закона (ЕВЗ), принятого в 1930 г. в Женеве. Все операции с векселями регламентируются Положением о переводном и простом векселе, принятом ЦИК и СНК Союза ССР в 1937 г., действие которого было подтверждено постановлением Президиума ВС РСФСР от 24 июня 1991 г.

Кроме этого, обращение векселей регламентируется Рекомендациями по использованию векселей в хозяйственном обороте Центрального банка РФ , Временными основными положениями по переучету векселей предприятий Банком России и другими законодательными актами.

Векселя являются ценными бумагами. Их определение дается в Гражданском кодексе РФ и статье 35 Основ гражданского законодательства Союза ССР, а закон РФ «О денежной системе РФ (ст. 13) считает вексель платежным документом, используемым в безналичных расчетах.

Переводной вексель должен содержать следующие реквизиты:

- наименование. "вексель", включенное в текст документа выраженное на его языке;

- простое и ничем не обусловленное предложение уплатит определенную сумму денег;

- наименование и адрес должника (трассата);

- указание срока платежа;

- указание места платежа;

- наименование получателя платежа (ремитента), которому или по приказу которого должен быть совершен платеж;

- указание даты и места составления векселя;

- подпись векселедателя (трассанта).

Вексельные метки. Чтобы отличить вексель от родственных ему документов, необходимо прежде всего его обозначить словом "вексель". Но одного этого слова недостаточно, т. к. любому другому документу в этом случае можно задним числом придать форму векселя. В самом тексте должны содержаться слова: «Заплатите по этому векселю в пользу..." или "...платите против этого переводного векселя приказу...".

Вексельная сумма должна быть точно указана в тексте векселя прописью или цифрами. В случае разногласий между суммой, указанной цифрой и прописью, верной считается сумма, указанная прописью. Если в векселе присутствует несколько сумм, то он считается выписанным на меньшую. В переводном векселе, который подлежит оплате сроком по предъявлении или во столько-то времени от предъявления, на вексельную сумму могут начисляться проценты. В векселях с фиксированной датой платежа это условие считается ненаписанным.

Наименование и адрес плательщика обычно указывается слева внизу векселя. Плательщиком может быть и юридическое, и физическое лицо.

Различают следующие сроки платежа:

а) по предъявлении.

Платеж должен быть произведен при предъявлении векселя, что оговаривается фразой: «Оплатите по предъявлении». В векселе могут быть оговорены максимальные и минимальные сроки предъявления. Если это не указано, то вексель может быть предъявлен к оплате только в течение года со дня выставления.

При просрочке этого срока владелец векселя теряет право на требование платежа.

Срок предъявления векселя может быть сокращен его получателями по индоссаменту. Векселедержатель также может установить, что вексель может быть предъявлен к платежу не ранее определенной даты. В этом случае срок для предъявления отсчитывания начиная с этой даты.

б) во столько-то времени от предъявления.

Запись в тексте векселя в этом случае имеет вид: «Платите через (число дней) после предъявления». Днем предъявления считается дата отметки плательщика на векселе о согласии на оплату (фактически акцепт тратты) или дата протеста по этому поводу.

Если иное не оговорено в векселе, срок от составления до оплаты не должен превышать одного года.

в) во столько-то времени от составления.

Отсчет времени начинается со следующего дня после даты составления векселя. Срок платежа считается наступившим в последний день, указанный в векселе, а не на следующий после него.

г) на определенный день.

В данном случае в векселе указывается конкретная дата платежа..

д) срок платежа - нерабочий день.

Платеж по такому векселю может быть потребован в первый следующий рабочий день.

Если в векселе какой либо срок платежа не указан, то он считается согласно Положению о переводном и простом векселе векселем с платежом по предъявлении.

Место платежа должно быть указано на векселе.

Если иное не оговорено, то местом платежа обычно считается местонахождение плательщика. Кроме этого, в векселе может быть указан банк, где должен быть произведен платеж.

При отсутствии указания места платежа таковым считается местонахождение плательщика.

Вексель считается недействительным, если на нем указано несколько мест платежа. При отсутствии указания на векселе места платежа, и местонахождения плательщика он также считается недействительным.

Наименование получателя платежа. Обычно на векселе пишется: «Платите ... приказу (наименование ремитента)». При этом указывается конкретное лицо. Если платеж производится на лицо, которое выдало переводной вексель, т. е. векселедателя, то на нем пишется: «Платите в мою пользу» или «Платите по нашему приказу».

1.2 Передача векселей

Передача другому лицу осуществляется путем передаточной надписи - индоссамента.

Лицо, передающее вексель по индоссаменту, называется индоссантом, а получившее - индоссатом. Действие передачи векселя называется индоссированием, или индоссацией.

Индоссамент должен быть простым и ничем не обусловленным. Частичный индоссамент, т. е. передача только части суммы векселя, не допускается.

Передаточные надписи обычно имеют вид: "Платите приказу..." или "Вместо меня уплатите...". Передаточная надпись должна быть собственноручно подписана индоссантом, остальные ее элементы могут быть воспроизведены механическим путем. Зачеркнутые индоссаменты считаются ненаписанными.

Индоссаменты бывают следующих видов:

а) бланковый индоссамент. В этой передаточной надписи не указывается, по приказу какого лица необходимо совершить платеж, но она подписывается индоссантом. Такой вексель считается выставленным на предъявителя, и его можно передать другому лицу путем простого вручения. Бланковый индоссамент можно превратить в полный (см. ниже), сделав надпись, по приказу какого лица следует совершить платеж.

Силу бланкового индоссамента имеет индоссамент на предъявителя, обычно выражаемый словами "платите предъявителю сего векселя...";

б) именной (полный) индоссамент. В этом случае в передаточной надписи указывается имя или наименование индоссата.

При получении векселя по полному индоссаменту необходимо проверить непрерывность передаточных надписей;

в) препоручительный (инкассовый) индоссамент. Такая передаточная надпись делается держателем векселя при передаче этого документа банку с просьбой получить по нему платеж. Она включает в себя надпись: "Валюта к получению", "На инкассо", "Доверяю получить" или аналогичную. Получатель векселя по препоручительному индоссаменту не становится его собственником. Индоссамент только уполномочивает его получить деньги, опротестовать вексель в случае неполучения платежа (от имени и за счет доверителя), уведомить предшествующих надписателей о непоступлении платежа и т. д.

1.3 Платеж по векселю и его гарантия

При исчислении срока погашения векселя не учитывается день, в который он выписан, и, если дата платежа приходится на нерабочий день, то он оплачивается в следующий рабочий день.

Векселя предъявляются к оплате, если не оговорено иное, в местонахождении плательщика. При этом он может быть представлен к оплате в день платежа или в течение рабочего времени двух последующих дней.

Платеж по векселю должен следовать немедленно за предьявлением. Отсрочка платежа возможна только при возникновении обстоятельств непреодолимой силы, наличие которых должно быть подтверждено компетентным органом.

Оплата векселя может производиться наличным или безналичным путем. При этом плательщик может потребовать вернуть ему тратту с распиской о получении платежа.

Должник может оплатить только чисть своих обязательств, и предъявитель векселя обязан принять эту сумму. В этом случае на векселе делается отметка о платеже и оставшейся сумме, и векселедержатель может совершить протест и предъявить иск к любому обязанному по нему лицу в размере неоплаченной суммы.

Пролонгация, т. е. перенесение срока платежа по векселю, не допускается, однако на практике часто возникает необходимость в такой операции. В таких случаях возможно несколько вариантов действия.

Во-первых, стороны по взаимному согласию изменяют дату платежа, не внося изменений в текст векселя.

Во-вторых, стороны могут изменить срок платежа, зачеркнув старую дату и надписав новую или проставив на лицевой стороне векселя оговорку "Пролонгирован до..." или аналогичную.

Чтобы внесенная поправка имела силу, такой вексель должен быть вновь акцептован и на нем должны быть вновь проставлены подписи всех обязанных лиц (индоссантов, авалистов и т. д.). Если кто-то из этих лиц не согласился на пролонгацию, то после истечения срока платежа и срока протеста в неплатеже, он перестает нести ответственность по данному векселю.

В-третьих, пролонгация может быть осуществлена путем выставления нового векселя с более поздней датой платежа.

Вексель может быть не принят к платежу или акцепту в следующих случаях:

а) если по указанному адресу невозможно отыскать плательщика;

б) смерти плательщика (для физического лица);

в) несостоятельности плательщика;

г) если в векселе указано "не акцептован", "не принят" и т. п.;

д) если запись об акцепте окажется зачеркнутой.

Должник по переводному векселю должен дать согласие на оплату тратты путем ее акцепта. Акцепт отмечается в левой части лицевой стороны векселя и выражается словами: "Акцептован", или "Принят", или "Заплачу", или аналогичными по смыслу, с обязательным проставлением подписи плательщика.

Простая подпись плательщика также обозначает акцепт векселя. Предъявление векселя к акцепту может быть произведено во всякое время, начиная со дня его выдачи и кончая моментом наступления платежа. Вексель может быть предъявлен к акцепту и акцептован даже после наступления срока платежа, и должник отвечает по нему так же, как если бы он принял вексель до срока.

Акцепт должен быть простым и ничем не обусловленным, но он может быть частичным, т. е. должник согласен оплатить только часть суммы. В этом случае векселедержатель вправе после протеста в частичном неакцепте сразу же предъявить регрессивные требования к обязанным по векселю лицам.

Какова роль акцепта в реальных сделках? Прежде всего акцепт играет роль определенной гарантии от предъявления неправомерных требований по выполнению условий тратты.

Если должник считает, что обязательство по векселю не вытекает из его отношений с кредитором, то он может его не акцептовать.

С другой стороны, поставщик, отправляя получателю товар, вместе с товароотгрузочными документами передает в банк и тратту. Покупатель товара не получит документов, а следовательно, и сам товар, пока не акцептует ее.

Акцепт тратты может совершить и банк. Такой акцепт называется банковским и применяется в основном для досрочного учета векселя. Однако банки за свой акцепт берут высокую комиссию, поэтому он не нашел широкого распространения. Банковский акцепт обязателен только при рассчетах с рассрочкой платежа в форме документарного аккредитива.

Вместо банковского акцепта более удобно авалирование (подтверждение) векселя банками. Аваль выступает как вексельное поручительство, в отношении которого применяется вексельное право.

Это поручительство означает гарантию полного или частичного платежа по тратте, если должник не выполнил в срок свои обязательства. Аваль дается на лицевой стороне векселя или на добавочном листе (аллонже) и выражается словами: "Считать за аваль" или другой аналогичной фразой и подписывается авалистом. Авалем считается и простая подпись на лицевой стороне векселя, если только она не поставлена плательщиком или векселедателем.

Аваль дается за любое ответственное по векселю лицо, поэтому авалист должен указать, за кого он дает поручительство.

При отсутствии такого указания аваль считается выданным за векселедателя, т.е. не за должника, а за кредитора.

В качестве авалиста может выступить любое лицо, в том числе индоссант, векселедатель или акцептант. С другой стороны, не допускается авалирование векселя за лицо, по нему не ответственное, например за плательщика, не акцептовавшего вексель, или за индоссанта, проставившего оговорку "без оборота на меня". Соответственно, аваль совершенный после истечения срока протеста за лицо, которое вследствие этого пропуска освобождается от ответственности, также недействителен. Хотя аваль может быть дан и после истечения срока платежа, и даже после совершения акта протеста.

Авалист и лицо, за которое он поручается, несут солидарную ответственность. Оплатив вексель, авалист приобретает право обратного требования к тому, за кого он выдал поручительство, а также к тем, кто обязан перед этим лицом. Но следует учитывать, что в этом случае действуют общие правила регресса, т. е. авалист может предъявлять требования только к предыдущим должникам, но не к последующим. Следует также учитывать, что согласно ст. 47 авалист несет перед векселедержателем солидарную ответственность наряду с другими лицами, поставившими на векселе свои подписи. Из этого вытекает, что векселедержатель имеет право предъявить ему иск независимо от предъявления иска другим обязанным по векселю лицам.

1.4 Протест по векселю и взыскания по нему

Иски в неплатеже или неакцепте векселей рассматриваются судебными органами, только если они были надлежащим образом опротестованы. Право вексельного протеста появляется тогда, когда 6ыло совершено официально удостоверенное требование платежа, акцепта, датирования, и они не 6ыли получены. Для совершения протеста векселедержатель или его уполномоченное лицо должны предъявить вексель в нотариальную контору по месту нахождения плательщика или банка (домицилированный вексель).

При протесте в неплатеже вексель должен быть предъявлен в нотариальную контору не позднее 12 часов следующего после истечения даты платежа дня, а в неакцепте - в течение срока предъявления к акцепту. В случае пропуска этих сроков векселедержатель теряет свои права против индоссантов, векселедателя переводного векселя и других обязанных по нему лиц (ст. 53(4)), за исключением акцептанта (или векселедателя простого векселя) и их гарантов. Последнее позволяет без изменения текста векселя отсрочить платеж по нему на основе договоренности между кредитором и должником.

Нотариальная контора должна выставить протест должнику в течение двух рабочих дней после срока оплаты векселя. Если вексель опротестовывается по неакцепту, то протест по неплатежу и предъявление к платежу уже не требуются. Нотариальная контора оформляет протест по установленной форме, делает запись в реестре и отметку на самом векселе. При этом взимается государственная пошлина в размере 5% от неоплаченной суммы векселя (Закон РФ "О государственной пошлине", ст. 3).

В течение четырех рабочих дней после совершения протеста векселедержатель должен известить об этом своего индоссанта и векселедателя. Каждый последующий индоссант в течение двух рабочих дней, следующих за днем получения извещения, сообщает своему предшественнику и одновременно авалисту, если он поручается за этого индоссанта. Непосылка извещения не лишает вексельных прав векселедержателя.

Иск может быть предъявлен до наступления срока платежа по следующим причинам:

а) имел место частичный или полный отказ в акцепте;

6) в случае несостоятельности плательщика независимо от того, акцептовал он вексель или нет; в случае прекращения им платежей, даже если это обстоятельство не было установлено судом; в случае безрезультатного обращения взыскания на его имущество.

Если протест совершен своевременно, то наступают следующие последствия:

а) органы суда вправе принимать к рассмотрению такие векселя и выдавать по ним решения;

б) наступает ответственность надписателей векселя и трассанта. Все эти лица, за исключением индоссантов, пометивших "без оборота на меня", несут солидарную ответственность, и векселедержатель вправе предъявить иск любому из них или всем вместе. Более того, предъявление иска к одному из обязанных лиц не препятствует одновременному предъявлению исков к другим, даже если они обязывались после первоначального ответчика . Таким образом возникает право оплаты векселя в порядке регресса, т. е. обратного требования к предыдущим индоссантам, авалистам, векселедателю;

в) векселедержатель вправе требовать по иску большую сумму, чем указано в векселе. Сумма увеличивается на 6% годовых, начиная со срока платежа по векселю по день удовлетворения претензии; пеню начиная со дня срока платежа по день действительного получения денег; издержки, связанные с протестом.

Если иск предъявляется до наступления срока платежа, то из вексельной суммы удерживается учетный процент, рассчитываемый по официальной банковской учетной ставке в местонахождении векселедержателя на день предъявления иска.

Если векселедержатель удовлетворил свой иск к одному из индоссантов, то последний может, в свою очередь, также предъявить иск, но только к предшествующим индоссантам, т. к. следующие за ним надписатели перестают нести ответственность по этому векселю. При этом он в свой иск включает помимо уплаченной суммы проценты на нее и понесенные издержки.

Векселедержатель имеет право обращения в суд по опротестованному векселю в течение срока вексельной давности.

Иск к акцептанту может быть предъявлен в течение 3 лет, к векселедателям и по переводному, и по простому векселю, а также к индоссантам - в течение 1 года; иски между индоссантами предъявляются в течение 6 месяцев.

1.5 Посредничество в системе вексельного обращения

Между векселедержателем и должником по векселю (векселедателем, индоссантами, авалистами) может существовать посредник (юридическое или физическое лицо). Посредник может акцептовать или оплатить вексель за кого-либо из обязанных по тратте. Им может быть любое лицо, даже плательщик, но не акцептант.

Посредник акцептует вексель, когда у векселедержателя возникает право досрочного требования по векселю, т. е. когда имел место частичный или полный отказ в акцепте (по этой причине акцептант не может быть посредником); в случае несостоятельности плательщика; прекращения им платежей; безрезультатного обращения взыскания на его имущество. Векселедержатель не может предъявлять иски к должникам по векселю в случае его неакцепта или неплатежа до тех пор, пока он не обратился к посреднику. Иск к должникам по векселю предъявляется в том случае, если посредник отказался выполнить указанные действия, и этот отказ был опротестован.

Посредник, акцептуя вексель, ставит на нем свою подпись с указанием того, за кого он это сделал. Если такое указание отсутствует, то акцепт считается сделанным за векселедателя.

Платеж в порядке посредничества может иметь место во всех случаях, когда либо при наступлении срока платежа, либо до наступления срока платежа у векселедержателя возникло право на регресс, т. е. должник не выполнил своих обязательств.

Посредник, оплачивая вексель, должен покрыть всю его сумму. Крайний срок платежа определяется следующим днем после последнего дня, предоставленного для совершения протеста в неплатеже. Последний день платежа является и последним днем опротестования векселя в случае его неоплаты посредником.

Если этот срок просрочен, то векселедержатель теряет свои права по векселю.

При совершении платежа по векселю посредник ставит на нем отметку с указанием, за кого он это сделал (при отсутствии отметки платеж считается сделанным за векселедателя), и забирает вексель. Он имеет право требовать уплаченную сумму с того, за кого он сделал платеж, или обязанных перед ним по векселю лиц, но не может его передавать по индоссаменту.

Индоссанты, следующие за лицом, за которое был совершен платеж, освобождаются от ответственности, и, если поступило несколько предложений об оплате посредниками векселя, то предпочтение отдается тому, кто освобождает от ответственности большее количество лиц.

1.6 Виды векселей

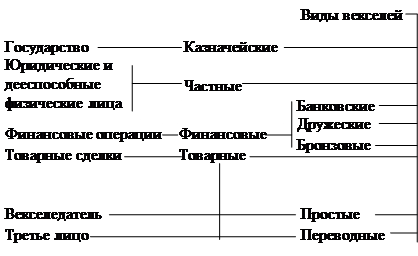

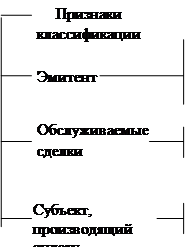

Классификация векселей:

| |||

| |||

Рис.1.1 Классификация векселей

Векселя бывают простые и переводные.

Простой вексель (соло-вексель) выписывается и подписывается должником и содержит его безусловное обязательство уплатить кредитору определенную сумму в обусловленный срок и в определенном месте.

Переводной вексель (тратта) выписывается и подписывается кредитором (трассантом) и содержит приказ должнику (трассату) оплатить в указанный срок обозначенную в векселе сумму третьему лицу (ремитенту).

Переводной вексель как таковой не имеет силы законного платежного средства, а является лишь представителем действительных денег, поэтому принято, что должник- трассант обязан письменно подтвердить свое согласие произвести платеж по векселю в обозначенный срок, т. е. совершить акцепт тратты. Акцепт совершается в виде надписи на лицевой стороне векселя.

Кроме деления на виды - простые и переводные, различают несколько форм векселей: товарные, финансовые, банковские, ректа-вексель или именной вексель, бланковый вексель, дружеские векселя, бронзовые, обеспечительский.

Товарные (или коммерческие) векселя используются во взаимоотношениях покупателя и продавца в реальных сделках с поставкой продукции или услуг.

Финансовые векселя имеют в своей основе ссуду, выдаваемую предприятием, за счет имеющихся свободных средств другому предприятию.

В последнее время в России широкое распространение получили банковские векселя. Они удостоверяют, что предприятие внесло в банк депозит в сумме, указанной в векселе. Банк обязуется погасить такой вексель при предъявлении его к оплате в указанный на нем срок. При этом на вексель начисляется определенный процентный доход.

Ректа-вексель или именной вексель не может индоссироваться.

В бланковом векселе покупатель акцептует пустой формуляр векселя, который в дальнейшем будет заполнен продавцом. Такая ситуация возможна, когда в ходе переговоров не установлены окончательная цена товара (или она может измениться в результате доставки) и срок поставки. Такой вексель может быть выписан только сторонами, доверяющими друг другу, ибо при внесении в него суммы, отличной от согласованной с плательщиком, последний все равно будет вынужден ее заплатить.

Дружеские векселя выдаются людьми, безусловно доверяющими друг другу. При этом одно лицо в целях помощи предприятию, испытывающему финансовые трудности, акцептует его вексель для того, чтобы последнее либо расплатилось со своими должниками, либо учло его в банке. Предполагается, что выписавший вексель в дальнейшем изыщет средства, чтобы самому погасить его.

Бронзовый вексель - это вексель, не имеющий реального обеспечения, выписанный на вымышленное лицо. Доход по такому векселю мошенники получают путем учета его в банке. Бронзовые векселя могут выписываться и на реальные фирмы. При этом две фирмы обмениваются векселями и учитывают их в разных банках. Перед сроком погашения первых векселей они вновь выписывают векселя друг на друга и с помощью их учета пытаются погасить старую ссуду.

В России бронзовые и дружеские векселя запрещены.

Обеспечительский вексель выписывается для обеспечения ссуды ненадежного заемщика. Он хранится на депонированном счете заемщика и не предназначается для дальнейшего оборота. Если платеж совершается в срок, то вексель погашается, если нет-то должнику предъявляются претензии.

1.7 Факторинг и форфейтинг

Факторинг - это покупка банком или специализированной компанией денежных требований поставщика к покупателю и их инкассация за определенное вознаграждение.

Более общее определение факторинговых операций содержится в Конвенции Международного института унификации частного права (ЮНИДРУА) по международным факторным операциям, принятой в Оттаве в 1988 году. Согласно этому документу контракт по факторным операциям является таковым, если поставщик уступает факторинговой фирме свои требования к покупателям, а факторинговая компания, в свою очередь, берет на себя не менее двух следующих обязанностей:

- кредитование поставщика;

- ведение учета требований к покупателям;

- предъявление к оплате требований;

- защита от неплатежеспособности покупателей, т. е. страхование кредитного риска.

Факторинговые операции подразделяются на:

1. внутренние, если поставщик, покупатель и фактор-фирма находятся в одной стране, и международные, если какая-либо из трех сторон находится в другом государстве;

2. открытые, если должник уведомлен об участии в сделке факторинговой компании, и закрытые (конфиденциальные);

3. с правом регресса, т. е. с правом требования к поставщику вернуть оплаченную сумму или оплатить непогашенную задолженность, и без права регресса;

4. с кредитованием поставщика в форме предварительной оплаты или оплаты требований к определенной дате.

Форфетирование - это покупка обязательств, погашение которых происходит на определенный период в будующем без оборота на любого предыдущего должника.

Факторинговые операции применяются для финансирования поставок потребительских товаров со сроком кредитования от 90 до 180 дней, а форфетирование - со сроком кредитования от 6 месяцев до 6 лет.

Применительно к вексельному обращению факторинговая (форфейтинговая) операция схожа с учетом векселей банками, но она имеет и ряд отличий. Если при получении вексельного кредита, векселя использовались в качестве гарантии ссуды, то фактор практически покупает их. Риск потерь из-за неоплаты требований должником страхуется факторинговой компанией, взимающей за эту операцию комиссию. Поставщик же несет до конца только ответственность за дефекты поставляемого оборудования и за правильность указываемых в счет-фактуре сумм.

Векселя передаются фактору или форфетору путем индоссамента с включением оговорки «без оборота». Но если в простом векселе индоссант путем этой оговорки освобождается от любого обязательства по нему, то в переводном векселедатель не может снять с себя ответственность за его неоплату. В последнем случае трассант обычно удовлетворяется письменным обязательством форфетора или фактора не предпринимать против него действий в случае неплатежа. С учетом возникновения дополнительных проблем на практике чаще всего применяются простые векселя.

При форфейтинге из-за большого срока кредита он разбивается на части, оформленные отдельными векселями обычно на срок около 6 месяцев.

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Управление процентным риском в коммерческом банке

Российская экономическая академия им.Г.В.Плеханова Межотраслевой институт повышения квалификации и Переподготовки руководящих кадро

- Управление собственными средствами коммерческого банка

- Учет банковских операций

Структура отчета курсового проекта.Анализ предметной области (ПО)1.1. Описание ПО решаемой задачи (цели, условия)……………………31.2. Фу

- Учет в КБ

36.Учетная политика кредитной организации.Сущность и назначение бухгалтерского учета в банках. Банковский бухгалтерский учет характери

- Учет депозитных операций коммерческих банков

- Учет и анализ банковских кредитов

- Учет заемных средств в коммерческом банке

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.