Теоретические и организационные основы учета и контроля расчетов с дебиторами и кредиторами

В данной дипломной работе будет рассмотрена тема «Анализ уровня и динамики рентабельность деятельности и предложений относительно её повышения».

Выбранная мною тема является актуальной. В настоящее время в условиях рыночной экономики появляется всё больше и больше предприятий. Каждое предприятие стремится, получить как можно большую прибыль при минимальных затратах. Для обеспечения прибыльности своего дела предпринимателю следует глубоко анализировать сложившуюся ситуацию на рынке, а также внутри своего предприятия. Достижение главной цели - максимизации прибыли, возможно, только при правильном и продуманном планировании деятельности предприятия.

Обобщающим показателем экономической эффективности производства является показатель рентабельности. Рентабельность означает доходность, прибыльность предприятия. Она рассчитывается путём сопоставления валового дохода или прибыли с затратами или используемыми ресурсами.

Анализ рентабельности предприятия позволяет выявить большое число тенденций развития, он призван указать руководству предприятия пути дальнейшего успешного развития, указывает на ошибки в хозяйственной деятельности, а также выявляет резервы роста прибыли, что, в конечном счете, позволяет предприятию более успешно осуществлять свою деятельность.

На основе анализа средних уровней рентабельности можно определить, какие виды продукции и какие хозяйственные подразделения обеспечивают большую доходность. Это становится особенно важным в современных, рыночных условиях, где финансовая устойчивость предприятия зависит от специализации и концентрации производства.

Вследствие выше перечисленного, анализ рентабельности на предприятии сегодня становится чрезвычайно актуальным. Актуальность проблемы обусловила выбор темы дипломной работы, цель которой – изучить методику и провести анализ рентабельности на предприятии, разработать предложения по её повышению.

В соответствии с целью в дипломной работе решаются следующие задачи:

- изучается нормативная и законодательная база, специальная литература по теме;

- рассматривается действующая методика анализа рентабельности предприятия;

- производится анализ рентабельности на основе финансовой отчетности;

- рассматриваются основные направления повышения рентабельности предприятия.

Объектом исследования является общество с ограниченной ответственностью «Механик».

Для решения поставленных задач использовались следующие методы исследования: теоретический анализ методической литературы, способ сравнения, способ балансовой увязки показателей, табличный способ оформления показателей и другие.

Предметом исследования в данной работе являются: понятие рентабельности, её показатели, виды; оценка рентабельности и пути её повышения.

Источниками информации для написания дипломной работы являются: бухгалтерский баланс за 2007−2009г.г., приложение к бухгалтерскому балансу форма №2 – Отчёт о прибылях и убытках и др.

При написании дипломной работы мной были использованы работы украинских и зарубежных авторов.

Раздел 1. Теоретические основы оценки рентабельности предприятия

1.1Общее понятие рентабельности

Когда создаётся предприятие, его владельца волнует, прежде всего, доходность, т.е. чтобы прибыль организации покрывала затраты. Чем больше прибыль, тем эффективней происходит развитие, и появляются возможности для расширения производственной деятельности предприятия.

Ввиду того, что современная экономическая жизнь предприятий крайне сложна на такие важные показатели, как прибыль и рентабельность, влияет (прямо или косвенно) очень большое число различных факторов. Причем если влияние одних факторов буквально «лежит на поверхности» и видно даже неспециалистам, то влияние многих других не так очевидно и грамотно оценить их влияние может, только тот человек, который в совершенстве владеет методикой экономического анализа.

Необходимо отметить, что показатели рентабельности являются важными элементами, отражающими факторную среду формирования прибыли предприятий. Поэтому они обязательны при проведении сравнительного анализа и оценке финансового состояния предприятия.

Рентабельным считается предприятие, которое приносит прибыль. В современных рыночных условиях для того, чтобы покупатели предпочитали продукцию изготовленную данным предприятием, чтобы товары пользовались большим спросом, необходимо тщательно следить за финансовым положением, правильно организовывать производственнуюдеятельность и прослеживать экономические показатели.

В экономическом анализе результаты деятельности предприятий могут быть оценены такими показателями, как объем выпуска продукции, объем продаж, прибыль. Однако значений перечисленных показателей недостаточно для того, чтобы сформировать мнение об эффективности деятельности того или иного предприятия. Это связано с тем, что данные показатели являются абсолютными характеристиками деятельности предприятия, и их правильная интерпретация по оценке результативности может быть осуществлена лишь во взаимосвязи с другими показателями, отражающими вложенные в предприятие средства. Поэтому для характеристики эффективности работы предприятия в целом, доходности различных направлений деятельности (хозяйственной, финансовой, предпринимательской) в экономическом анализе рассчитывают показатели рентабельности (или доходности).

В экономической литературе дается несколько понятий рентабельности. Так, одно из его определений звучит следующим образом: рентабельность (от нем. rentabel – доходный, прибыльный) − это показатель экономической эффективности производства на предприятиях, который комплексно отражает использование материальных, трудовых и денежных ресурсов.

По мнению других авторов рентабельность – показатель, представляющий собой отношение прибыли к сумме затрат на производство, денежным вложениям в организацию коммерческих операций или сумме имущества фирмы. Так или иначе, рентабельность представляет собой соотношение дохода и капитала, вложенного в создание этого дохода. Увязывая прибыль с вложенным капиталом, рентабельность позволяет сравнить уровень доходности предприятия с альтернативным использованием капитала или доходностью, полученной предприятием при сходных условиях риска. Более рискованные инвестиции требуют более высокой прибыли, чтобы они стали выгодными. Так как капитал всегда приносит прибыль, для измерения уровня доходности прибыль, как вознаграждение за риск, сопоставляется с размером капитала, который был необходим для образования этой прибыли. Рентабельность является показателем, комплексно характеризующим эффективность деятельности предприятия. При его помощи можно оценить эффективность управления предприятием, так как получение высокой прибыли и достаточного уровня доходности во многом зависит от правильности и рациональности принимаемых управленческих решений. Поэтому рентабельность можно рассматривать как один из критериев качества управления.

По значению уровня рентабельности можно оценить долгосрочное благополучие предприятия, т.е. способность предприятия получать достаточную прибыль на инвестиции. Для долгосрочных кредиторов инвесторов, вкладывающих деньги в собственный капитал предприятия, данный показатель является более надежным индикатором, чем показатели финансовой устойчивости и ликвидности, определяющиеся на основе соотношения отдельных статей баланса.

Устанавливая связь между суммой прибыли и величиной вложенного капитала, показатель рентабельности можно использовать в процессе прогнозирования прибыли. В процессе прогнозирования с фактическими и ожидаемыми инвестициями сопоставляется прибыль, которую предполагается получить на эти инвестиции. Оценка предполагаемой прибыли базируется на уровне доходности за предшествующие периоды с учетом прогнозируемых изменений. Кроме того, большое значение рентабельность имеет для принятия решений в области инвестирования, планирования, при составлении смет, координировании, оценке и контроле деятельности предприятия и ее результатов.

Таким образом, можно сделать вывод, что показатели рентабельности характеризуют финансовые результаты и эффективность деятельности предприятия. Они измеряют доходность предприятия с различных позиций и систематизируются в соответствии с интересами участников экономического процесса (14, 15, 28).

1.2Рентабельность как показатель эффективности предприятия

Имея на руках бухгалтерскую финансовую отчетность за отчетный год или за ряд предыдущих лет, акционеры общества должны оценить эффективность использования вложенных капиталов, рентабельность активов организации, финансовую устойчивость и перспективы развития на будущее. К сожалению, это сделать не всегда просто. Для более точной оценки деятельности организации необходимо использовать методы экономического анализа. Имея на вооружении набор инструментов анализа хозяйственной деятельности, возможно достоверно и всесторонне оценить результаты хозяйственной деятельности организации.

Рост любого показателя рентабельности зависит от единых экономических явлений и процессов. Это, прежде всего, совершенствование системы управления производством, на основе преодоления кризиса. Это повышение эффективности использования ресурсов организациями на основе стабилизации взаимных расчетов и системы расчетно-платежных отношений. Это индексация оборотных средств и четкое определение источников их формирования.

Доходность капитала исчисляется отношением балансовой (валовой, чистой) прибыли к среднегодовой стоимости всего инвестированного капитала или отдельных его слагаемых: собственного (акционерного), заемного, основного, оборотного, производственного капитала и т.д.:

Показатели рентабельности (доходности) являются общеэкономическими. Они отражают конечный финансовый результат и отражаются в бухгалтерском балансе и отчетности о прибылях и убытках, о реализации, о доходе и рентабельности. Рентабельность можно рассматривать как результат воздействия технико-экономических факторов, а значит, как объекты технико-экономического анализа, основная цель которого выявить количественную зависимость конечных финансовых результатов производственно-хозяйственной деятельности от основных технико-экономических факторов.

Рентабельность является результатом производственного процесса, она формируется под влиянием факторов, связанных с повышением эффективности оборотных средств, снижением себестоимости и повышением рентабельности продукции и отдельных изделий. Общую рентабельность предприятия необходимо рассматривать как функцию ряда количественных показателей – факторов: структуры и фондоотдачи основных производственных фондов, оборачиваемости нормируемых оборотных средств, рентабельности реализованной продукции, рисунок 1.1 (27).

1.3 Группы показателей рентабельности

Первая группа показателей, отражая уровень рентабельности различных экономических субъектов общества от отдельного частного предпринимателя без образования юридического лица, предприятия до страны, межгосударственной организации, международного региона и мира в целом, показывает соотношение и формирование эффективности функционирования различных сфер экономики. Ее роль заключается в обеспечении социально-экономической ориентации, выбора направлений движения и перелива капитала из малоприбыльных и убыточных сфер (регионов, стран) в более доходные. Реальный процесс инвестиций строится на механизме расчета средних норм рентабельности предпринимательской деятельности с учетом конкретных специфических особенностей социально-экономического развития того или иного субъекта. Классификация показателей рентабельности приведена на рисунке 1.2.

Вторая группа представлена множеством параметров в зависимости от разнообразия используемых ресурсов экономического субъекта.

Третья группа охватывает параметры рентабельности затрат или издержек производства и реализации. Показатели могут быть исчислены применительно к отдельным элементам затрат (потребленные основные средства, материалы, сырье и т.д.) и себестоимости в целом. Наибольшее применение получили рентабельность изделия и продукции.

Четвертая группа показателей формируется в зависимости от разновидностей получаемого эффекта - прибыли (убытка). Последняя имеет несколько видов, в том числе: прибыль одного изделия, прибыль выпуска изделия, прибыль товарной продукции, прибыль реализованной продукции, прочая прибыль, прибыль года, чистая прибыль.

Особую роль в финансовом менеджменте играет пятая группа рентабельности, отражающая различные управленческие фазы предпринимательской деятельности: плановую, текущую и заключительную. Наибольшие значение и сложность представляют расчеты плановых показателей. От степени их обоснованности и достоверности зависят как принятие решения о реализации инвестиционных проектов, так и конечные результаты предпринимательской деятельности.

Последняя шестая группа показателей рассчитывается в зависимости от сроков функционирования экономических субъектов: день, неделя, месяц, полугодие, год. Эти параметры необходимы при финансовом анализе состояния и перспектив развития, как отдельных сторон, так и предпринимательской деятельности в целом (29, 30).

1.4 Методика расчета и анализа основных показателей рентабельности

В экономическом анализе результаты деятельности предприятий могут быть оценены такими показателями, как объем выпуска продукции, объем продаж, прибыль. Однако значений перечисленных показателей недостаточно для того, чтобы сформировать мнение об эффективности его деятельности. Это связано с тем, что данные показатели являются абсолютными характеристиками деятельности предприятия, и их правильная интерпретация по оценке результативности может быть осуществлена лишь во взаимосвязи с другими показателями, отражающими вложенные в предприятие средства. Поэтому для характеристики эффективности работы предприятия в целом, доходности различных направлений деятельности (хозяйственной, финансовой, предпринимательской) в экономическом анализе рассчитывают показатели рентабельности.

Термин рентабельность ведет свое происхождение от «рента», что в буквальном смысле означает доход. Таким образом, рентабельность в широком смысле слова означает прибыльность, доходность (12).

Показатели рентабельности являются важными характеристиками факторной среды формирования прибыли предприятий. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования. В этом плане заслуживает внимания предложение экономистов о введении классификации показателей рентабельности на абсолютные и относительные, в зависимости от способа их количественного выражения. Абсолютные показатели рентабельности - это валовой и чистый доход. Однако, абсолютные размеры чистого дохода, прибыли и валового дохода не позволяют в полной мере сравнить экономические результаты производственной деятельности предприятий. Хозяйство может получить прибыли на тысячу гривен и на миллион. В обоих случаях производство является рентабельным, а эффективность может быть разной, так как она зависит от размеров производства, структуры продукции, величины издержек производства и так далее.

Поэтому для характеристики экономической эффективности производства используют также относительные показатели рентабельности, которые выражаются в виде отношения двух соизмеримых величин: валового, чистого дохода, прибыли, и показателей эффективности использования тех или иных производственных ресурсов или затрат. Относительные показатели рентабельности могут быть исчислены в денежном измерении или, чаще всего, в процентах. Вообще существует более тридцати различных показателей (коэффициентов). Использование того или иного из них зависит прежде всего от целей анализа. Рассмотрим универсальные, самые распространенные показатели, которые позволяют сделать основные выводы о работе предприятия (22, 23, 26).

Рентабельность производства является наиболее обобщающим, качественным показателем экономической эффективности производства, эффективности функционирования предприятий. Рентабельность производства как раз соизмеряет величину полученной прибыли с размерами тех средств, с помощью которых она получена (основные фонды и оборотные средства). Эти использованные в производстве средства для получения известной прибыли являются как бы ее ценой. И чем ниже эта цена, т.е. чем меньше затребованных средств при той же величине полученной прибыли, тем эффективнее производство, а предприятие функционирует с большим эффектом.

Рентабельность производства в самом общем виде определяется по формуле (1.1).

![]() (1.1)

(1.1)

где Робщ – рентабельность, %;

Пч – сумма прибыли, тыс. грн.;

ОФ – стоимость основных фондов, тыс. грн.;

ОС– стоимость оборотных средств, тыс. грн.

Как видно из общей формулы рентабельности производства факторами роста её будут:

— величина прибыли;

— стоимость и эффективность использования основных фондов;

— стоимость и эффективность использования оборотных средств.

Чем выше прибыль, чем с меньшей стоимостью основных фондов и оборотных средств она достигнута и более эффективно они используются, тем выше рентабельность производства, а значит выше экономическая эффективность функционирования предприятия.

Рентабельность активов (экономическая рентабельность) характеризует уровень прибыли, генерируемой всеми активами предприятия, находящимися в его использовании по балансу. Данный показатель рассчитывается по формуле (1.2).

![]() (1.2)

(1.2)

где Ра− рентабельность активов, %;

Пч – чистая прибыль, тыс. грн.;

Ан.г. и Ак.г. − активы предприятия (валюта баланса), на начало и конец года соответственно тыс. грн.

Уменьшение уровня рентабельности активов может свидетельствовать о падающем спросе на продукцию предприятия и о перенакоплении активов.

На рентабельности активов влияют два фактора: рентабельность продаж и оборачиваемость активов.

Рентабельность собственного капитала (финансовая рентабельность)− это своего рода замыкающий показатель эффективности функционирования предприятия. Вся деятельность, которого должна быть направлена на увеличение суммы собственного капитала и повышение уровня его доходности.

Рентабельность собственного капитала — это показатель прибыли на вложенный капитал, и он рассчитывается по формуле (1.3).

![]() (1.3)

(1.3)

где РСК− рентабельность собственного капитала, %;

Пч – чистая прибыль, тыс. грн.;

СКн.г. и СКк.г. − величина собственного капитала предприятия, на начало и конец года соответственно тыс. грн.

Рентабельность собственного капитала показывает эффективность использования собственного капитала, или какую прибыль получает предприятие с каждого гривны собственных средств.

На уровень рентабельности собственного капитала влияют: уровень налогообложения прибыли, финансовая структура капитала (соотношение собственных и заемных средств), рентабельность продаж и оборачиваемость активов.

Рентабельность продаж (коммерческая рентабельность) показывает, насколько эффективно и прибыльно предприятие ведет сою операционную (производственно - коммерческую) деятельность и рассчитывается отношением суммы прибыли к выручке от реализации продукции. В зависимости от используемого в расчетах показателя прибыли выделяют валовую, операционную и чистую рентабельность продаж.

Валовая рентабельность рассчитывается по формуле (1.4).

![]() (1.4)

(1.4)

где РВ− валовая рентабельность продаж, %;

Пв – валовая прибыль, тыс. грн.;

В – выручка от реализации, тыс. грн.

Коэффициент валовой прибыли показывает эффективность производственной деятельности предприятия, а также эффективность политики ценообразования.

Операционная прибыль — это прибыль, остающаяся после вычета из валовой прибыли административных расходов, расходов на сбыт и прочих операционных расходов. Этот коэффициент показывает рентабельность предприятия после вычета затрат на производство и сбыт товаров.

Операционная рентабельность реализованной продукции рассчитывается по формуле (1.5).

![]() (1.5)

(1.5)

где РВ− операционная рентабельность продаж, %;

Под – прибыль от операционной деятельности, тыс. грн.;

В – выручка от реализации, тыс. грн.

Показатель операционной рентабельности является одним из лучших инструментов определения операционной эффективности и показывает способность руководства предприятия получать прибыль от деятельности до вычета затрат, которые не относятся к операционной эффективности. При рассмотрении этого показателя совместно с показателем валовой рентабельности можно получить представление о том, чем вызваны изменения рентабельности. Если, например, на протяжении ряда лет валовая рентабельность существенно не изменялась, а показатель операционной рентабельности постепенно снижался, то причина кроется, вероятнее всего, в увеличении расходов по статьям административных и сбытовых расходов.

Чистая рентабельность продаж характеризует эффективность всех видов деятельности предприятия: операционной, инвестиционной и финансовой. Этот показатель отражает полное влияние структуры капитала и финансирования предприятия на его рентабельность. Данный показатель рассчитывается по формуле (1.6).

![]() (1.6)

(1.6)

где РЧ− чистая рентабельность продаж, %;

Пч – читая прибыль предприятия, тыс. грн.;

На практике чаще всего используется именно показатель чистой рентабельности реализованной продукции. Неизменность на протяжении какого-либо периода показателя операционной рентабельности с одновременным снижением показателя чистой рентабельности может свидетельствовать либо об увеличении финансовых расходов и получении убытков от участия в капитале других предприятий, либо о повышении суммы уплачиваемых налоговых платежей (7).

Рентабельность продукции показывает, сколько прибыли приходится на единицу реализованной продукции. Рост данного показателя является следствием роста цен при постоянных затратах на производство реализованной продукции (работ, услуг) или снижения затрат на производство при постоянных ценах, то есть о снижении спроса на продукцию предприятия, а также более быстрым ростом цен чем затрат.

Показатель рентабельности продукции включает в себя следующие показатели:

Рентабельность продукции (Рп) определяется как отношение прибыли от реализации к себестоимости реализованной продукции. Расчетная формула (1.7).

![]() (1.7)

(1.7)

где РП− рентабельность продукции, %;

Пв – валовая прибыль, тыс. грн.;

Срп – себестоимость реализованной продукции, тыс. грн.

Показатель рентабельность продукции, рассчитанный по такому подходу, характеризует эффективность использования средств, использованных в процессе производства, а именно, сколько предприятие получает прибыли с каждой гривны, затраченной на выполнение определенного вида деятельности. Рассчитывается в целом по предприятию и отдельным видам продукции.

Рентабельность реализованной продукции по чистой прибыли от реализации определяется как отношение чистой прибыли от реализации к чистой выручке от реализации. Характеризует эффективность предпринимательской деятельности: сколько прибыли имеет предприятие на 1 гривну продаж. Рассчитывается по формуле (1.8).

![]() (1.8)

(1.8)

где РЗ− рентабельность продукции, %;

Пв – валовая прибыль, тыс. грн.;

В– выручка от реализации продукции, тыс. грн.;

Задм− административные затраты, тыс. грн.;

Зсб – затраты на сбыт, тым. грн.

Широкое применение этот показатель получил в рыночной экономике. Может рассчитываться по отдельным видам продукции и в целом по предприятию. При определении его уровня в целом по предприятию целесообразно учитывать не только реализационные, но и внереализационные доходы и расходы, относящиеся к основной деятельности.

Рентабельность реализованной продукции определяемая как отношение прибыли от операционной деятельности к сумме себестоимости реализованной продукции, административных затрат и затрат на сбыт. Рассчитывается по формуле (1.9).

![]() (1.9)

(1.9)

где РР− рентабельность реализованной продукции, %;

Пв – валовая прибыль, тыс. грн.;

Срп – себестоимость реализованной продукции, тыс. грн.;

Задм− административные затраты, тыс. грн.;

Зсб – затраты на сбыт, тым. грн.

Данный показатель характеризует эффективность операционной деятельности и показывает, сколько предприятие имеет операционной прибыли с каждой гривны операционных затрат.

Рассчитывается в целом по предприятию и отдельным видам продукции.

В показателе рентабельности, рассчитанном в целом по продукции, усредняется уровень доходности отдельных видов изделий. Поэтому в ходе анализа необходимо изучать рентабельность отдельных видов продукции или групп продукции. На рентабельность продукции влияют три фактора: изменение ассортимента, изменение себестоимости продукции, изменение цен продаж.

Важность анализа, показателя рентабельности отдельных видов продукции, связана с тем, что предприятие должно осуществлять контроль над затратами по ее производству и реализации. Если на рынке имеется достаточно высокий спрос на продукцию с низким уровнем рентабельности, предприятие может сделать выпуск такой продукции выгодным только сокращая затраты по ее производству. Анализ рентабельности отдельных видов продукции, а также всей совокупности её, поможет выявить внутренние резервы снижения себестоимости продукции, пути повышения качества продукции для возможного соответствующего увеличения цен, что в любом случае повысит рентабельность производства, а значит, улучшит финансовое, социально-экономическое положение предприятия (3, 8, 9).

В процессе анализа следует изучить динамику перечисленных показателей рентабельности.

Важным инструментом в поиске, путей повышения эффективности функционирования предприятий, является экономический анализ. С его помощью изучаются тенденции развития, глубоко и системно исследуются факторы изменения результатов деятельности, изыскиваются резервы повышения эффективности производства, выявляются и прогнозируются существующие и потенциальные проблемы, производственные и финансовые риски, оценивается воздействие принимаемых управленческих решений на конечные результаты работы предприятий.

Основным методологическим вопросом в экономическом анализе является изучение влияние факторов на результаты деятельности предприятия. От глубины, комплексности и точности измерения влияния факторов в конечном итоге зависят выводы и рекомендации по результатам анализа, а также точность прогноза исследуемых показателей.

На уровень и динамику показателей рентабельности оказывает влияние вся совокупность производственно – хозяйственных факторов: уровень организации производства и управления; структура капитала и его источников; степень использования производственных ресурсов; объем, качество и структура продукции; затраты на производство и себестоимость изделий; прибыль по видам деятельности и направления ее использования.

Методология факторного анализа показателей рентабельности предусматривает разложение исходных формул расчета показателя по всем качественным и количественным характеристикам интенсификации производства и повышения эффективности хозяйственной деятельности.

В детерминированном факторном анализе для этого используются следующие способы:

— цепной подстановки,

— индексный,

— абсолютной и относительной разницы,

— пропорционального деления,

— интегрированный,

Первые четыре способа основываются на методе элиминирования – т.е. устранить, отклонить, исключить воздействие всех факторов на величину результативного показателя, кроме одного.

Этот метод исходит из того, что все факторы изменяются независимо друг от друга, сначала изменяется один, а все другие остаются без изменения, потом изменяются два, затем три, и т.д., при неизменности остальных. Это позволяет определить влияние каждого фактора на величину исследуемого показателя в отдельности.

В данной дипломной работе будут использоваться факторные модели анализа способом цепных подстановок и абсолютной разницы.

Наиболее универсальным из них является способ цепной подстановки. Он используется для расчета влияния факторов во всех типах детерминированных факторных моделей. Этот способ позволяет определить влияние отдельных факторов на изменение величины результативного показателя путем постепенной замены базисной величины каждого факторного показателя в объеме результативного показателя на фактическую величину, в отчетном периоде. С этой целью определяют ряд условных величин результативного показателя, которые учитывают изменение одного, затем двух, трех и т.д. факторов, допуская, что все остальные не изменяются. Сравнение величины результативного показателя до и после изменения уровня того и другого фактора позволяют элиминироваться от влияния всех факторов, кроме одного, и определить воздействие последнего на прирост результативного показателя.

Представим рассматриваемый метод в виде формулы. Так, например модели типа ![]() , зависит от двух основных факторов первого уровня. Имеются плановые и фактические значения по каждому факторному показателю.

, зависит от двух основных факторов первого уровня. Имеются плановые и фактические значения по каждому факторному показателю.

Способ абсолютной разницы является одной из модификаций элиминирования (устранять, исключать). Как и способ цепных подстановок, он применяется для расчета влияния факторов на прирост результативного показателя в детерминированном анализе по моделям (1.13):

![]() и

и ![]() (1.13)

(1.13)

Хотя его использование ограничено, но благодаря своей простоте он получил широкое применение в анализе производственно-хозяйственной деятельности. Особенно эффективно применяется этот способ в том случае, если исходные данные уже содержат абсолютные отклонения по фактическим показателям. При его использовании величина факторов рассчитывается умножением абсолютного прироста исследуемого фактора на базовую (плановую) величину факторов, которые находятся справа от него, и на фактическую величину, которые находятся слева от него в модели. Алгоритм расчета модели типа ![]() . Имеются плановые и фактические значения по каждому факторному показателю, а также по их абсолютным отклонениям

. Имеются плановые и фактические значения по каждому факторному показателю, а также по их абсолютным отклонениям

Определяем изменение величины результативного показателя за счет каждого фактора

Как видно из приведенной схемы, расчет строится на последовательной замене плановых факторных показателей на их отклонения, а затем на фактический уровень этих показателей.

Способ абсолютной разницы дает те же результаты, что и способ цепной постановки. Необходимо следить за тем, чтобы алгебраическая сумма прироста результативного показателя за счет отдельных факторов была равна общему его приросту.

Так же широко используется факторная модель, разработанная фирмой Du Pont . К 1919 достаточно широкое распространение получили показатели рентабельности продаж и оборачиваемости активов. Однако эти показатели использовались сами по себе, без увязки с факторами производства. В модели фирмы Дюпон впервые несколько показателей были увязаны вместе и приведены в виде треугольной структуры.В основу данной модели была заложена жестко детерминированная зависимость с целью, выявить факторы, определяющие эффективность функционирования бизнеса, оценить степень их влияния и складывающиеся тенденции в их изменении и значимости.

В теоретическом плане специалисты фирмы Дюпон не были новаторами; они использовали оригинальную идею взаимосвязанных показателей, высказанную впервые Альфредом Маршаллом и опубликованную им в 1892 году в книге “Элементы отраслевой экономики”.

Рассмотрим факторные модели, используемые для анализа показателей рентабельности.

Факторная модель для анализа рентабельности производства имеет вид формула (1.16):

![]() (1.16)

(1.16)

где R− обобщающий показатель;

ОФ, ОС − влияющие факторы;

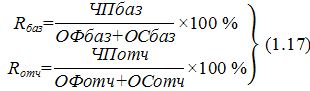

Схема анализа (1.17):

![]()

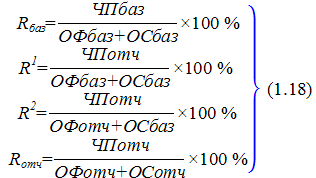

Алгоритм расчета способом цепной подстановки для этой модели по парантезу (1.18):

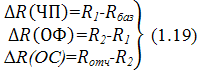

Расчет влияния факторовдля этой модели (1.19):

Балансовая проверка (1.20):

![]() (1.20)

(1.20)

Для оценки влияния факторов на уровень рентабельности наиболее широко используется факторная модель, разработанная фирмой Du Pont, которая позволяет определить влияние изменения рентабельности продаж и оборачиваемости активов на уровень рентабельности совокупных активов. Схематическое представление модели фирмы «DuPont» представим на рисунке 1.3.

В основу приведенной схемы анализа заложена следующая детерминированная модель формула (1.21):

![]() (1.21)

(1.21)

где П – прибыль от обычной деятельности до налогообложения;

ЧП – чистая прибыль;

В – выручка от реализации продукции;

А – совокупные активы;

Коб – коэффициент оборачиваемости совокупных активов;

ROS – рентабельность продаж.

Из представленной модели видно, что рентабельность совокупных активов предприятия зависит от двух факторов первого порядка: чистой рентабельности продаж, оборачиваемости активов.

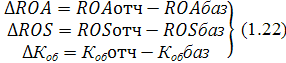

Для проведения факторного анализа рентабельности совокупных активов можно использовать различные приемы элиминирования. Мы используем один из наиболее простых — метод абсолютных разниц.

Сразу рассчитывается абсолютное изменение коэффициента рентабельности совокупных активов и факторных показателей (1.22):

Затем рассчитываем влияния факторовна рентабельность совокупных активов.

Влияние рентабельности продаж (1.23):

![]() (1.23)

(1.23)

Влияние коэффициента оборачиваемости совокупных активов (1.24):

![]() (1.24)

(1.24)

Сложив значения изменений за счет каждого фактора, получим общее изменение значения коэффициента рентабельности совокупных активов по формуле (1.25):

![]() (1.25)

(1.25)

На основе рассмотренной модели аналитиками фирмы Du Pont также была разработана факторная схема рентабельности собственного капитала.Для проведения анализа необходимо смоделировать факторную модель коэффициента рентабельности собственного капитала. Схематическое представление модели фирмы «DuPont» представим на рисунке 1.4.

В основу приведенной схемы анализа заложена следующая детерминированная модель формула (1.26):

![]()

![]() (1.26)

(1.26)

где ЧП – чистая прибыль;

СК – собственный капитал;

Кзав – коэффициент финансовой зависимости;

Ротд– ресурсоотдача;

ROS – рентабельность продаж.

Из представленной модели видно, что рентабель

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Анализ финансово-хозяйственного состояния ОАО "Ульяновскэнерго"

В условиях многогранности и сложности экономических отношений между хозяйствующими субъектами существенно возрастает приоритетност

- Анализ предприятия с использованием регрессивного анализа

- Анализ факторов инвестиций в Российскую экономику

- Временные ряды в эконометрических исследованиях

- Методологічні основи статистики

- Математическое моделирование экономических ситуаций

Тема 1Задача 1Имеется информация о количестве книг, полученных студентами по абонементу за прошедший учебный год.24476522344365476653242357433245661043323

- Корреляционно-регрессионный анализ

ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮНОВГОРОДСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТИмени ЯРОСЛАВА МУДРОГОИНСТИТУТ ЭКОНОМИКИ И УПРАВЛЕНИЯ

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.