Использование интернет-технологий украинской банковской системой

Переход развитых стран мира к постиндустриальной экономике во многом связан с распространением Интернета. Этот процесс, начавшись в середине 90-х годов с выходом на рынок первых Интернет-компаний, сегодня стал заметным явлением современной истории.

Ныне мир бурно переживает еще один бум – смещение акцентов с коммуникативной и информационно-поисковой функции Интернета на реализацию с ее помощью современного бизнеса. Это происходит благодаря способности сетевых технологий в корне менять способ взаимодействия между людьми и компаниями, методы исследовательской деятельности, купли-продажи и т.д. Интернет не только обеспечивает быстрое «раскручивание» нового сетевого бизнеса, а изменяет и усиливает конкуренцию в большинстве традиционных отраслей экономики, таких как СМИ, розничная торговля, информатизация, телекоммуникация, финансовые услуги.

Экономическое развитие любого государства невозможно без высокоэффективной системы денежного оборота и использования современных платежных механизмов. Практика свидетельствует, что решение ежедневных проблем финансирования, кредитования экономики, выполнение бюджета, а также заданий будущих перспектив дает возможность интенсифицировать развитие разнообразных форм безналичных расчетов. В мире активно внедряются в практическую деятельность системы электронных платежей, позволяющие своим клиентам (от обычных граждан до больших корпораций) осуществлять всю совокупность банковских операций с помощью электронных средств управления банковским счетом, а также руководить своими банковскими счетами в реальном масштабе времени и из любого уголка планеты, которая имеет доступ к Сети. Из всех разновидностей электронных банковских услуг наиболее прогрессивным и удобным является Интернет-банкинг.

На сегодняшний день такой онлайновый сервис является неотъемлемой частью Интернет-бизнеса, который интегрирует системы В2С – business - to – consumer , В2В – business – to – business, e – trading и другие категории Интернета.

Ведущими странами мира, где это экономическое явление появилось и развивается высокими темпами, являются США, Канада и страны Западной Европы. Расстояние же между странами в постсоветском просторе и Европой составляет 3-5 лет. Однако, если Западные компании уже исчерпали все резервы традиционных способов повышения эффективности и с помощью электронной коммерции борются за насколько процентов роста, то в Чтобы использовать преимущества электронного бизнеса, государствам с развивающейся рыночной экономикой необходимо урегулировать национальные механизмы его поддержки.

Развитие Интернет-банкинга оказывает все усиливающееся влияние на существующие правовые нормы банковского обслуживания, вынуждая адаптировать их к новым технологическим условиям предоставления банковских услуг. Поскольку унифицированных правовых норм предоставления Интернет-банкинга и деятельности Интернет-банков на сегодняшний день пока не существует, в мире наблюдается различные подходы к рассматриваемому вопросу. Страны только начинающие внедрять в практику системы электронного банкинга формируют свое законодательство с учетом особенностей национального права, выбором той или иной существующей модели регулирования создания и деятельности Интернет-банков и вероятностных тенденций дальнейшего общемирового предоставления Интернет-банкинга. Это в полной мере относится и к Украине, которая, объявила о своем стремлении войти во Всемирную организацию торговлии приблизить свою банковскую деятельность к европейским стандартам.

В связи с этим, вопросы развития Интернет-банкинга в Украине представляют собой не только практический, но и научный интерес.

Объектом исследования в данной работе является интернет-банкинг в Украине. Предметом исследования выступает анализ современного состояния банковской системы Украины и уровень использования интернет-банкинга в обслуживании клиентов.

Целью работы является анализ состояния и перспективы развития интернет-банкинга в Украине.

В работе изучены некоторые из современных действующих украинских систем интернет-банкинга с целью выявления их технических и функциональных особенностей и выявлены основные причины, тормозящие его развитие.

В качестве источников информации использованы материалы законодательства ЕС, Украины и других стран, аналитические и дискуссионные статьи периодических изданий, данные, размещенные в Интернете, различными банками Украины.

Раздел 1. Электронные банковские услуги, их развитие и влияние на мировую банковскую сферу

1.1 Интернет-банкинг как один из способов дистанционного банковского обслуживания

Создание «виртуальной» экономики стало настоящим прорывом к новым возможностям в сфере предпринимательства. Все больше и больше предприятий и фирм стало использовать доступ в глобальную сеть для ведения своих операций по расчетам, рекламированию продукции, проведению маркетинговых исследований и даже для открытия виртуальных магазинов. Не миновали все эти новшества и банковскую сферу.

Следует отметить, что в банковской сфере использование альтернативных терминов относительно предоставления электронных услуг вносит большую путаницу: «Homo Banking», «E-banking», «Internet-banking», «РС-banking», «Online Banking» и т.д. Обобщающим в данном случае понятием является «home banking», хотя доступ к банковским услугам не из дома, а, например, из офиса, или отеля трудно назвать «домашним».

Удаленный банкинг имеет 4 разновидности по способам связи: телебанкинг (телефонная связь); РС-банкинг (ПК и модемная связь); Видеобанкинг (телевизионная связь); Интернет-банкинг, он же online-banking (Internet-связь). В иностранной литературе вместо Интернет-банкинга чаще употребляется термин онлайн-банкинг, подчеркивающий возможность доступа клиента к банковским услугам в реальном времени. На Западе онлайн-банкинг предоставляет следующие возможности: оплата счетов в реальном времени; кредитование; управление денежными средствами; расчеты с Интернет-порталами. Кроме услуг управления счетом Интернет дает возможность получать высококачественную аналитическую информацию в виде графиков, курсов, отчетов, новостей. Выбор такой информации клиент с легкостью может подбирать самостоятельно. Для тех, кто не имеет времени или желания лично заходить на сайт банка и искать необходимую информацию, банк может предоставлять услугу e-mail рассылки, т.е. отсылать клиенту электронной почтой всю необходимую информацию (2). Кроме этого, банк может упростить процедуру подачи разных документов в банк путем прикрепления к сайту всевозможных заявок, поручений, договоров в текстовом формате.

Интернет-банкинг удачно выполняет функцию консалтинга, поскольку разрешает в удобной форме общаться. Для более активных клиентов банк может внедрить систему, которая разрешает принимать участие в валютных торгах, купле-продаже ценных бумаг, в выгодном размещении свободных средств, а главное – обслуживать электронную коммерцию На заре Интернет-бума именно технология управления банковским счетом посредством Всемирной сети многим кредитным организациям показалась весьма перспективной для развития и укрепления банковского бизнеса.

В развитых странах, где Интернет-технологии всегда находятся в центре внимания крупных инвесторов, на свет появились виртуальные банки, которые базируются на www-сервере – виртуальном офисе, который выполняет те же функции, что и традиционный банк. И теперь клиент имеет возможность выбирать, приезжать ли ему самому в банк и привозить платежные документы и в итоге тратить время на дорогу, или подсоединиться к банку через Интернет. Более того, благодаря системе Интернет-банкинга клиент становиться полностью независимым от местонахождения банка и может выбирать банк не по территориальному принципу, а ориентируясь на предоставляемый сервис и установленные тарифы.

Для банка переход в «виртуальное» пространство означает улучшение внутренней модели бизнеса. Стоимость услуг такого виртуального банка существенно снижается благодаря использованию меньших помещений, небольшого штата сотрудников, отсутствию хранилищ. В итоге стоимость транзакций уменьшается на порядок, и бизнес становится рентабельным даже при обслуживании частных лиц – держателей незначительных Сумм на банковских счетах. Исходя из того, что, затраты на организацию банковского обслуживания через Интернет являются несоизмеримо малыми (по сравнению с традиционными), онлайн-банки предлагают своим клиентам более высокие ставки по депозитам, что способствует завоеванию розничного рынка банковских услуг.

Первый полностью сетевой банк – Security First Network Bank – открылся в Интернете 18 октября 1995 года. За первые полтора года существования средний прирост капитала банка составил 20% в месяц, активы выросли до 40 млн. долларов, было открыто 16 тыс. клиентских счетов. Весьма показателен и пример британского Интернет-банка Egg на web-сайте банка предлагается полный набор услуг, включая приобретение полисов, торговлю ценными бумагами и даже финансовый консалтинг. Созданный, в октябре 1991 года Egg, к концу 1999 года открыл 600 тыс. клиентских счетов. К тому времени на его долю приходилось уже 22% депозитов банковской системы Великобритании (8). Однако, если в необходимости внедрения высоких технологий в банковскую сферу и в дальнейшее бурное развитие удаленного банкинга никто в настоящее время не сомневается, то относительно темпов замены Интернет-банкингом традиционных банков и дешевизны виртуальных банков мнения специалистов расходятся.

Рассмотрим ситуацию, которая сложилась в настоящее время в банковских системах развитых стран (в частности, США), которые имеют определенный опыт предоставления своим клиентам такой разновидности удаленного банкинга как Интернет-банкинг.

1.2 уровень развития и использования интернет-банкинга в развитых странах мира

Интернет как глобальная сеть оказал и оказывает огромное влияние на все сферы деятельности человечества, включая экономику и бизнес. Специфика процессов развития в мировой банковской сфере характеризуется высоким уровнем привлекаемых технологий и, как следствие, высокой эффективностью. Банки в странах с развитой рыночной экономикой предоставляют самый богатый набор Интернет-услуг.

По данным маркетинговой службы Qualisteam (www.qualisteam.com) распределение Интернет-банкингов по регионам имеет следующий вид: Африка – 23, Северная Америка (Канада -32, США – 1383), Латинская Америка -258, Азия -174, Европа -1205 (Германия -335, Франция -172, Италия -228, другие европейские страны -450), Азиатско-Тихоокеанский регион -32. Всего в мире, по собственным оценкам Qualisteam- 3107 сайтов.

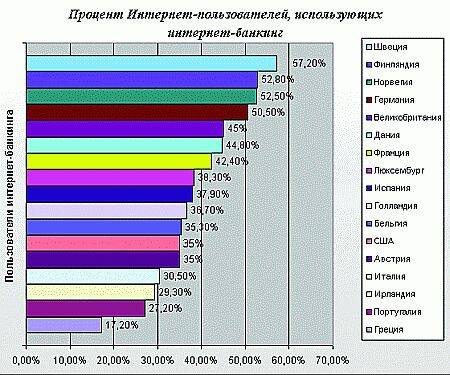

Исследования компании Datamonitor показывают, что число клиентов онлайн-банкингов в Европе удваивается каждые три года и к 2009 году достигнет 84 млн. В абсолютном выражении больше всего таких пользователей в Великобритании и Германии, а в проценте от населения – в Скандинавских странах (более 60%) (18) . См. Табл.1.

Аналитики компании Forrester считают, что к концу 2009 года показатель пользователей Интернет-банкингом составит 130 млн. человек. На данный момент наибольшей популярностью банковский интернет-сервис пользуется в таких странах, как Германия, Великобритания, Швеция. Например, в Германии, по прогнозам IDC, количество онлайновых банковских счетов увеличится до 32,6 млн. к 2009 г. (для сравнения - на конец 2008 г. в Германии было 20 млн. онлайновых банковских счетов).

Таблица 1. Процент Интернет-пользователей, использующих Интернет-банкинг

По доле банков, оказывающих интернет-услуги, лидируют такие страны, как Ирландия, Люксембург, Греция и Бельгия. Причем, что интересно, нет прямой связи между количеством банков, работающих в онлайн, и числом интернет-пользователей, работающих с банками через Всемирную сеть. Так, например, в Греции 45% банков предоставляют интернет-услуги, а доля интернет-пользователей, пользующихся онлайн-банкингом, составляет 17%, в то время как для Финляндии данные значения составляют 12% и 53% соответственно (4).

Из-за опасений, связанных с безопасностью транзакций и традиционно высокой доли расчетов с использованием бумажных чеков, США несколько отстают от Европы. Тем не менее, в 2008 году удаленные сервисы используют уже около 30% американцев, имеющие расчетные счета и депозиты.

Исследования, проведенные многочисленными аналитическими компаниями, свидетельствуют, что рост количества онлайновых платежей - одна из доминирующих сегодня тенденций.

Более того, стоит заметить, что онлайновые плательщики привлекательнее для банков. Именно к такому заключению пришли аналитики ComScore Networks, проанализировав счета нескольких тысяч пользователей онлайнового банкинга в одиннадцати крупнейших американских банках. В отчете указывается, что пользователи, оплачивающие счета в онлайне через свой банк, имеют вдвое большие суммы остатков на счетах в банке, чем те, которые платежи в онлайне не осуществляют. Исследование позволяет сделать вывод, что безбумажные платежи становятся стандартом для увеличивающегося числа потребителей, а Интернет-банкинг и оплата счетов через Интернет - два наиболее быстро растущих сектора онлайновых услуг.

Однако интернет-банкинг никогда не заменит целиком и полностью обычных походов в банк. Увы, не оправдался прогноз, согласно которому Интернет похоронит традиционный банковский сервис. Ныне большинство банков Европы и США имеют банкоматы, представительства в Интернете и круглосуточные телефонные сервисы, позволяющие проводить основные финансовые операции в любое время суток, однако традиционные банковские офисы упорно не уступают своих позиций.

И это несмотря на то, что создание системы интернет-банкинга обходится всего в 60-150 тыс. долл., а открытие нового банковского отделения стоит примерно 1 млн. долл. И количество отделений банков по-прежнему растет. Причиной этого является то, что психология человека изменяется медленнее, чем технология. По данным исследования маркетинговой фирмы Cornerstone Advisors, клиент банка должен регулярно и лично проверять надежность учреждения, в котором хранятся его деньги. Интернет и телефонный сервис не дают возможности дотронуться до стойки банка. В результате, каждый третий клиент банка посещает банковские отделение по меньшей мере 4-5 раз в месяц (4) .

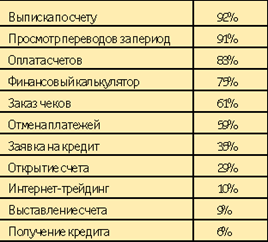

Согласно данным ABA Community Bank Competitiveness Survey, подавляющее число (92%) пользователей интернет-банкинга в США обращаются в банк через Интернет, чтобы получить выписку по счету. Почти столько же пользователей (91%) интересуются состоянием счета и просматривают пришедшие переводы. Оплату счетов проводят через Интернет 83% пользователей, а кредит таким образом получают всего лишь 6% американцев, бывающих в Сети . (Табл.2)

Таблица 2. Активность использования различных видов услуг интернет-банкинга, США (источник: ABA Community Bank Competitiveness Survey, 2008)

Правда, не стоит принимать приведенные здесь цифры как средние для

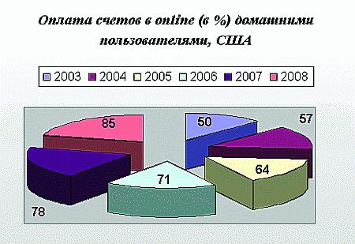

США. Это отнюдь не так - они справедливы лишь для пользователей данного конкретного банка, прямо скажем, находящегося "на коне". А в целом среди американцев - пользователей Сети ту же оплату счетов через Интернет проводили в 2009 году только 50% пользователей, о чем свидетельствуют данные Jupiter. И если перевести эти цифры на всех американцев, что и сделали аналитики eMarketer, то окажется, что в 2009 г. не более 20% американских семей использовали онлайновый способ оплаты счетов. Предполагается, что в 2010 г. этот показатель будет выше и достигнет 25 %. (см. Табл.3).

Таблица 3. Оплата счетов в online (в %) домашними пользователями, США

(источник: Jupiter Research, 2009)

Однако аналитики Jupiter убеждены, что повышение комфортности и надежности интернет-банкинга приведет к намного большей заинтересованности в самых разных услугах, в том числе и в проведении оплаты счетов. Аналитики Jupiter пришли к заключению, что 18,9 млн. американцев, имеющих дома Интернет, заплатили счета онлайн в течение 2009 г. (для сравнения - в 2008 году данной возможностью воспользовались 12,2 млн.). По прогнозам число американских интернет-пользователей, оплачивающих счета в онлайн, увеличится до 60,6 млн. к 2010 году. А общее число американцев, имеющих дома выход в Сеть и занятых в различных направлениях онлайн-банкинга, между 2009 и 2010 годами почти удвоится.

Канадцы и европейцы меньше любят платить по счетам через Интернет, и это несмотря на то, что к услугам онлайн-банкинга прибегают чаще. В частности, по данным NFO CFgroup в 2008 году данной возможностью воспользовались только 21% канадцев (правда, в 2007 - всего 16%, так что рост налицо). А в Европе по данным Jupiter к концу 2008 года только 11% процентов европейских интернет-пользователей оплачивали счета онлайн и только 0,3 процента просили кредиты по Сети. Аналитики считают, что и в ближайшие несколько лет рост активности оплаты счетов в онлайн в Европе будет ограничен и достигнет к 2009 году всего 22% или 45 млн. человек (8).

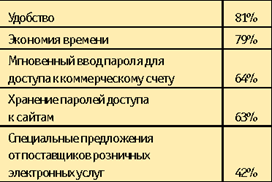

В целом же результаты исследования, проведенного MasterCard/Greenfield Online, свидетельствуют о том, что больше половины респондентов считают крайне важным в онлайн иметь возможность проверять выписки по счету (58%) и проверять остатки средств на счете (54%). И только треть респондентов считают важным переводить в режиме реального времени деньги со счета на счет и оплачивать счета (35% и 34% соответственно). Однако все респонденты признают, что интернет-банкинг – это очень удобно (табл. 4).

Таблица 5. Что нравится клиентам в интернет-банкинге? (источник: MasterCard/Greenfield Online)

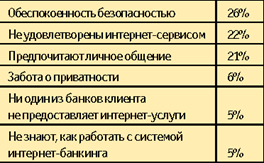

Таблица 6. Основные причины отказа клиентов банков использовать интернет-сервис, США, Celent, 20

Аналитики eMarketer в качестве главных причин медленного распространения электронных платежей называют привычку к традиционным способам оплаты и опасения, связанные с сохранением конфиденциальности персональных данных в Интернете.

В общем, основным тормозом на пути популярности интернет-банкинга выступает проблема безопасности. Причем, в Европе данному вопросу уделили повышенное внимание, и теперь каждый пятый европеец смело пользуется банковскими сервисами онлайн. В США доля пользователей банковских интернет-услуг от общего числа интернет-аудитории находится ниже аналогичного показателя по Европе. Причина такого положения дел вполне банальна - затраты банков США на защиту операций интернет-банкинга квалифицируются специалистами как недостаточные. По исследованиям компании Celent американские банки тратят примерно в 2,5 раза меньше средств на обеспечение безопасности своих систем, чем их европейские коллеги.

Кроме того, в качестве важной причины того, почему до сих пор посещают отделения банков и не пользуются интернет-банкингом, многие респонденты отмечают неудовлетворительное качество банковского интернет-сервиса. Так, в Великобритании в третьем квартале 2009 года было проведено исследование, в ходе которого было опрошено 4000 клиентов 15 крупнейших банков, которые оказывают интернет-услуги. И оказалось, что только 3 банка получили положительные отзывы об интернет-сервисе от большинства своих клиентов. И это в Великобритании, лидирующей в данной сфере и имеющей, по заключениям большинства аналитиков, максимальные шансы на успех!(6).

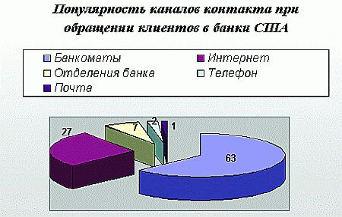

Но что парадоксально, несмотря на все эти недостатки, в США Интернет является вторым по популярности каналом обращений клиентов в банк, уступая только банкоматам.

2. Банковская система Украины ее роль в рыночной экономике

2.1 Структура и функции современной банковской системы Украины

Особенностью становления банковского дела в Украине является его одновременное развитие с банковской системой России, в состав которой на протяжении многих лет входила Украина. В Советский период все банки и частные кредитные учреждения были национализированы, а банковское дело на всей территории Советского Союза было провозглашено государственной монополией. Была установлена государственная монополия на банковские денежные операции, отсутствовал финансово-коммерческий бизнес, не существовало рынка ценных бумаг. Все это существенно влияло на существование банковской системы, которая была неспособна мобилизовать и распределить большие денежные средства.

Формирование новой банковской системы Украины началось с построения нового независимого государства (1990г). Украина заявила о решении создать на своей территории самостоятельную банковскую систему и закрепила это решение на законодательном уровне, приняв 20 мая 1999г. Закон «О банках и банковской деятельности» и «О Национальном банке Украины» (последняя редакция принята 7 декабря 2000г.) (7).

Процесс становления банковской системы Украины в новой истории прошел ряд сложнейших этапов. Были созданы отраслевые банки и банки с участием как государственных, так и кооперативных учреждений; период «новой волны» характеризовался созданием банков с привлечением частного капитала; проведена денежная реформа и введена в обращение национальная денежная единица – гривна; проведен комплекс экономических, управленческих, организационных и технологических преобразований и т.д.

На состояние банковской системы Украины влияла не только политическая нестабильность в государстве, но и финансовые кризисы в Азии и России, вызывающие колебания уровня доверия инвесторов. В 1998г. Украина оказалось на грани дефолта по своим финансовым обязательствам. Однако жесткая фискальная программа правительства дала положительные результаты. Это помогло стабилизировать финансовую ситуацию и создать основу для экономического роста (14).

На сегодня банковская система Украины является ключевой частью финансовой системы страны, важным элементом хозяйственного механизма, реформирование которого еще не закончилось.

Современная банковская система Украины, как и в большинстве стран мира, имеет два уровня. На первом выступает Национальный банк Украины (НБУ) и его организационная структура, на другом уровне – коммерческие банки разных видов и форм собственности, специализации и сфер деятельности с соответствующей сетью учреждений (филиалов, отделений).

Первый уровень банковской системы представлен Национальным банком Украины, который отвечает за поддержание стабильности национальной денежной единицы и функционирование банковской системы. Национальный банк Украины, как и центральные банки государств с рыночной экономикой, выступает эмиссионным центром страны, банком правительства, органом банковского регулирования и надзора, органом монетарного и валютного регулирования экономики. Он влияет на все сферы экономической жизни страны.

Национальный банк Украины, являясь главным банком государства, выступает координатором деятельности кредитных институтов и выполняет функции управления денежно-кредитными и финансовыми процессами в экономике страны. НБУ сохраняет средства государственного бюджета Украины и внебюджетных фондов, осуществляет расчетное обслуживание центральных органов власти, ведет счета Государственного казначейства, принимает участие в обслуживании государственного долга путем размещения государственных ценных бумаг, их погашения и выплат дохода по ним (10).

НБУ осуществляет свою деятельность самостоятельно, независимо от органов государственной власти. Он наделен правом законодательной инициативы и в своей деятельности подотчетен Президенту Украины и Верховной Раде Украины (парламенту).

Как центральный банк государства, НБУ осуществляет регулирование объема денежной массы, применяя соответствующие инструменты, а именно: определение и регулирование норм обязательных резервов для коммерческих банков; процентную политику; рефинансирование коммерческих банков; операции с ценными бумагами на открытом рынке; депозитную политику; управление золотовалютными резервами; регулирование импорта и экспорта капитала.

Выполняя функцию банка банков, НБУ обеспечивает функционирование платежной системы, организует межбанковские расчеты, выступает для коммерческих банков своеобразным кредитором последней инстанции, осуществляет кредитование (рефинансирование) банков с целью поддержки их ликвидности путем предоставления ломбардных и стабилизационных кредитов.

Важная роль отводится Национальному банку как органу валютного регулирования и валютного контроля, который издает нормативные акты относительно ведения валютных операций, определяет структуру валютного рынка Украины и организует торговлю валютными ценностями на нем, выдает лицензии на проведение операций с валютными ценностями.

НБУ является юридическим лицом, имеет уставной капитал, который находится в общегосударственной собственности, печать с изображением Государственного Герба Украины, занимается хозяйственной деятельностью.

Таким образом, деятельность Национального банка Украины направлена на обеспечение единой государственной политики в области денежного оборота, кредитования, финансирования и расчетов в народном хозяйстве.

К другому уровню банковской системы Украины относятся коммерческие банки, которые могут быть разными по формам собственности, специализации и сферам деятельности. Современные коммерческие банки Украины являются многофункциональными учреждениями, которые действуют в разных секторах рынка заемного капитала и фактически занимаются всеми видами кредитных и финансовых операций, связанных с обслуживанием хозяйственной деятельности своих клиентов.

Современная банковская система Украины как система рыночного типа динамично развивается и имеет большие перспективы в будущем. Она включает банки различных видов собственности (государственные, функционирующие как акционерные товарищества, кооперативные, иностранные банки). Кроме того, на Украине действуют более 200 кредитно-финансовых учреждений (7).

Проблемой функционирования украинской банковской системы является то, что в структуре украинского банковского сектора доминируют мелкие «карманные» банки (из действующих ныне украинских банков к перечню малых НБУ относит 101 банк, имеющих активы меньше 100 млн. евро). Следует правда отметить, что с 1 января 2008г. НБУ установлено, что регулятивный капитал коммерческих банков должен составлять не менее 1,4 млн евро –для местных (кооперативных), 4,5 млн. евро – для региональных, 7 млн евро – для межрегиональных банков.

На сегодня значительная часть банков достигла указанных нормативов, однако банковская система страны остается недостаточно развитой и требует дальнейшего накопления капитала, как за счет собственной деятельности, так и государственной поддержки.

Снижение цены кредитов предприятиям, о необходимости чего в Украине говорится длительное время и на всех уровнях, в низко капитализированном банковском секторе очень ограничено, поскольку стоимость ведения бизнеса является неоправданно высокой, поскольку мелкие банки не могут обеспечить экономию на масштабе (18). К тому же, как отмечает кандидат экономических наук Н. М. Шелудько, украинские банки в ряде случаев охотно используют фиктивные схемы наращивания своих капиталов (18). Понятно, что такие средства не могут полноценно принимать участие в кредитном процессе и влиять на удешевление кредитов. При таких обстоятельствах укрепление национальной банковской системы без иностранного капитала невозможно.

2.2 влияние иностранного капитала на банковский сектор Украины

Первые представительства иностранных банков появились в Украине в начале 1990-х годов. Активный приход банков с иностранным капиталом произошел в 1994 году – на протяжении года в Украине начали свою деятельность 12 банков. Начальный этап деятельности банков с иностранным капиталом в Украине характеризовался рядом ограничений, часть которых в последующие годы была отменена. Между тем, как показывает анализ, это не стало стимулом активизации прихода иностранного капитала в банковский сектор Украины (см. табл. 7.).

интернет банкинг дистанционный экономика массовый

Таблица 7. Основные показатели участия иностранного капитала в банковском секторе Украины в 2007-2010гг.

| Показатели | 01.01.2007 | 01.01.2008 | 01.01.2009 | 01.01.2010 |

Количество действующих банков из них с иностранным капиталом в том числе со 100% иностранным капиталом Часть иностранных капиталов в уставных фондах банков в % | 153 22 7 13,3 | 152 21 6 12,5 | 157 20 7 13,7 | 158 19 7 11,4 |

Таблица составлена по источникам: Вісник НБУ.-№12.-С.3; Вісник НБУ.-2010.-№12.-С.70.

По состоянию на 1 апреля 2008 года в Украине уже было 28 банков с иностранным капиталом (17 % от общего количества действующих). Из них 11 (6,7 % от общего количества действующих) – со 100% капиталом. Это – «Райффазенбанк Украина» (Австрия); «Ситибанк Украина» (США); «Калион Банк Украина» (Франция); Банк «Пекао Украина» (Польша); «ИНГ Банк Украина» (Нидерланды); Прокредитбанк (Германия, США, Великобритания) и др. Иностранный капитал в Украине представлен 16 странами (7).

Украинские эксперты предполагают, что приход иностранного капитала через открытие дочерних структур обострит межбанковскую конкуренцию, что может со временем привести к полному господству иностранного капитала на отечественном банковском рынке.

Основная сфера, где активно работают банки с иностранным капиталом в Украине – обслуживание крупных корпоративных клиентов, в том числе и украинских подразделений западных компаний, финансирование экспортоориентированных клиентов. Что касается региональной сети филиалов и отделений банков с иностранным капиталом, то она обусловлена привлекательностью регионов (Киев, Донецк, Харьков, Запорожье). (15).

Украинские специалисты отмечают, что, банки с иностранным капиталом демонстрируют по многим признакам более высокую конкурентоспособность по сравнению с отечественными, отбирают наиболее выгодных клиентов, осуществляют географическую экспансию в наиболее выгодные регионы. В последнее время ряд банков с иностранным капиталом активно продвинулась на рынок вкладов населения.

Относительно надежности и эффективности, то здесь, безусловно, приоритет принадлежит иностранным банкам. Приход иностранных банков связан с появлением и внедрением новейших банковских технологий, западных стандартов менеджмента, что способствует качественному и комплексному удовлетворению потребностей клиентов в банковских продуктах.

Таким образом, присутствие банков с иностранным капиталом в банковской системе Украины отвечает интересам развития национальной финансовой системы, способствует привлечению иностранных инвестиций и расширению ресурсной базы социально-экономического развития. В то же время существуют достаточно серьезные финансовые и экономические риски быстрого роста доли иностранного банковского капитала, связанные с возможной утратой суверенитета в сфере денежно-кредитной политики, возможным усилением нестабильности, неожиданными колебаниями ликвидности банков, спекулятивными изменениями спроса и предложения на денежно-кредитном рынке, возможным оттоком финансовых ресурсов. Поэтому решение вопроса о формах и масштабах расширения присутствия иностранного банковского капитала на рынке банковских услуг должно быть подчинено стратегическим целям социально-экономического развития, повышения национальной конкурентоспособности, экономической безопасности, укрепления денежно-кредитной системы Украины.

Исходя из существующих проблем, дальнейшее развитие банковской системы, главным образом, зависит от темпов развития экономики Украины, объемами привлеченных инвестиций, а также приближением банковской деятельности к стандартам ЕС.

Раздел 3. Тенденции, проблемы и перспективы использования интернет-технологий украинской банковской системой

3.1 Развитие украинского рынка финансовых услуг на основе электронных технологий

Современный мир характеризуется практическим отсутствием границ для технологий, где хозяйственная деятельность в таких ключевых сферах, как телекоммуникации, финансовые услуги, информационные технологии, электронная торговля занимают все больше места в едином, глобальном экономическом просторе. Проблема любого государства, стремящегося войти в мировое сообщество, заключается в своевременной разработке методической и нормативной базы для создания условий участия банков и их клиентов в разработке и внедрении современных Интернет-систем, с учетом мировых тенденций развития банковских технологий и сервиса.

На начало нового столетия украинский сегмент Интернет (Uanet) вступил в новую фазу развития, которая характеризуется:

- увеличением количества ISP (Internet Service Provider);

- приходом значительного количества инвесторов на украинский рынок Интернет;

- созданием новых структур с участием инвестиционного капитала;

- появлением ряда интересных контент-проектов с информацией, полезной для аудитории.

По количеству пользователей Интернетом Украина значительно отстает не только от развитых стран, но и от Польши, Словакии, Чехии, России. Однако динамика роста пользователей (от 100-120 тыс. в 1999 до 1 млн. в 2007г.) дает основания ожидать в дальнейшем их значительного увеличения (6).

Одной из первоочередных задач практической реализации стратегии европейского выбора Украины, является сближение и постепенное приведение в соответствие с законодательством ЕС нормативных актов, которые регулируют в Украине отношения, связанные с финансовыми услугами. Национальное законодательство Украины развивается в соответствии с международными нормативными актами (Типовой закон ЮНИСТРАЛ «Об электронной торговле» (1997г), Директивы ЕС « О некоторых правовых основах Сообщества для использования электронных подписей» (1999г.), «О некоторых правовых аспектах услуг информационного общества и электронной коммерции» (2000г.), «О деятельности в сфере электронных денег и пруденционном надзоре за институтами, занимающимися этой деятельностью» (2000г.).

Создание законодательной базы развития Интернет-технологий в финансовой сфере Украины началось с принятия 31 июля 2000г. Указа Президента Украины «О мерах по развитию национальной составной глобальной информационной системы Интернет и обеспечения широкого доступа к этой системе в Украине» и Закона Украины «О платежных системах и переводе денег в Украине» от 5 апреля 2007г. В Законе впервые введены и закреплены базовые понятия об электронных платежных системах, электронной цифровой подписи, электронного документооборота. Характеризуя ситуацию с функционированием платежных систем в Украине, необходимо отметить, что хотя опыт их функционирования еще очень невелик, но в последнее время они приобретают достаточно быстрое развитие.

Разрабатывая в конце 1992г. «Концепцию создания системы электронного денежного оборота» Национальный банк Украины на первом этапе определил основной задачей построение и внедрение системы электронных межбанковских расчетов, а на втором - систему массовых расчетов населения с использованием пластиковых карточек. Результатом проведения соответствующих мероприятий, связанных с испытанием и поэтапным введением в действие системы электронных платежей (СЭП), явилось то, что уже с янв

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Інкорпорація та консолідація як первинні форми систематизації банківського законодавства України

Інкорпорація та консолідація як первинні форми систематизації банківського законодавства УкраїниТеоретично на банківське законодав

- Кодифікаційні етапи процедури систематизації банківського законодавства України: пошук нових підходів

кодифікація банківський фінансовий кодексКодифікаційні етапи процедури систематизації банківського законодавства України: пошук но

- Международный рынок страховых услуг

- Облигации Банка России

- Организация процесса кредитования физических лиц

- Особенности современной кредитной системы

Переход России к рыночной экономики в новейший период ее истории дал толчок к коренной смене всей экономики страны в целом, в том числе

- Особенности формирования ресурсной базы коммерческого банка в современных условиях

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.