Аккредитивная форма расчётов: сущность, виды и порядок применения

Перед каждым субъектом хозяйствования, заключающим внешнеэкономическую сделку, связанную с исполнением либо принятием исполнения денежного обязательства, стоит проблема выбора метода платежа. Понятие метода платежа, сложившееся в международной торговле, является более широким и более комплексным, нежели используемое в отечественном финансовом праве понятие формы расчетов. Если последнее охватывает лишь формально-юридические стороны расчетной операции (права и обязанности сторон, форма документооборота), то метод платежа наряду с ним включает также экономическую сторону внешнеторговой операции.

Актуальность темы исследования. В середине XX века в американской деловой практике появился новый способ обеспечения исполнения обязательств – резервный аккредитив (standby letter of credit). Этот динамично развивающийся правовой институт представляет собой гарантию исполнения в широком смысле, направленную на защиту бенефициара в случае неисполнения своих обязанностей другой стороной основного договора. Возникновение данного института связано с необходимостью создания простого, быстрого и надёжного механизма платежа, который не мог быть осуществлён по договору поручительства по причине акцессорного характера поручительства и наличия у поручителя права использовать возражения, которые может выдвигать основной должник. Потребность в одностороннем обязательстве третьего лица, независимом от основного договора, возникла и в европейских странах, что привело к появлению аналогичного вида обеспечения, получившего наименование банковской, или независимой гарантии. В 70-е годы XX века резервные аккредитивы и банковские гарантии стали применяться в международной торговле. С тех пор был накоплен значительный опыт практики их применения, и Международная Торговая Палата (г. Париж), одной из целей которой является гармонизация и унификация международного торгового права, разработала сборники обычаев для каждой категории инструментов: Унифицированные правила для гарантий по требованию 1992 г. (публикация МТП №458) и Правила международной практики резервных аккредитивов 1998 г. (публикация МТП №590) (1).

Актуальность выбранной темы обусловлена тем, что данная форма расчетов широко используется в имущественном обороте. В этом случае банк, действующий по поручению плательщика об открытии аккредитива и в соответствии с его указанием (банк-эмитент), обязуется произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель либо дать полномочие другому банку (исполняющему банку) произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель. Если банк эмитент, не передавая полномочия иному банку, сам производит платежи либо оплачивает, акцептует или учитывает переводной вексель, к нему будут применяться предусмотренные Гражданским Кодексом Республики Казахстан правила не только в отношении банка-эмитента, но и исполняющего банка.

Цель работы: изучить особенности расчетов аккредитивами в соответствии с законодательством Республики Казахстан.

Для достижения поставленной цели необходимо решить следующие задачи:

1. Изучить теоретические положения аккредитивной формы расчётов;

2. Выявить суть аккредитивной формы расчетов, определить достоинства и недостатки.

3. Проанализировать сферу применения аккредитивной формы расчетов в настоящее время, выявить проблемные моменты.

Предметом исследования данной работы является аккредитивная форма расчётов: сущность, виды и порядок применения.

Объектом исследования данной работы является АО «Евразийский Банк».

В данной работе были использованы такие методы исследования как: метод динамических рядов, вертикальный и горизонтальный анализ, сравнительный анализ, метод обобщающих показателей, табличный и графический методы.

Появившись в США, резервные аккредитивы давно перестали быть только американским явлением, так как количество аккредитивов, открываемых неамериканскими банками, превышает количество аккредитивов, открываемых банками США, в соотношении по крайней мере 2:1. Сумма обязательств по резервным аккредитивам, открытым на американском рынке неамериканскими банками, составляет 487,2 млрд. долларов, американскими банками – 200 млрд. долларов. В 1978 г. она равнялась 25 млрд. долларов. Сумма обязательств по резервным аккредитивам, открытым вне американского рынка, оценивается в 100 млрд. долларов. Таким образом, применение резервного аккредитива не только не ограничивается внутренним американским рынком, но и большинство данных обязательств выдаётся американскими филиалами банков иностранного происхождения. В качестве примера можно привести французское предприятие Рено, гарантирующее около 50% своего оборота экспорта резервными аккредитивами на сумму 76,23 млн. евро. Аккредитив – наиболее актуальный на сегодняшний день банковский продукт, обеспечивающий качественное и безопасное ведение бизнеса. Аккредитивная форма широко распространена за рубежом, аккредитив в пользу иностранных поставщиков выставляется банками с валютных счетов фирмы.

Изученность темы.

Преимущества, которые банковская гарантия даёт всем участникам сделки, оправдывают законодательное введение этого способа обеспечения. Вместе с тем новизна и сравнительно недолгий период использования банковской гарантии нередко приводят к трудностям в процессе её применения. В свете расширяющегося вовлечения Казахстанских банков в международные операции исследование особенностей правового регулирования и практики применения аккредитивов и изучение международной практики будут способствовать более полному пониманию механизма функционирования аккредитивов, а также разрешению проблем, возникающих в ходе применения аккредитива и банковской гарантии (2).

На данный момент аккредитивам посвящено сравнительно небольшое количество публикаций. Из них следует выделить работы A.B. Шамраева «Международные банковские гарантии и резервные аккредитивы» (3,4,5), С. Овсейко «Комментарий к Конвенции ООН о независимых гарантиях и резервных аккредитивах» (6), Н.Ю. Ерпылёвой «Международное банковское право» (7,8,9). Одной из первых попыток комплексного сравнительно-правового анализа банковских гарантий и резервных аккредитивов в международной практике является диссертационное исследование А.Б. Княжевской. Значительно большее количество работ посвящено банковским гарантиям. Проблемы использования банковских гарантий в международных и отечественных контрактах освещались такими авторами, как В.В. Витрянский (2), JI.A. Новосёлова, Л.Г. Ефимова (10,11,12), Т.П. Лазарева, Г.А. Аванесова (13,14), Ю.В. Петровский, Р.П. Сойко (15,16), М.В. Волошина, Л.А. Бирюкова, Б.М. Гонгало (17) и др.

В работе показаны сходства и различия между резервными аккредитивами, банковскими гарантиями и документарными аккредитивами. Исследована правовая природа соглашения между приказодателем и эмитентом. Рассмотрены принципы независимости аккредитива, его документарный характер, вопросы о сроке действия аккредитива и документах, которые должны быть представлены для получения платежа по нему, права и обязанности всех участников аккредитивной сделки, переход прав по аккредитиву. Изучена проблема предъявления бенефициаром недобросовестных требований о платеже и способы защиты от них.

Теоретическую основу исследования составляют труды таких специалистов как: Е.А. Васильева (18), A.A. Рубанова, Т.П. Лазаревой, A.B. Шамраева (3,4,5), Н.Ю. Ерпылёвой (7,8,9), A.A. Вишневского (19) и др. В работе использовались также труды российских и зарубежных специалистов в области гражданского права. В частности, были привлечены труды таких российских цивилистов, как: В.В. Витрянский (2,20), М.И. Брагинский (2), B.C. Ем, И.С. Зыкин, Л.Г. Ефимова (10,11,12), Л.А. Новосёлова, В.А. Белов (20), Н.Ю. Рассказова (21), О.М. Олейник, Д.В. Полин, Л.С. Хейфец (22), В.Л. Григорьев (22), Г.А. Аванесова (13,14), Р.П. Сойко (15,16) и др.

Анализируя литературу на иностранных языках, уделено особое внимание трудам Д. Бирна, Б. Козольчука, Б. Ванники, Д. Ванники, П. Тернера, Д. Долана, С. Стерн, М. Шрёдера, К. Шмиттгоффа, Г. Гатгерижда, Ф. Вуда, Р. Бертрамса, Р. Гуда, Ш. Дель Бусто (23), Б. Вебла, Э. Еллингера, М. Роу, К. Гавальда, Ж. Стуфле, К. Мули, М. Кабрияка, Ж. Англяда и др.

Новизна данного исследования заключается в предложении о внедрении статистической формы, которую будут представлять банки второго уровня Республики Казахстан.

Практическая значимость исследования. Изучение аккредитивной формы расчёта и анализ международной практики имеют не только научно-теоретическое, но и практическое значение. Аккредитивы наряду с независимыми банковскими гарантиями довольно распространены в деятельности Казахстанских внешнеторговых организаций. Многие вопросы, возникающие у участников отношений, связанных с банковской гарантией или аккредитивом, во многом аналогичны тем, которые имеются у участников соответствующих отношений в развитых странах. В этой связи изучение зарубежного опыта и анализ международной практики окажутся полезными для решения проблем применения данных правовых инструментов хозяйствующими субъектами Республики Казахстан.

Международная практика торговых отношений выработала несколько форм расчетов в зависимости от степени доверия торговых партнеров, а также от роли, которую призваны в каждом конкретном случае играть банки в расчетах между продавцом и покупателем.

Банки могут производить расчеты в форме аккредитива, инкассо, банковского перевода и в других формах, применяемых в международной банковской практике.

В результате объединения правовых и экономических критериев все методы платежа в международной торговле возможно выстроить в виде определенной парадигмы, на крайних полюсах которой находятся методы платежа, максимально выгодные для одной из сторон в ущерб интересам другой, а ближе к центру те, которые более уравновешивают баланс интересов покупателя (плательщика) и продавца (получателя средств). Один из таких методов платежа – аккредитив.

До введения в действие Гражданского кодекса Республики Казахстана также правил проведения операцийсдокументарными аккредитивами банками Республики Казахстан практически вся регламентация безналичных расчетов регулировалась правилами, содержащимися в подзаконных актах, и прежде всего в нормативных актах Госбанка СССР, а затем и Национального банка Республики Казахстан. Указанные правила не обладали авторитетом закона и не отличались стабильностью.

В отличие от ранее действовавшего законодательства кодекс включает нормы, регулирующие наиболее принципиальные правоотношения в сфере расчетов, в частности устанавливает правила, касающиеся основных форм безналичных расчетов (расчеты платежными поручениями, расчеты по аккредитиву, по инкассо, расчеты чеками).

Гражданский кодекс Республики Казахстан не содержит исчерпывающего перечня форм расчетов, которые могут быть использованы участниками имущественного оборота, а ограничивается регулированием основных из них: расчеты платежными поручениями, по аккредитиву, чеками, расчеты по инкассо.

Стороны по договору вправе избрать любую из существующих форм расчетов. При этом их выбор ограничен формами расчетов, предусмотренными законом и установленными в соответствии с ним банковскими правилами, а также иными формами расчетов, которые могут осуществляться в соответствии с применяемыми в банковской практике обычаями делового оборота.

При расчетах в форме аккредитива речь идет об обязательстве банка платить продавцу товара или услуг определенную сумму при своевременном предоставлении соответствующих документов, подтверждающих отправку товара или выполнение услуг.

Эта схема даёт и покупателю, и поставщику фактически 100 процентную гарантию надёжности. Тем не менее, её несомненным недостатком является сложный документооборот, и, как следствие, дороговизна. Поэтому аккредитивы чаще применяются для крупных сделок, чем для мелких. Кроме этого, аккредитив часто используют при установлении отношений с новым или неблагонадёжным партнёром (или партнёром из неблагонадёжного государства).

Аккредитивная форма расчетов удобна и часто используется как внутри страны, так и в международных расчетах. Аккредитив обычно используется, когда частным лицам или компаниям – владельцам счета в одном городе время от времени необходимы денежные средства в другом городе или за рубежом.

Кроме того, в некоторых странах открытие аккредитива требуется для любых внешнеторговых сделок законодательством (Казахстан, Узбекистан) или традицией (Индия, Китай).

Всё это приводит к тому, что интерес к аккредитивам и их значение во внешнеэкономической деятельности неуклонно растёт, вместе с тем имеет место нехватка специалистов, в банковской сфере, занимающихся аккредитивной формой расчётов, способных дать квалифицированную консультацию по данному вопросу.

В этой работе будут рассмотрены все виды и формы аккредитивов, которые существуют на данный момент, сама аккредитивная система, чтобы можно было понять, как функционирует этот безналичный платёж, особенности правового регулирования сделок с их использованием и специфика аккредитивов во внешнеэкономической деятельности.

Структура работы. Работа состоит из введения, 3 глав, заключения, списка использованной литературы, включает 10 таблиц, 10 рисунков, 5 приложений. Дипломная работа содержит 78 страниц, не считая приложений, шрифт TimesNewRoman 14.

1. Сущность аккредитивной формы расчётов

1.1 Понятие и виды аккредитивов

аккредитив расчет регулирование правовой

Исторически первичной формой аккредитива были кредитные письма, появившиеся в средние века как простейшая форма перевода денег для дальнейшего получения в другом месте. Отправляясь в дорогу, путешественник, не желая подвергаться риску утраты суммы, сдавал ее своему банкиру, который взамен предоставлял ему кредитное письмо, дававшее право по прибытии обратиться к местному банкиру за получением означенной в кредитном письме суммы. В дальнейшем два банкира самостоятельно улаживали свои имущественные претензии друг к другу.

Фактически аккредитив развился из той же исторической формы банковского документа, что и переводной вексель. Этим можно объяснить то, что различные на первый взгляд платежные документы имеют в своих чертах много общего. Аккредитивные письма в своей первоначальной функции (обслуживание неторговых операций физических лиц) встречаются и по сегодняшний день.

Понятие «аккредитив» употребляется в широком и узком значении термина. В узком смысле, как форма безналичных расчетов и как определенное юридическое понятие, аккредитив представляет собой условное обязательства банка осуществить платеж третьему лицу (бенефициару), выданное по поручению клиента и на указанных им условиях. Условием вступления обязательств в силу является предъявление бенефициаром надлежащих документов, указанных в условиях аккредитива и ранее определенных клиентом в заявлении на открытие аккредитива.

В широком смысле, как метод платежа, аккредитив охватывает весь комплекс взаимоотношений сторон внешнеэкономической сделки: продавца и покупателя (либо сторон иного основного договора, лежащего в основании аккредитива, например, подрядчика и заказчика), банка-эмитента, авизирующего банка, рамбурсирующего банка, а также перевозчиков, страховой компании и т.д. С правовой точки зрения помимо одностороннего обязательства банка-эмитента аккредитив рассматривается как объемный комплекс договорных отношений между другими участниками операции, вытекающих из договора банковского счета и заявления клиента об открытии аккредитива, договора об установлении корреспондентских отношений между банками, кредитного договора (если кредит открывается за счет заемных средств), договора купли-продажи или иного договора, лежащего в основании открытия аккредитива и др.

При операциях с аккредитивами участниками являются:

Авизующий банк – банк бенефициара; по поручению банка-эмитента авизует (оповещает) бенефициара об открытом аккредитиве и его условиях. Авизующий банк не несёт никакой ответственности за выполнение условий договора.

Банк-эмитент – банк плательщика; банк, открывший аккредитив.

Бенефициар (beneficiary, тот, кому выгодно, he benefits) – лицо, которому предназначен платёж по аккредитиву или в пользу которого аккредитив открыт.

Исполняющий банк – банк, который по поручению банка-эмитента осуществляет платёж против документов, определённых в договоре. Исполняющий банк часто является одновременно авизующим.

Заявитель аккредитива – плательщик, который подал обслуживающему банку заявление об открытии аккредитива.

Таким образом, в операции по аккредитиву существует пять основных участников. На практике их чаще всего четыре, так как авизующий банк часто является одновременно исполняющим. В некоторых случаях количество участников сокращается до трёх – когда авизующий банк является не только исполняющим, но и эмитентом аккредитива.

Необходимыми составляющими аккредитива согласно унифицированным правилам являются:

1. Заявитель (приказодатель) и бенефициар;

2. Вид аккредитива;

3. Дата открытия и срок действия аккредитива, место истечения срока действия аккредитива;

4. Валюта и сумма аккредитива;

5. Банк-эмитент, а также при необходимости авизующий, подтверждающий, исполняющий банки;

6. Наименование товара (обычно указывается номер контракта, условия поставки);

7. Перечень документов, против которых производится платеж, и их параметры (количество копий или оригиналов, язык документов, наименование грузополучателя и грузоотправителя, место отгрузки и доставки товара, специфические параметры – например, чистый коносамент или страховой полис, покрывающий все риски; период отгрузки, срок представления документов с момента отгрузки и т.д.);

8. Рамбурсные инструкции – условия платежа (платеж против предъявления документов или по истечении определенного периода с момента представления документов; акцепт или негоциация тратт, смешанный платеж и т.д.);

9. Прочие условия (разрешены ли частные отгрузки и перегрузки по аккредитиву, указание за чей счет комиссии) (1);

Использование аккредитивной формы расчетов открывает широкие возможности для финансирования одной из сторон основного договора, как путем использования коммерческого, так и банковского кредита.

При работе с аккредитивом возможна также операция по переуступке выручки – цессия – это операция, при которой цедент (бенефициар по аккредитиву) дает безусловное обязательство по аккредитиву цессионарию в том, что причитающаяся ему часть выручки будет уступлена через посредничество авизующего (подтверждающего) банка. Цессия не предполагает переуступки права работать по самому аккредитиву. Цессия является условным обеспечением: выплата производится после представления документов и их оплаты по аккредитиву, обычно применяется в случае, если аккредитив является составным звеном в структуре финансирования предприятия или отдельного проекта банком.

Подтверждение аккредитива означает принятие исполняющим банком дополнительного к обязательству банка-эмитента обязательства произвести платеж в соответствии с условиями аккредитива. Исполняющий банк, участвующий в проведении аккредитивной операции, может подтвердить безотзывный аккредитив по просьбе банка-эмитента.

Безотзывный аккредитив, подтвержденный исполняющим банком, не может быть отменен или изменен без согласия исполняющего банка.

Поставщик может досрочно отказаться от использования аккредитива, если это предусмотрено условиями аккредитива.

Для открытия аккредитива плательщик представляет в обслуживающий его банк (банк – эмитент) заявление на соответствующем бланке.

Плательщик в аккредитиве обязан кроме обычных реквизитов указать:

Ø вид аккредитива (при отсутствии – отзывной);

Ø условие оплаты (с акцептом или без него);

Ø номер счета в исполняющем банке для депонирования средств, при покрытом аккредитиве;

Ø срок действия аккредитива (число и месяц закрытия аккредитива);

Ø полное и точное наименование документов, против которых производятся выплаты по аккредитиву; наименование товаров (работ, услуг), для оплаты которых открывается аккредитив; номер и дату основного договора; срок отгрузки товаров или оказания услуг; грузополучателя и место назначения.

Аккредитив представляется в количестве экземпляров, необходимых банку плательщика для выполнения его условий.

Для получения средств по аккредитиву получатель средств (поставщик), отгрузив товары, представляет в пределах срока действия аккредитива реестр счетов, отгрузочные и другие предусмотренные условиями аккредитива документы в обслуживающий банк.

При выплате по аккредитиву банк получателя средств (исполняющий банк) обязан проверить соблюдение поставщиком всех условий аккредитива, а также правильность оформления реестра счетов, соответствие подписей и печати поставщика на нем заявленным образцам.

Если условиями аккредитива предусмотрен акцепт уполномоченного покупателя, то проверяется наличие акцептной надписи и соответствие подписи уполномоченного представленному им образцу, при этом уполномоченные лица обязаны представить исполняющему банку:

Ø паспорт или другой заменяющий его документ;

Ø образец своей подписи (проставляется в банке на карточке образцов подписей);

Ø доверенность, выданную организацией, открывшей аккредитив.

Уполномоченный на осуществление акцепта представитель покупателя на реестрах счетов делает соответствующую надпись и закрепляет ее своей подписью с указанием даты акцепта.

Не принимаются к оплате реестры счетов без указания в них даты отгрузки, номеров товарно-транспортных документов, номеров почтовых квитанций при отправке товара через предприятия связи, номеров или дат приемо-сдаточных документов и вида транспорта, которым отправлен груз при приеме товара представителем покупателя на месте у поставщика.

Реестр счетов представляется поставщиком банку в четырех экземплярах, из которых первый экземпляр используется в качестве основания для списания, четвертый выдается получателю средств в качестве расписки в приеме реестра счетов, а второй с приложением товарно-транспортных документов и иных требуемых условиями аккредитива документов, а также третий экземпляр отсылаются банку – эмитенту для вручения плательщику.

Порядок списания денежных средств с корреспондентского счета банка-эмитента по непокрытому аккредитиву, а также порядок возмещения денежных средств банком-эмитентом исполняющему банку определяется соглашением между банками. Порядок возмещения денежных средств по непокрытому аккредитиву плательщиком банку-эмитенту определяется в договоре между плательщиком и банком-эмитентом.

Коммерческий кредит покупателю может предоставляться с использованием аккредитивов с рассрочкой платежа. Банковский кредит покупателю имеет место при открытии аккредитивов за счет банка и непокрытых аккредитивов, а также в различных видах акцептных кредитов.

Государство при осуществлении денежно-кредитной политики ограничивает объем наличного денежного обращения и значительно расширяет формы безналичных расчетов.

Ввиду разнообразия аккредитивов, возникает необходимость рассмотреть их виды, специфику и особенности.

Строго говоря, каждый аккредитив уникален, так как под каждый из них создаётся отдельный договор. Тем не менее, существуют некоторые общепринятые критерии, исходя из которых аккредитивы можно разделить на несколько принципиально различающихся между собой групп.

Благодаря многообразию своих видов аккредитивная форма расчётов позволяет учесть все тонкости внешнеторговых контрактов, заключаемых между экспортером и импортером (резервный, «с красной оговоркой», трансферабельный, возобновляемый и т.д.), и наиболее полно отразить интересы сторон.

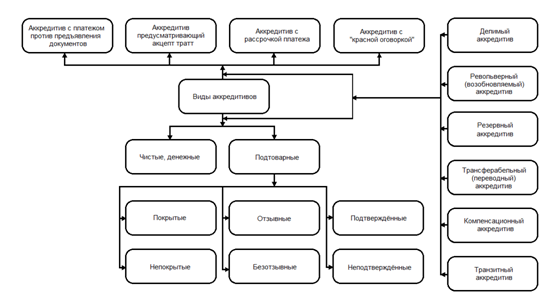

Рисунок 1. Виды аккредитивов

В соответствии с рисунком 1, все аккредитивы с точки зрения исполняемых ими экономических функций являются подтоварными. Кроме подтоварных встречаются ещё и чистые (после отгрузки документы передаются непосредственно импортеру, а в банк передаётся только расписка последнего, аккредитив называется чистым, т.е. денежным в противоположность документарному.

В свою очередь подтоварные аккредитивы можно разделить на 3 подгруппы.

1. Различают покрытые и непокрытые аккредитивы. Это наиболее важное разделение.

Аккредитив называется покрытым, если немедленно после его заявления банк бронирует 100% средств, необходимых для оплаты, на счету заявителя. Банк, забронировавший средства, называется депонировавшим аккредитив (например: покрытый документарный аккредитив, депонированный в банке-эмитенте). В случае использования покрытого аккредитива заявитель вместе с заявкой на открытие аккредитива подаёт банку-эмитенту платёжное поручение.

Важная сторона покрытых аккредитивов – это то, за чей счет было сформировано покрытие и в каком банке. Возможно частичное покрытие аккредитива: депозит формируется не в полной сумме аккредитива, а на определенную его часть.

Непокрытый (гарантированный) аккредитив – аккредитив, при открытии которого банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета банка-эмитента в пределах суммы аккредитива, либо указывает в аккредитиве иной способ возмещения исполняющему банку сумм, выплаченных по аккредитиву в соответствии с его условиями.

В случае использования непокрытого аккредитива банк-эмитент гарантирует оплату даже в случае отсутствия средств на счету заявителя – путём предоставления ему банковского кредита. Использование непокрытого аккредитива необходимо специально указывать в заявке, иначе он считается покрытым.

Покрытые аккредитивы используются чаще не покрытых, они менее рискованны и потому более желательны для банков, а значит, обходятся дешевле. С другой стороны, при использовании покрытого аккредитива заявитель теряет оборотные средства ещё до получения товара, а потому может согласиться на большую цену и запросить непокрытый аккредитив.

2. Аккредитивы могут быть отзывными и безотзывными.

Аккредитив называется отзывным, если он может быть изменён или даже аннулирован банком-эмитентом в любое время без предупреждения бенефициара.

Безотзывной аккредитив может быть аннулирован только с согласия бенефициара. Причём это согласие должно быть выражено официальным письмом, нотариально заверенным. Очевидно, что бенефициары крайне редко соглашаются на применение отзывного аккредитива, в настоящее время основная масса открываемых аккредитивов – безотзывные.

Впрочем, «унифицированные правила» все же предусматривают два случая, при которых банк-эмитент отзывного аккредитива «должен предоставить возмещение банку, уполномоченному им на осуществление платежа по предъявлении, акцепту или негоциации по отзывному аккредитиву, за любой платеж, акцепт или негоциацию, произведенную этим банком по получении им уведомления об изменении или аннуляции, против документов, которые по внешним признакам соответствуют условиям аккредитива», а также предоставить возмещение другому банку, «уполномоченному им на осуществление платежа с рассрочкой по отзывному аккредитиву», если этот банк произвел платеж против документов, соответствующих условиям аккредитива (или принял такие документы по аккредитиву), до получения от эмитента уведомления об изменении или аннуляции аккредитива.

3. Наконец, подтоварные аккредитивы можно разделить на подтверждённые и неподтверждённые.

Подтвержденный аккредитив – это аккредитив, по которому в дополнение к обязательству банка-эмитента другой банк также обязуется произвести платеж или акцепт (негоциацию) тратт в соответствии с условиями аккредитива. Если такое дополнительное обязательство второго банка отсутствует, аккредитив является неподтвержденным.

Подтверждёние аккредитива заключается в том, что банк-эмитент передаёт полномочия по аккредитиву в другой банк или просит его подтвердить аккредитив, а потом подтверждает его сам. В этом случае аккредитив получает подтверждение ещё одного банка, хотя это обходится сравнительно дорого. Подтверждение аккредитива – платная услуга банка, величина комиссии зависит как от банка-эмитента, так и от срока и суммы подтверждаемого аккредитива. Используется в основном для дорогих поставок, когда дополнительные гарантии важнее дополнительных расходов.

Виды аккредитивов по условиям платежа:

Ø аккредитив с платежом против предъявления документов: в этом случае банк, получивший полный комплект документов по аккредитиву, проверяет эти документы по внешним признакам в срок, не превышающий семи рабочих дней, после чего принимает решение об оплате или об отказе в оплате документов;

Ø аккредитив, предусматривающий акцепт тратт (срок платежа соответствует сроку оплаты векселя): разновидностью данного вида аккредитива является аккредитив с негоциацией тратт, отличие состоит в том, что негоциацию может произвести любой банк, и банк обязан вексель немедленно учесть;

Ø аккредитив с рассрочкой платежа: банк проверив документы по внешним признакам и приняв решение об их оплате, осуществляет платеж по аккредитиву в указанный срок – по истечении определенного периода после представления документов (через месяц, три месяца, полгода, и т.д.) или в определенную в аккредитиве дату;

Ø аккредитив с «красной оговоркой» или «красным условием» предусматривает выплату аванса, экспортёр получает до 100% оплаты ещё до отгрузки товара. Используется крайне редко – в случае особой надёжности и банка, и экспортёра. По традиции договора на такие аккредитивы печатаются красными чернилами.

Кроме этого, существует несколько особых форм аккредитивов, которые могут сопровождать любую основную форму:

1. Делимый аккредитив – аккредитив, по которому возможны частичные выплаты в пределах общей суммы аккредитива. Если по условиям аккредитива оплата производится единовременно в полной сумме, аккредитив является неделимым.

2. Револьверный (возобновляемый) аккредитив – аккредитив, предусматривающий несколько выплат, сумма которого установлена в размере разовой выплаты (транша); сумма аккредитива восстанавливается после осуществления платежа, при этом оговаривается общая сумма, которая может быть выплачена по всем отгрузкам по данному аккредитиву. Револьверные аккредитивы бывают кумулятивные (неиспользованная сумма транша добавляется к следующему траншу) и некумулятивные (неиспользованная сумма транша в дальнейшем не может быть использована).

Для такого рода операции открывается особый счёт, который может пополняться и использоваться для повторных оплат по следующим сделкам без изменения условий аккредитива. Позволяет существенно снизить цену и документооборот. Используется при работе с постоянными поставщиками или закупщиками.

3. Резервный аккредитив – аккредитив, платеж по которому производится против простого требования без представления документов. Резервный аккредитив фактически представляет собой аналог банковской гарантии и используется обычно в странах с англо-американским типом права, где банковские гарантии как таковые не применяются.

4. Трансферабельный (переводный) аккредитив предусматривает возможность перевода части аккредитива бенефициаром своему поставщику (второму бенефициару) или нескольким поставщикам. При работе с трансферабельными аккредитивами бенефициар, планирующий перевести часть аккредитивов вторым бенефициарам, сталкивается с рядом сложностей, в том числе:

Ø описание товаров в первом и втором (переведенных) аккредитивах должно соответствовать, т.е. товар, оплату которого гарантирует данный аккредитив, должен быть однородным,

Ø сложность в формировании и представлении документов: если документы, предоставленные по вторым аккредитивам, представлены по первому (например, транспортные), то поставщикам становится очевидным наименование покупателя, а в некоторых случаях – и цена товара, что может противоречить интересам первого бенефициара.

Ø сложность формулирования условий переведенного аккредитива; так, например должны быть четко проставлены сроки представления документов по переведенным аккредитивам, иначе срок представления по первому аккредитиву может истечь до окончания действия второго и т.п.

Трансферабельный аккредитив. Используется в том случае, если бенефициар (экспортёр) на самом деле является посредником в торговле товаром, и потому передаёт (может передать) часть своих привилегий по аккредитиву другим бенефициарам.

5. Компенсационный аккредитив – аккредитив, основанный на другом аккредитиве, но эти аккредитивы едины только в экономическом смысле: в правовом отношении они независимы друг от друга, по каждому из аккредитивов банк принимает на себя самостоятельные обязательства, не зависящие от исполнения второго аккредитива. В этом случае возникают дополнительные риски: он должен платить по второму аккредитиву вне зависимости от исполнения первого.

6. Транзитный аккредитив. И заявитель, и бенефициар пользуются услугами одного и того же иностранного банка, являясь в то же время агентами других стран. Очевидно, что цель такого аккредитива – использовать максимально надёжный (обычно – швейцарский или английский) банк для большей безопасности.

Подводя итог вышесказанному, хотелось бы подчеркнуть моменты, которые являются в данной главе наиболее существенными. Прежде всего, следует отметить разнообразие аккредитивов, ввиду того что под каждый аккредитив создаётся отдельный договор, любой аккредитив является уникальным, имеет свою специфику и особенности. Следует также отметить что аккредитивная форма расчётов постоянно развивается и совершенствуется, это объясняется тем, что с течением времени происходят изменения и в других областях экономики, и сферах сотрудничества хозяйствующих субъектов, и возникает необходимость регулировать и по возможности предупреждать спорные ситуации, которые возникают в процессе хозяйственной деятельности субъектов.

1.2 Порядок и формы расчётов по аккредитиву

Порядок расчётов по аккредитиву даёт понять сущность механизма функционирования аккредитивов на практике, в связи с этим необходимо рассмотреть операции, осуществляемые участниками аккредитивных операций.

Основные этапы работы с аккредитивом:

Рисунок 2. Основные этапы работы с аккредитивом

Выставление аккредитива. По заявлению приказодателя и в соответствии с ним банк-эмитент выставляет аккредитив, т.е. передает его в подтверждающий / авизующий банк, используя систему корреспондентских счетов. При необходимости банк-эмитент обращается с просьбой к другому банку подтвердить аккредитив.

Внесение изменений в аккредитив. При необходимости в условия аккредитива могут быть внесены изменения: изменен перечень документов, продлен срок действия аккредитива и т.д.

Представление и оплата документов. Бенефициар формирует комплект документов. Документы должны быть представлены в исполняющий банк в месте истечения срока действия аккредитива до истечения этого срока. Банк проверяет документы по внешним признакам. Если представлены документы, не оговоренные в аккредитиве, банк их не рассматривает. При отсутствии расхождений в представленных документах с условиями аккредитива, документы оплачиваются в соответствии с условиями, оговоренными в аккредитиве. Если при проверке документов банком обнаружены расхождения, запрашивается банк-

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Потребительское кредитование в России

- Страховая деятельность в Республике Казахстан

- Структура аппарата управления банка, принципы его организации в Филиале АО "АТФ Банк" в городе Семей

- Сущность и классификация банковских операций

Сущность и классификация банковских операцийВнешнеэкономические и неэкономические связи между юридическими и физическими лицами раз

- Центральный банк как субъект бюджетного процесса

ВведениеСо времен появления первых банков кредитно-денежное и финансовое хозяйство многих стран находится в постоянном процессе стру

- Аналіз економічної діяльності ВАТ "Українська страхова компанія "Дженералі Гарант"

Міжрегіональна академія управління персоналомІнститут Міжнародної економіки, фінансів та інформаційних технологій ім. Великої свято

- Банки как инвестиционные институты организации эффективного проектного финансирования

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.