Экономическое состояние предприятия

В современных экономических условиях деятельность каждого хозяйственного субъекта является предметом внимания обширного круга участников рыночных отношений, заинтересованных в результатах его функционирования.

Согласно с национальными стандартами бухгалтерского учета прибыль предприятия формируется по финансовым результатам его операционной и финансово-инвестиционной деятельности.

К финансовой относится деятельность, которая приводит к изменению размера и состава собственного и привлеченного предприятием капитала (выпуск предприятием корпоративных и долговых ценных бумаг, получение и погашение кредитов, выкуп собственных акций, погашение выпущенных предприятием облигаций).

Чтобы обеспечивать выживаемость предприятия в современных условиях, необходимо, прежде всего, уметь реально оценивать финансовое состояние как своего предприятия, так и существующих потенциальных конкурентов.

Анализ финансовой деятельности базируется на данных бухгалтерского учёта и вероятностных оценках будущих факторов хозяйственной жизни. Для анализа финансовой деятельности предприятия необходимо обладать достойной информацией.

В связи с этим бухгалтерская отчётность становится информационной основой последующих аналитических расчётов, необходимых для принятия управленческих решений. Решения финансового характера точны настолько, насколько хороша и объективна информационная база.

Для того, чтобы руководитель предприятия был уверен в объективности информационной базы, на предприятии проводятся аудиторские проверки. Аудит – это предоставление помощи руководству и экономическим службам предприятия относительно ведения дел и управления его финансами, а также налаживание бухгалтерского финансового и управленческого учета, предоставление различных консультаций. Основными задачами аудита является сбор достоверной выходной информации о хозяйственно-финансовой деятельности субъекта хозяйствования и формирование на этой основе выводов об его реальном финансовом положении.

Цель данной дипломной работы заключается в аудите и анализе финансовой деятельности предприятия.

Задачей дипломной работы является изучение финансовой деятельности предприятия, анализ и оценка результатов финансовой деятельности предприятия и автоматизация расчетов, что послужит основой для проведения анализа деятельности предприятия.

Объектом дипломного исследования является ГП «Керченский комбинат хлебопродуктов». Данное предприятие занимается следующими видами деятельности: производство муки, производство крупы, производство готовых кормов для скота, оптовая торговля зерном, продукцией, комбикормами, услуги автомобильного транспорта, хранение.

Предметом исследования является финансовая деятельность предприятия. Анализируемый период охватывает два года работы предприятия, т. е. 2004 и 2005 года.

В процессе подготовке дипломной работы был изучен Закон Украины №996-XIV от 16.07.1999г. «О бухгалтерском учете и финансовой отчетности в Украине», использовались материалы бухгалтерской отчётности и различные методические источники (баланс форма №1 (П(с)БУ 2), отчет о финансовых результатах форма №2 (П(с)БУ 3), отчет о движении денежных средств форма №3 (П(с)БУ 4), отчет о собственном капитале форма №4 (П(с)БУ 5), приложения к годовой финансовой отчетности форма №5 (приказ №302 и П(с)БУ).

РАЗДЕЛ 1

экономическое состояние предприятия

1.1. Понятие, значение и задачи анализа финансового состояния предприятия и его финансовой устойчивости

Согласно П(С)БУ 4 «Отчет о движении денежных средств», финансовая деятельность – это деятельность, приводящая к изменениям размера и состава собственного и заемного капитала предприятия. Движение денежных средств в результате финансовой деятельности определяется на основании изменений в статьях баланса по разделу «Собственный капитал» и статьям, связанным с финансовой деятельностью, в разделах баланса: «Обеспечение будущих расходов и платежей», «Долгосрочные обязательства» и «Текущие обязательства» («Краткосрочные кредиты банков» и «Текущая задолженность по долгосрочным обязательствам», «Текущие обязательства по расчетам с участниками» и т.п.).

В свою очередь, анализ финансового состояния - это анализ собственных оборотных средства (СОС), краткосрочных кредитов банков и займов (КК); расчетов с кредиторами по товарным операциям (КЗ).

Анализ финансового состояния предприятия охватывает вопросы формирования и использования отдельных видов финансовых ресурсов, их размещение в разных видах материальных ценностей, оценку платёжеспособности и финансовой устойчивости предприятия, скорость оборота средств.

Финансовое состояние предприятия – это сложная экономическая категория, отражающая на определенный момент состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию.

В процессе операционной, инвестиционной и финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие – финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот.

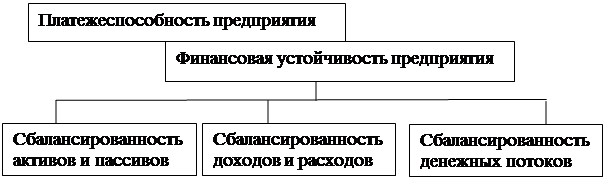

Если текущая платежеспособность – это внешнее проявление финансового состояния предприятия, то финансовая устойчивость – внутренняя его сторона, обеспечивающая стабильную платежеспособность в длительной перспективе, в основе которой лежит сбалансированность активов и пассивов, доходов и расходов, положительных и отрицательных денежных потоков (рис.1.1).

Рис. 1.1. Взаимосвязь финансовой устойчивости и платежеспособности предприятия

Финансовая устойчивость предприятия – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его платежеспособность и инвестиционную привлекательность в долгосрочной перспективе в границах допустимого уровня риска (5).

Устойчивое финансовое состояние достигается при достаточности собственного капитала, хорошем качестве активов, достаточном уровне рентабельности с учетом операционного и финансового риска, достаточности ликвидности, стабильных доходах и широких возможностях привлечения заемных средств.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самофинансирования.

Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. Напротив, в результате спада объемов производства и продаж происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние не является счастливой случайностью, а итогом грамотного, умелого управления всем комплексом факторов, определяющих результаты хозяйственной деятельности предприятия (8).

Устойчивое финансовое положение, в свою очередь, оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Анализ финансового состояния производят в основном по данным бухгалтерского баланса, поэтому нередко его называют анализом баланса. В процессе анализа выясняют:

- платёжеспособность предприятия и его покупателей, обеспеченность собственными оборотными средствами в соответствии с плановой потребностью в них, сохранность средств, причины изменения их суммы на протяжении анализируемого периода;

- выполнение плана прибыли и рентабельности;

- состояние запасов товарно-материальных ценностей и источники их образования;

- размещение собственных, заёмных, привлечённых и специальных источников средств в статьях актива;

- обеспеченность кредитов и их эффективность;

- расчётные отношения с дебиторами и кредиторами;

- оборачиваемость оборотных средств;

- образование и использование фондов экономического стимулирования;

- проверяют также сохранность собственных оборотных средств, не отвлечены ли они из оборота в затраты, которые должны производиться из специальных источников финансирования.

Отдельно анализируют привлечение и использование долгосрочного и краткосрочного кредитов, направление их по целевому назначению, обеспеченность и возврат ссуд в установленные сроки. Выясняют влияние кредитования на повышение организационно-технического уровня предприятия, расширение производства, ускорение оборота средств, снижение себестоимости, увеличение прибыли. Анализируют также выполнение плана по накоплению специальных источников средств (например, амортизационного фонда, фонда материального поощрения и других фондов экономического стимулирования), а также их использование по целевому назначению.

При анализе состояния расчётов выясняют причины и сроки образования дебиторской и кредиторской задолженности, приводящей к внеплановому перераспределению оборотных средств между предприятиями. Поскольку главная причина образования кредиторской задолженности — замедление оборачиваемости оборотных средств, детально изучается состояние запасов товарно-материальных ценностей в разрезе отдельных статей баланса и по отдельным видам и разновидностям материальных ресурсов. Определяют причины отклонения фактической оборачиваемости средств от плановой и в предшествующем периоде. Исчисляют сумму высвобожденных из оборота средств вследствие ускорения оборачиваемости или же дополнительно привлечённых в оборот из-за замедления оборачиваемости. Завершают анализ финансового состояния разработкой мероприятий по повышению эффективности использования всех источников средств, ускорению оборачиваемости оборотных средств и обеспечению своевременного выполнения всех финансовых обязательств предприятия перед кредиторами, Госбанком и государственным бюджетом (6).

Основные задачи анализа:

1). Своевременная и объективная диагностика финансового состояния предприятия, установление его «болевых точек» и изучение причин их образования.

2). Поиск резервов улучшения финансового состояния предприятия, его платежеспособности и финансовой устойчивости.

3). Разработка конкретных рекомендаций, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

4). Прогнозирование возможных финансовых результатов и разработка моделей финансового состояния при разнообразных вариантах использования ресурсов.

Анализ финансовой устойчивости основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции очень трудно привести в сопоставимый вид.

Относительные показатели анализируемого предприятия можно сравнивать:

― с общепринятыми «нормами» для оценки степени риска и прогнозирования возможности банкротства;

― аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

― аналогичными данными за предыдущие годы для изучения тенденций улучшения или ухудшения финансового состояния предприятия.

1.2. Формирование дохода предприятия

Доход является основным источником покрытия осуществляемых предприятием затрат и формирования прибыли, одним из показателей, который отражает финансовое положение предприятия.

Предприятие получает доходы при осуществлении не только операционной, а и при финансово-инвестиционной деятельности. При этом формирование дохода по каждому виду деятельности имеет свои особенности.

Доход предприятия от операционной деятельности состоит из дохода от его основной деятельности и других операционных доходов.

Основная деятельность предприятия связана с производством и сбытом продукции и должна обеспечивать получение дохода, достаточного для возмещения затрат производства и оборота, а также получение определенной прибыли (9).

Доход предприятия от операционной деятельности определяется двумя методами: кассовым и начислений.

При кассовом методе доходом, или выручкой, предприятия считаются денежные средства, которые поступили от покупателей на протяжении определенного периода на расчетный счет или в кассу предприятия за фактически отгруженную продукцию.

При методе начислений доходом, или выручкой, предприятия за определенный период является стоимость отгруженной в этот период покупателям продукции независимо от того, оплачена ли она покупателями в течении этого периода.

Доход, или выручка, предприятия от реализации продукции при других одинаковых условиях зависит от количества, ассортимента и качества реализованной продукции, уровня реализационных цен и расчетной дисциплины (5).

Кроме дохода от реализации продукции предприятие в результате операционной деятельности получает и другие операционные доходы. К ним относятся полученная от арендаторов арендная плата за временно предоставленное им в пользование имущество; дооценка запасов материальных ценностей на складе предприятия; доход от повышения курса валюты, которую предприятие имеет на банковских счетах (если валютные операции необходимы для обеспечения основной деятельности предприятия, например импорт сырья),т.д.

Доходы от финансово-инвестиционной деятельности предприятия делят на две группы: доходы от участия в капитале и другие финансовые доходы.

К доходам от участия в капитале относится прибыль, полученная предприятием от осуществления им инвестиций в ассоциированные, дочерние или совместные предприятия, учет которых осуществляется методом участия в капитале. Согласно этому методу полученная такими предприятиями чистая прибыль не разделяется между предприятиями-инвесторами, а пропорционально к их частям в капитале этих предприятий увеличивает балансовую стоимость их инвестиций.

Доход от участия в капитале определяется как произведение чистой прибыли, полученной ассоциированным, дочерним или смешанным предприятием, на часть в уставном капитале предприятия-инвестора (5):

Дуч.к.=α*П, (1.1)

α – часть инвестиций предприятия-инвестора в уставном капитале ассоциированного (дочернего, смешанного) предприятия (в виде десятичной дроби);

П – прибыль.

Если ассоциированное (дочернее, смешанное) предприятие понесло убытки, они пропорционально делятся между инвесторами и в этом случае осуществленные ими инвестиции в это предприятие уменьшатся на сумму, необходимую для покрытия этих убытков. При этом предприятие-инвестор несет потери от участия в капитале.

Если инвестиции предприятия в уставном капитале другого предприятия не превышают 25% его общего объема, то полученные от этих инвестиций доходы относятся к другим финансовым доходам. К другим финансовым доходам относятся также полученные дивиденды, проценты, доходы от финансовой аренды (предоставленных в аренду имущественных объектов с правом их выкупа арендаторами) и другие доходы, полученные от финансовых инвестиций (кроме доходов, полученных методом участия в капитале). Кроме доходов от операционной и финансово-инвестиционной деятельности предприятие может получать и другие доходы. К ним относятся доходы (9):

- от реализации необоротных активов и целостных имущественных комплексов, финансовых инвестиций;

- от повышения курса валюты, которую имеет предприятие на банковских счетах (если валютные операции не связаны с основной деятельностью предприятия);

- от безвозмездно полученных материальных и нематериальных ценностей;

- от дооценки балансовой стоимости основных фондов.

В условиях рыночных отношений важное значение имеет способность предприятия работать прибыльно. Именно прибыль становится основным показателем, который влияет на возможность обеспечения финансирования многих программ предприятия, связанных с расширением мощностей, повышением качества продукции, усилением конкурентной позиции, выходом на новые рынки.

В условиях действия в Украине двух разных систем учета финансовых результатов (бухгалтерский и налоговый) существует два подхода к определению полученной предприятием прибыли.

Согласно с национальными стандартами бухгалтерского учета прибыль предприятия формируется по финансовым результатам его операционной и финансово-инвестиционной деятельности.

Под операционной деятельностью предприятия понимается основная его деятельность (производство или реализация продукции, товаров, предоставление услуг, выполнение работ), которая является главной целью его создания, а также другие виды деятельности, которые не относятся к финансовой или инвестиционной деятельности.

К финансовой относится деятельность, которая приводит к изменению размера и состава собственного и привлеченного предприятием капитала (выпуск предприятием корпоративных и долговых ценных бумаг, получение и погашение кредитов, выкуп собственных акций, погашение выпущенных предприятием облигаций).

Инвестиционная деятельность предприятия предусматривает приобретение и продажу необоротных активов, а также финансовых инвестиций.

Порядок определения финансового результата от обычной деятельности предприятия отображен на рисунке 1.2. Он состоит из двух этапов: на первом вычисляют прибыль (убыток) от операционной деятельности, на втором – от финансовой и инвестиционной (10).

| Доход (выручка) от реализации продукции (товаров, работ, услуг) |

| - |

| Налог на добавленную стоимость, акцизный сбор, другие сборы или налоги с оборота, другие отчисления с дохода |

| = |

| Чистый доход (выручка) от реализации продукции (товаров, работ, услуг) |

| - |

| Себестоимость реализованной продукции (товаров, работ, услуг) |

| = |

| Валовая прибыль (убыток) |

| + |

| Другие операционные доходы |

| - |

| Административные затраты, затраты на сбыт, другие операционные затраты |

| = |

| Финансовый результат от операционной деятельности (прибыль или убыток) |

| + |

| Доход от участия в капитале, другие финансовые доходы, другие доходы |

| - |

| Финансовые затраты, затраты от участия в капитале, другие затраты |

| = |

| Финансовый результат – прибыль (убыток) от обычной деятельности до налогообложения |

Прибыль Убыток- Налог на прибыль = |

| Финансовый результат от обычной деятельности |

Рис. 1.2. Порядок определения финансового результата от обычной деятельности предприятия

Определение финансового результата от операционной деятельности предприятия предусматривает следующие шаги: начисление чистого дохода (выручки) от реализации продукции (товаров, работ, услуг); расчет валовой прибыли; определение прибыли (убытка) от операционной деятельности.

Дохода (выручки) от реализации продукции (товаров, работ, услуг) – это общий доход предприятия от реализации продукции (товаров, работ, услуг), т. е. с учетом включенных сумм косвенных налогов (акцизного сбора, налога на добавленную стоимость) без учета предоставленных скидок, стоимости возвращенных покупателями товаров. Этот доход уменьшается на определенные налоги, сборы и отчисления (вычеты). Рассмотрим основные из них.

Налог на добавленную стоимость – это сумма налога на добавленную стоимость, которая входит в доход (выручку) от реализации продукции (товаров, услуг).

Акцизный сбор – это сумма, учтенная в доходе (выручке) от реализации подакцизной продукции (товаров, работ, услуг).

Другие отчисления из дохода – это сума предоставленных скидок, стоимость реализованных, но возвращенных покупателями товаров и другие суммы, которые подлежат отчислению из дохода от реализации.

Уменьшение дохода предприятия на сумму указанных налогов, сборов и отчислений дает возможность получить чистый доход (выручку) от реализации продукции (товаров, работ, услуг) предприятия.

Для определения валовой прибыли (убытка) предприятия необходимо от чистого дохода отнять себестоимость реализованной продукции, которая формируется из операционных затрат, непосредственно связанных с производством этой продукции.

К валовой прибыли (убытку) прибавляются другие полученные предприятием операционные доходы. К ним принадлежат от реализации иностранной валюты, других оборотных активов (кроме финансовых инвестиций), доходы от предоставления в аренду имущества (8).

Для вычисления финансового результата деятельности предприятия валовая прибыль уменьшается на затраты административные, на сбыт и другие.

К административным относятся общехозяйственные затраты, связанные с управлением и обслуживанием предприятия. Это затраты на содержание административно-управленческого персонала, основных средств общехозяйственного назначения (арендные платежи, налоги, амортизация, страхование, текущий ремонт), коммунальные услуги, охрану, на связь и другие затраты общехозяйственного назначения.

Затраты на сбыт – это затраты, связанные с реализацией продукции (товаров): на упаковочные материалы и ремонт тары; оплату труда и комиссионные продавцам, торговым агентам, работникам отдела сбыта и складов, водителям; рекламу и исследование рынка; другие, связанные со сбытом (командировка, транспортировка продукции предприятия покупателям, страхование доставки).

Другие операционные затраты охватывают себестоимость реализованных производственных запасов; сомнительные (безнадежные) долги дебиторов (должников) предприятия; затраты от обесценивания запасов; другие затраты, которые возникают во время операционной деятельности предприятия, кроме тех, которые входят в себестоимость реализованной продукции (товаров, работ, услуг) (10).

Разница между валовой прибылью (убытком) и указанными затратами представляет собой финансовый результат от операционной деятельности предприятия. Он корригируется на сумму доходов (увеличивается) и затрат (уменьшается), связанных с инвестиционной и финансовой деятельностью предприятия.

Доход от участия в капитале – это доход, полученный предприятием от осуществленных им инвестиций в ассоциированные, дочерние или совместные предприятия, учет которых осуществляется методом участия в капитале.

К другим финансовым доходам относятся полученные предприятием дивиденды и другие доходы от осуществленных финансовых операций.

Другими называют доходы от реализации финансовых инвестиций, необоротных активов и имущественных комплексов и другие доходы, не связанные с операционной деятельностью предприятия.

К финансовым относятся затраты на оплату процентов и другие затраты предприятия, связанные с привлечением заемного капитала.

Затраты от участия в капитале отображаются как убытки предприятия, вызванные его инвестициями в ассоциированные, дочерние или совместные предприятия, учет которых осуществляется методом участия в капитале (8).

Другие затраты предприятия включают себестоимость реализованных финансовых инвестиций, балансовую стоимость необоротных активов, имущественных комплексов; затраты от снижения курса валюты, которую предприятие имеет на банковских счетах (и которую не использует в операционной деятельности); затраты от уценки финансовых инвестиций и необоротных активов; другие затраты, которые возникают при нормальном функционировании предприятия, но не связанные с операционной деятельностью предприятия.

Таким образом, в процессе финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие – финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность. Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности.

РАЗДЕЛ 2

Анализ финансовой деятельности государственного предприятия «керченский комбинат хлебопродуктов»

2.1. Технико-экономическая характеристика государственного предприятия «Керченский комбинат хлебопродуктов»

Государственное предприятие «Керченский комбинат хлебопродуктов» – крупное зерноперерабатывающее предприятие.

Годом основания комбината считают 1954 г. – год ввода в эксплуатацию мельницы производительностью 110 т/сут. муки сортового помола и 60 т/сут. муки обойного помола. В настоящее время производительность мельницы 164 т/сут. муки односортного 72% помола.

В 1956 г. введен в эксплуатацию крупоцех по переработке ячменя в пятиномерную перловую крупу. В 1983 г. проведена реконструкция крупоцеха с переводом его на переработку риса-зерна в рис-крупу производительностью 150 т/сут. В настоящее время производительность цеха доведена до 230 т/сут.

В 1960 г. сдан в эксплуатацию цех рассыпных комбикормов производительностью 200 т/сут., а в 1969 г. – отделение гранулированных комбикормов производительностью 200 т/сут.. В настоящее время суточная производительность цеха комбикормов составляет 155т. рассыпных и 281т. гранулированных комбикормов.

Комбинат располагает следующей складной емкостью:

― в мукомольном производстве – пшеничный элеватор емкостью 16800 т.; склад бестарного хранения муки емкостью 1400т.

― в производстве крупы – элеватор рисовый емкостью 20606т.; склад готовой продукции на 400т.

― в комбикормовом производстве – элеватор для зернового сырья комбикормов емкостью 9700т.; склад напольного хранения не зернового сырья в таре емкостью 1350т.; склад силосного типа для мучнистого сырья и шротов емкостью 1235т.; склад силосного типа для готовой продукции на 1832т.

В состав комбината кроме основных цехов входят вспомогательные цеха: промышленная котельная мощностью 6,0т. пара, оснащенная двумя котлами типа ДКВР – 4/13; ремонтно-механический цех, энергетический цех.

На комбинате имеется бытовой корпус, фельдшерский медпункт, столовая на 56 посадочных мест.

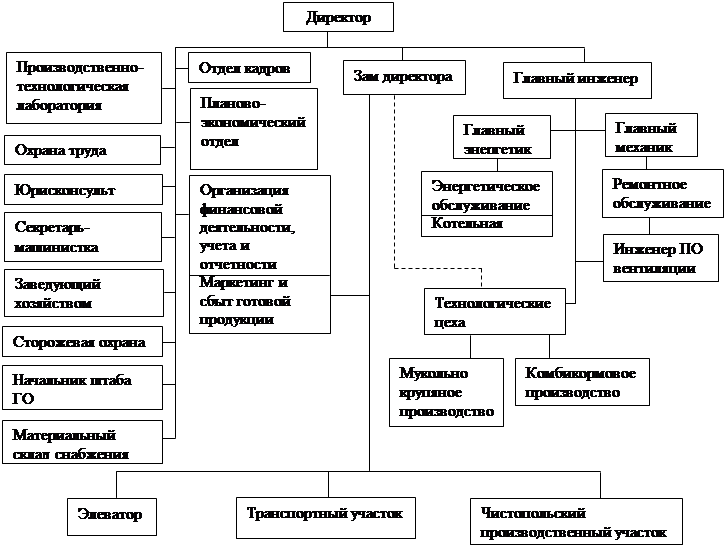

Государственное предприятие «Керченский комбинат хлебопродуктов» имеет следующую организационную структуру управления:

Рис.2.1. Организационная структура управления государственного предприятия «Керченский комбинат хлебопродуктов»

Комбинат имеет подъездные железнодорожные пути 1779,2м, которые находятся на балансе Керченской дистанции дороги. Все объекты расположены на одной территории общей площадью 9,377га.

В состав комбината входит Чистопольский участок для приема и напольного хранения зерна емкостью 8,4тыс.т..

Участок занимает площадь 3,0га и находится на расстоянии 20км от основной территории комбината.

Технико-экономические показатели деятельности государственного предприятия «Керченский комбинат хлебопродуктов» за 2003г. – 2004г. приведены в таблице 3.1.

Таблица 2.1

Технико-экономические показатели деятельности государственного предприятия «Керченский комбинат хлебопродуктов» за 2004г. – 2005г.

| Показатели | Ед. изм. | 2005 год | 2004 год | Темпы роста (% к 2004г.) |

| 1 | 2 | 3 | 4 | 5 |

1. Объем производства промышленной продукции: - в действительных ценах - в сопоставимых ценах | тыс. грн. | 32619,3 44991,0 | 6728,3 16533,2 | 4,8 2,7 |

2. Производство: - мука - крупа - комбикорма в т.ч. из давальч. сырья: - мука - крупа - комбикорма | тонн | 23494 4564 1085 3536 390 - | 7330 2278 2225 4851 1127 36 | 3,2 2,0 48,8 72,9 34,6 - |

3. Переработано зерна: - пшеница - рис в т.ч. давальческие: - пшеница - рис | тонн | 32094,0 6968,7 4956,5 612,2 | 10039,0 3509,8 6728,1 1749,7 | 3,2 2,0 35,0 - |

Продолжение таблицы 2.1

| 1 | 2 | 3 | 4 | 5 |

4. Использование мощностей: - мука - крупа | % | 65,4 14,5 | 20,4 6,7 | +45,0 +7,8 |

| 5. Среднесписочная численность | чел. | 244 | 230 | 106,1 |

| 6. Среднесписоч. числ. в эквиваленте полн. зан. | чел. | 236 | 207 | 114,0 |

| 7. Фонд оплаты труда | тыс. грн. | 1848,3 | 1023,9 | 180,5 |

| 8. Среднемесячная з/п | грн. | 598,00 | 367,00 | 162,9 |

| 9. Доход от реализации (без НДС) | тыс. грн. | 32918,5 | 7884,1 | 4,2 |

| 10. Себестоимость реализованной продукции | тыс. грн. | 29596,0 | 7421,1 | 4,0 |

| 11. Административные расходы | тыс. грн. | 515,6 | 353,7 | 1,5 |

| 12. Расходы на сбыт | тыс. грн. | 225,9 | 95,6 | 2,4 |

| 13. Финансовые результаты от реализации продукции | тыс. грн. | 2581,0 | 13,8 | |

| 14.Прочие операционные доходы | тыс. грн. | 1344,8 | 232,4 | |

| 15. Прочие операционные расходы | тыс. грн. | 2005,0 | 358,5 | |

| 16. Финансовые результаты от операционной деятельности | тыс. грн. | 1920,8 | уб.112,3 | |

| 17. Прочие финансовые доходы | тыс. грн. | 0,6 | ||

| 18. Другие финансовые расходы (%) | тыс. грн. | 36,0 | 55,4 | |

| 19. Прочие доходы | тыс. грн. | |||

| 20. Прочие расходы | тыс. грн. | 16,5 | ||

| 21. Финансовый результат до налогообложения | тыс. грн. | 1868,3 | уб.167,1 | |

22. Налог на прибыль Финансовый результат – чистая прибыль | тыс. грн. тыс. грн. | 812,7 1055,6 | 28,7 уб.195,8 | |

| 23. Отчисления части прибыли в общий фонд Госбюджета (по нормативу – 15%) | тыс. грн. | 158,3 | - | |

| Чистая прибыль в распоряжении предприятия | 897,7 | уб.195,8 |

2.2 Финансовая устойчивость предприятия

Финансовая деятельность предприятия – деятельность, приводящая к изменениям размера и состава собственного и заемного капитала предприятия (П(С)БУ4).

Финансовое состояние предприятия – это сложная экономическая категория, отражающая на определенный момент состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию.

В процессе операционной, инвестиционной и финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие – финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность. Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Финансовая устойчивость предприятия – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его платежеспособность и инвестиционную привлекательность в долгосрочной перспективе в границах допустимого уровня риска. Устойчивое финансовое состояние достигается при достаточности собственного капитала, хорошем качестве активов, достаточном уровне рентабельности с учетом операционного и финансового риска, достаточности ликвидности, стабильных доходах и широких возможностях привлечения заемных средств.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самофинансирования.

Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. Напротив, в результате спада объемов производства и продаж происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие ухудшение финансового состояния предприятия и его платежеспособности.

Устойчивое финансовое положение оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Многие предприятия в процессе своей деятельности вынуждены помимо собственного капитала использовать в значительной мере и заемный капит

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Экономическое учение Дж.М. Кейнса

Курсовая работаЭкономическое учение Дж. М. КейнсаСодержаниеВведение. 3Глава 1. Методологические концепции Дж. М. Кейнса. 41.1. Предмет и м

- Эксплуатационные расходы на железнодорожном транспорте

- Этапы реструктуризации элетроэнергетики в российской экономике

1. Электроэнергетика как естественная монополия1.1 Сущность и основные черты естественных монополий 1.2 Особенности электроэнергетики ка

- Этапы становления экономической мысли

Актуальность темыНа сегодня сложилось довольно определенное представление о законах функционирования рыночной экономики. Эти законо

- Этапы, ход и последствия вступления России в ВТО

В настоящее время для России не последнее место занимает вопрос о вступлении нашей страны во всемирную торговую организацию (ВТО). Боле

- Эффективность использования оборотных активов

Товарное производство характерно для всех общественно-экономических формаций. Конечная цель товарного производства достигается путе

- Эффективность использования основных фондов и пути ее повышения

Переход экономики к рыночным отношениям предполагает улучшение использования различных элементов производственно-экономического по

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.