Статистический анализ финансового состояния коммерческого банка

1.1 Коммерческие банки. Банковская статистика

1.2 Показатели финансового состояния коммерческого банка

1.3 Статистические методы анализа финансового состояния коммерческого банка

3. Аналитическая часть

3.2 Методика решения задачи.

3.3 Технология выполнения компьютерных расчетов.

3.4 Анализ результатов статистических компьютерных расчетов.

Список использованной литературы

ВведениеФинансовое состояние коммерческого банка представляет собой обобщающую, комплексную характеристику. Параметры этого состояния не являются постоянной величиной, а непрерывно меняются. Статистический анализ финансового состояния является одним из основных условий обеспечения качества и эффективности принимаемых управленческих решений. Надежная работа банка зависит от его способности в любой момент времени и в полном объеме выполнять требования по своим обязательствам, т.е. банк должен в любой момент быстро совершать платежи по поручениям клиентов и отвечать по своим обязательствам в случае возникновения кризисной ситуации в банке или на финансовом рынке(1).

В данной курсовой работе рассматривается финансовое состояние коммерческого банка, описывается характеризующая его система статистических показателей, служащая для получения данных о работе банка, соответствия его деятельности законодательству и нормативам ЦБ. Подробно рассмотрены методы, применяемые для статистического анализа.

При освещении темы использованы сведения по Российскому сельскохозяйственному банку с сайта ЦБ РФ, данные статистических сборников. Приведенные статистические данные проиллюстрированы графиками, прокомментированы, по ним сделаны выводы.

Так как рассчитываемые показатели ликвидности и платежеспособности представляют собой соотношения между частями банковского баланса, то в курсовой работе рассмотрен метод анализа с помощью обобщающих показателей.

В расчетной части работы выполнены задания по следующим темам:

Задание №1 — исследование структуры совокупности;

Задание №2 — выявление наличия связи между признаками, установление направления связи и измерение ее тесноты;

Задание №3 — применение выборочного метода в финансово-экономических задачах;

Задание №4 — использование метода анализа с помощью обобщающих статистических показателей в финансово-экономических задачах.

В аналитической части исследована динамика прибыли за 2001-2006 годы. В качестве статистического материала для проведения исследования использованы данные Российского Сельскохозяйственного банка, опубликованные на сайте ЦБ РФ. Расчеты в аналитической части курсовой работы выполнены с применением средств компьютерной техники при помощи пакета прикладных программ MS Excel.

1. Теоретическая часть

1.1 Коммерческие банки. Банковская статистика

статистический анализ коммерческий банк

Банковская статистика — это отрасль финансовой статистики, предметом изучения которой является банковская система в целом, а также кредитные организации, их клиентура, операции банков, финансовое состояние и результаты деятельности кредитных организаций(2).

Основным задачами банковской статистики являются получение информации для характеристики выполняемых банковской системой функций, оценки и прогнозирования результатов деятельности кредитных организаций, оценки влияния банковской деятельности на рыночные отношения. Статистическим анализом полученной информации занимаются как сами банки, так и другие кредитные учреждения, реальные и потенциальные клиенты, физические и юридические лица. Эта информация нужна широкому кругу пользователей при принятии экономических решений, поэтому она должна быть достоверной, полной и оперативной.

Коммерческий банк — это кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств юридических и физических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц. Кроме перечисленных операций банк может выполнять любые другие операции в соответствии с действующим законодательством. Их выбор определяется учредителями и акционерами. Коммерческий банк, как и любая коммерческая организация, создается и функционирует ради получения его собственниками (пайщиками, акционерами) максимальной прибыли на вложенный в него капитал. Коммерческий банк обязан получить лицензию и зарегистрироваться в качестве банка в ЦБ РФ.

Банковская система является крайне важной частью инфраструктуры. Благосостояние как страны в целом, так и региона напрямую зависит от степени развития банковской системы и широты спектра предоставляемых ею небанковским институциональным единицам, физическим лицам, государственным органам и прочим субъектам финансовых услуг. Коммерческие банки в России начали создаваться в начале 1990-х гг., и к началу 1995 г. их было более 2500, преимущественно мелких. После 1998 года шло сокращение числа кредитных организаций: в 2001 — 2018 банков и 41 небанковская кредитная организация(3); на 1 июля 2008 — 1258 коммерческих банков и 54 небанковских кредитных организации(4). Тульская область не стала исключением: 2001 — 12 кредитных организаций и 2004-2006 — 6 кредитных организаций(5). Однако, несмотря на экономический кризис, «…наблюдаются положительные тенденции. По прогнозам специалистов, в ближайшие годы система кредитных организаций региона должна существенно вырасти»(6).

В соответствии с законодательством управление всеми кредитными организациями страны осуществляет ЦБ РФ, который занимается выдачей лицензий, установлением обязательных для кредитных организаций правил проведения банковских операций, бухгалтерского учета и отчетности, обязательных экономических нормативов деятельности банков. Одной из основных задач ЦБ является развитие и укрепление банковской системы.

Для осуществления своих функций ЦБ РФ имеет право запрашивать и получать у кредитных организаций необходимую информацию об их деятельности. Следовательно, основным источником информации для банковской статистики является отчетность кредитных организаций. ЦБ РФ анализирует ее, контролирует соответствие деятельности банка нормам законодательства и выполнение им обязательных нормативов, принимает меры в случае их невыполнения, и затем публикует сводную статистическую и аналитическую информацию о банковской системе Российской Федерации. Поступившая от кредитных организаций информация по конкретным операциям не подлежит разглашению без согласия соответствующего юридического лица, за исключением случаев, предусмотренных федеральными законами.

В случае невыполнения требований федеральных законов и нормативов, установленных ЦБ РФ, банк могут оштрафовать или отозвать его лицензию. В основном сокращение числа банков с 1998 по 2008 происходило по причине отзыва лицензии.

Главной частью финансовой отчетности банка является банковский баланс — источник конкретной информации о наличии денежных средств и платежеспособности клиентов, кредитных ресурсах и их размещении, а также о надежности и устойчивости самого банка(7). Это основной официальный документ, комплексно характеризующий деятельность банка, и источник, синтезирующий информацию для проведения анализа финансового состояния коммерческого банка(8).

Финансовое состояние — обобщающая, комплексная характеристика банка, отражающая уровень соблюдения банком в своей деятельности нормативов, установленных ЦБ РФ. Анализ финансового состояния банка позволяет сделать обоснованные выводы о надежности банка, возможности своевременного выполнения им своих обязательств, результатах его деятельности и изменениях в финансовом положении банка. Финансовое состояние коммерческого банка характеризуется целой системой статистических показателей.

1.2 Показатели финансового состояния коммерческого банка

Финансовое состояние банка характеризуется показателями ликвидности и платежеспособности.

Ликвидность характеризует степень надежности банка и его возможность своевременно выполнять обязательства перед своими клиентами и определяется степенью покрытия обязательств ликвидными активами. Ликвидность баланса оценивается при помощи коэффициентов, которые отражают соотношение различных статей актива баланса банка с определенными статьями пассива с учетом сроков, сумм и видов активов и пассивов. Оценка ликвидности коммерческого банка осуществляется на основе сравнения расчетных показателей ликвидности с их нормативными значениями.

Для расчета коэффициентов ликвидности выделяют ликвидные активы, а из них высоколиквидные.

Ликвидность банковских активов определяется как возможность использования некого актива в качестве наличных денежных средств или быстрого превращения его в таковые по мере поступления обязательств к оплате, а также как способность актива сохранять при этом свою номинальную стоимость неизменной.

Высоколиквидными активами являются кассовая наличность и приравненные к ней средства (драгоценные металлы, средства на корреспондентских счетах и в фонде обязательных резервов ЦБ РФ), а также быстрореализуемые активы (государственные ценные бумаги, краткосрочные ссуды, гарантированные государством, и т.п.) К активам средней реализуемости относят ссуды, выданные предприятиям и организациям. К медленно реализуемым активам — вложения в ценные бумаги других предприятий и паевое участие в их деятельности. К низколиквидным активам относят основные фонды банка.

Структура и соотношение между группами активов в значительной степени определяют ликвидность и платежеспособность банка, а, следовательно, его надежность.

В соответствии с инструкцией ЦБ РФ от 01.10.1997. №1 «О порядке регулирования деятельности кредитных организаций» и последующими изменениями(9) (от 16.01.2004 N 110-И и от 31.03.2004 N 112-И) установлены обязательные экономические нормативы деятельности банков, к которым относятся нормативы ликвидности банка. В эту группу нормативов включают:

Коэффициент мгновенной ликвидности (Н2) определяется как соотношение суммы высоколиквидных активов банка (ЛАМ), которые могут быть получены в течение ближайшего календарного дня, к сумме обязательств банка по счетам до востребования (ОВМ):

![]()

Этот коэффициент показывает, в какой мере ликвидная часть активов банка может быть использована для единовременного погашения обязательств банка до востребования, по которым вкладчики могут потребовать возврата средств в любое время. Минимально допустимое значение этого коэффициента (норматива) устанавливается в размере 15%(10). Этот норматив ограничивает риск потери банком ликвидности в течение одного операционного дня.

Коэффициент текущей ликвидности (Н3) рассчитывается как отношение суммы ликвидных активов (ЛАТ), которые могут быть получены в течение ближайших 30 дней, к сумме обязательств банка до востребования и сроком исполнения до 30 дней (ОВТ):

![]()

Этот норматив ограничивает риск потери ликвидности в течение ближайших 30 дней. Минимально допустимое значение коэффициента текущей ликвидности установлено в размере 50%(11). Выполнение этого требования означает, что банк способен исполнить свои обязательства на текущий момент времени и им соблюдаются сроки привлечения вкладов и их размещения на финансовом рынке. Расчет этого норматива позволяет оценить оптимальность соотношения между активами и пассивами в целях укрепления ликвидности банка.

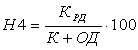

Коэффициент долгосрочной ликвидности(Н4) регулирует риск потери банком ликвидности в результате размещения средств в долгосрочные активы и определяется отношением всей долгосрочной задолженности банку сроком свыше года, включая выданные кредиты (КРД) к капиталу банка и его обязательствам по депозитным счетам, полученным кредитам и другим долговым обязательствам на срок свыше одного года (ОД).

Максимально допустимое значение этого норматива установлено ЦБ РФ в размере 120%(12). Если фактическое значение постоянно превышает норматив, то банку необходимо активизировать депозитную политику. Причем приоритетными должны являться средства, привлеченные на долгосрочной основе.

Коэффициент общей ликвидности (Н5) банка определяется соотношением ликвидных активов к общей сумме активов за минусом обязательных резервов (РО):

![]()

ЦБ РФ устанавливал минимально допустимое значение этого коэффициента в размере 20% с 01.01.1998(13). Соблюдение этого соотношения показывало минимальную долю ликвидных активов, при которых одновременно был обеспечен достаточный уровень ликвидности банка. Значение коэффициента ниже 20% свидетельствовало о потере банком ликвидности, а при повышении коэффициента банк нес потери по доходам от активных операций. Однако норматив общей ликвидности банка (Н5), определяемый в соответствии с Инструкциями ЦБ РФ от 16.01.2004 N 110-И и от 31.03.2004 N 112-И, утратил силу в связи с изданием Указаний ЦБ РФ от 18.02.2005 N 1549-У и N 1550-У(14). На данный момент в практической деятельности этот показатель не рассчитывают.

Банк считается ликвидным, если сумма его денежных средств, которые он имеет возможность быстро мобилизовать, позволяет полностью и своевременно выполнять свои обязательства по пассиву.

В мировой экономической литературе платежеспособность банка основывается на капитале банка как гарантийном фонде покрытия взятых обязательств. Также, в других странах платежеспособность банка определяют достаточностью капитала по отношению к риску активов.

В экономической литературе России платежеспособность рассматривается как более общая и узкая категория по отношению к ликвидности банка. Платежеспособность представляется в аспекте выполнения им на конкретную дату всех обязательств, в том числе финансовых. Критерием платежеспособности выступает достаточность на определенную дату средств на корреспондентском счете для выполнения платежей, в том числе из прибыли банка.

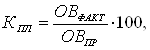

Платежеспособность (Кпл) — характеризует финансовое состояние кредитной организации на определенную дату, которое выражается в своевременном выполнении банком своих обязательств.

где ОВФАКТ — сумма фактически оплаченных обязательств;

ОВПР — сумма предъявленных обязательств.

Если показатель платежеспособности достаточно близок к 100%, то это значит, что банк своевременно и полностью выполняет свои обязательства.

Ликвидность банка и его платежеспособность тесно взаимосвязаны между собой.

Методики расчета показателей ликвидности и платежеспособности говорят о том, что банк в отдельные периоды может быть неплатежеспособным, но оставаться ликвидным, утрата же ликвидности предполагает систематическую неплатежеспособность банка. Неплатежеспособность, вытекающая из утраты банком ликвидности, означает, во-первых, неспособность банка изыскать внутренние источники для погашения взятых на себя обязательств; во-вторых, невозможность привлечь для этой цели внешние источники.

В условиях мирового финансового кризиса некоторые российские банки могут испытать недостаток ликвидности, что повлечет за собой постоянную неплатежеспособность. Поэтому государством в настоящее время принимаются меры по стабилизации финансовой системы, в частности для поддержки банков (выкуп активов, субординированные кредиты).

1.3 Статистические методы анализа финансового состояния коммерческого банка

Статистический метод или статистическая методология — это специфические приемы, с помощью которых статистика изучает свой предмет, выявляет тенденции и определяет закономерности его развития. Статистические методы используются комплексно, что обусловлено сложностью процесса статистического исследования.

На первом этапе статистического исследования проводится сбор необходимой информации. Источником информации для проведения статистического анализа финансового состояния коммерческого банка является его финансовая отчетность.

На втором этапе имеющаяся информация обрабатывается. В данном случае применяется метод группировок. В основу группировки всегда должна быть положена обоснованная классификация изучаемых явлений и процессов, а также обуславливающих их причин и факторов.

Для проведения статистического анализа финансового состояния коммерческого банка счета, содержащиеся в финансовой отчетности, сначала обычно группируют по активу и пассиву. В свою очередь, активы группируются по степени ликвидности. Пассивы группируются по срокам: из них выделяют обязательства до востребования, сроком исполнения до 30 дней, обязательства сроком исполнения свыше одного года. Также в зависимости от целей исследования группировка статей может производиться и по другим критериям.

Например, в результате группировки выяснилось, что объем активов Российского Сельскохозяйственного банка в 2006 г. составил 237 138 млн. руб., из них высоколиквидных активов — 8339 млн. руб.(15)

На третьей стадии проводится анализ финансовой информации на основе применения метода обобщающих статистических показателей, который используется для выявления количественной связи между различными статьями банковского баланса.

В данном случае, для расчета нормативов ликвидности необходимо сопоставить активы и пассивы. Коэффициенты мгновенной (Н2), текущей (Н3), долгосрочной (Н4) ликвидности являются относительными величинами координации, так как характеризуют соотношение отдельных частей баланса между собой. Коэффициент срочной ликвидности — относительная величина структуры, так как он отражает долю ликвидных активов в общем объеме активов. Рассчитанные коэффициенты сравнивают с нормативными значениями и делают выводы о финансовом состоянии банка. Метод обобщающих статистических показателей применен в Задании №4 Расчетной части курсовой работы.

Для изучения изменений во времени финансового состояния коммерческого банка применяется метод временных рядов. Ряд динамики (временной ряд) представляет собой ряд расположенных в хронологической последовательности числовых значений статистического показателя, характеризующих изменение общественных явлений во времени(16). Уровнями ряда могут быть как абсолютные величины (объем ликвидных активов, размеры прибыли), так и относительные (коэффициенты мгновенной, текущей, долгосрочной ликвидности). Построение и анализ временных рядов позволяют выявить и измерить тенденции изменения финансового состояния банка. Также, при изучении финансовой информации широко применяются графический и табличный методы.

Проведение статистического анализа финансового состояния коммерческого банка включает в себя ряд последовательных этапов — от сбора информации до формирования итоговых выводов о сущности и состоянии изучаемого явления. Применение статистических методов позволяет получить необходимые данные, проанализировать их и принять меры для обеспечения эффективной работы банка.

2. Расчетная часть

Имеются следующие данные о деятельности российских банков (выборка 3%-ная механическая), млн. руб.

Табл. 2.1

Исходные данные

| № банка п/п | Привлеченные средства юридических и физических лиц | Прибыль | № банка п/п | Привлеченные средства юридических и физических лиц | Прибыль |

| 1 | 15339 | 549 | 19 | 21515 | 470 |

| 2 | 20699 | 450 | 20 | 13037 | 282 |

| 3 | 8658 | 175 | 21 | 9997 | 112 |

| 4 | 17699 | 420 | 22 | 4169 | 196 |

| 5 | 4156 | 29 | 23 | 10899 | 737 |

| 6 | 23629 | 110 | 24 | 19095 | 289 |

| 7 | 17563 | 752 | 25 | 10455 | 441 |

| 8 | 11812 | 93 | 26 | 5733 | 94 |

| 9 | 4117 | 118 | 27 | 15225 | 268 |

| 10 | 22240 | 371 | 28 | 8648 | 91 |

| 11 | 7106 | 215 | 29 | 12730 | 282 |

| 12 | 13775 | 282 | 30 | 22816 | 240 |

| 13 | 26787 | 1348 | 31 | 13812 | 103 |

| 14 | 18117 | 538 | 32 | 24871 | 1043 |

| 15 | 17674 | 371 | 33 | 15337 | 599 |

| 16 | 7815 | 113 | 34 | 26769 | 635 |

| 17 | 20960 | 339 | 35 | 9992 | 294 |

| 18 | 16302 | 165 | 36 | 13433 | 335 |

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Стохастическое моделирование и прогноз загрязнения атмосферы с использованием нелинейной регрессии

1. ОБЗОР И ПОСТАНОВКА ЗАДАЧИ2. МЕТОДОЛОГИЯ РЕШЕНИЯ2.1 Модель2.2 Алгоритм3.3 Описание методов2.4 Программа3. ОПИСАНИЕ РЕЗУЛЬТАТОВ3.1 Исходные да

- Уравнения линейной регрессии

Министерство образования и науки РФФедеральное агентство по образованиюГосударственное образовательное учреждение высшего професс

- Взаємодія попиту і пропозиції на ринку товару

Міністерство освіти і науки УкраїниНаціональний транспортний університетФакультет економіки, менеджменту і праваКафедра економіки

- Деятельность предприятия на рынке меховых изделий

- Конкуренция и монополия

На сегодняшний день изучение проблемы монополии и конкуренции является наиболее актуальным. Как показывает теория и практика, наиболе

- Оценка финансовой деятельности и вероятности банкротства ООО "Система компьютерной телефонии"

ВведениеВ 2009 год российские компании и предприятия вошли не в лучшей социально-экономической обстановке. Падение уровня мирового прои

- Оценка эффективности управления инвестиционным портфелем

Глава 1. Инвестиционный портфель и принципы его формирования1.1 Понятие и виды инвестиционного портфеля1.2 Модели формирования инвестиц

Copyright © https://referat-web.com/. All Rights Reserved

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.