Совершенствование инфокоммуникационного сопровождения банковской деятельности

В последнее десятилетие банковская деятельность в России переживает период бурных изменений, которые вызваны, с одной стороны, радикальным преобразованием экономической системы, а с другой – внедрением новых информационных технологий и глобализацией финансовых рынков. На волне радикальных рыночных реформ банковская система страны коренным образом изменилась: она приобрела двухуровневую структуру, увеличилось количество банковских организаций, при этом все они основывают свою деятельность на рыночных принципах, что создает условия для разбития конкуренции на рынке банковских услуг.

Внедрение информационных технологий открыло перед банками новые возможности по управлению рисками, развитию прогрессивных форм обслуживания клиентов, дальнейшей диверсификации их деятельности. Информационные технологии стали основой многих финансовых инноваций, привели к созданию различных финансовых инструментов, которые сократили степень неполноты и несовершенства финансовых рынков.

В новых условиях банки вынуждены противостоять широкому кругу потенциальных конкурентов. Информатизация финансовой деятельности ускорили процессы глобализации, означающие для банков необходимость ориентироваться в своей деятельности не на национальные, а в большей степени на глобальные рынки, соответствовать международным стандартам банковских операций и требованиям к управлению рисками. Как правило, внедрение современных банковских технологий снижает уровень рисков, сопутствующих проведению расчетов.

Таким образом, актуальность темы выпускной квалификационной работы заключается в необходимости критического анализа традиционных и новых банковских технологий проведения расчетных, платежных, валютных и других операций, а так же поиска путей их синтеза, что пока не нашло достойного отражения в экономической литературе. В настоящее время практически отсутствуют работы, посвященные комплексным исследованиям состояния банковских технологий в отечественной практике и особенностей их освоения российскими банками. Во многом это объясняется тем, что само понятие «банковская технологий» появилось не так давно и используется в банковской практике только в течении последних десяти лет. В научной экономической литературе недостаточно проработан вопрос эффективности применения банковских технологий в расчетной системе. Отсутствуют критерии оценки их эффективности. В этой связи возникает необходимость исследований теоретических и практических аспектов функционирования инфокоммуникаций в банковской сфере.

Учитывая актуальность и характер исследуемых вопросов, в выпускной квалифицированной работе использовалась научная литература, изучение которой позволило определить цели и задачи работы.

Цельюисследования является изучение практики освоения банковских инфокоммуникаций для проведения расчетных, платежных, валютных и других операций отечественными кредитными организациями и разработка рекомендаций по повышению эффективности их использования.

Для реализации поставленной цели потребовалось решить следующие задачи, определившие логику выпускной квалифицированной работы и ее структуру:

· определить сущность, специфику и виды банковских инфокоммуникаций;

· охарактеризовать внедрение банковских технологий в России и за рубежом;

· привести порядок обеспечения безопасности информации банка, в разрезе применения банковских технологий;

· дать характеристику ОАО «МИнБ» и его филиала в г. Ставрополе;

· провести финансовый анализ деятельности ОАО «МИнБ»;

· дать рекомендации по совершенствованию банковских инфокоммуникаций в филиале ОАО «МИнБ» в г. Ставрополе.

Объектомисследования выступает ОАО «МИнБ» филиал в г. Ставрополе, а предметом – экономические отношения, складывающиеся в процессе проведения различных операций на основе банковских технологий.

Структура работы представлена введением, тремя главами и заключением.

В первой главе рассматриваются сущность банковских инфокоммуникаций, их виды и специфика, приводится зарубежная и отечественная практика внедрения информационных технологий в банковскую сферу, а также как обеспечивается безопасность банковской информации при эксплуатации банковских технологий.

Во второй главе приведено организационное построение Ставропольского филиала ОАО «МИнБ», проанализирована деятельность головного банка, и охарактеризованы инфокоммуникации данного банка.

В третьей главе на основе изученного материала и анализа деятельности объекта исследования выявлены достоинства и недостатки действующий системы банковских технологий в филиале ОАО «МИнБ» в г. Ставрополе, и предложены методы совершенствования банковских инфокоммуникаций в данном филиале.

В заключении представлены основные выводы выпускной квалификационной работы и предложения по совершенствованию инфокоммуникационного сопровождения банка.

1. Теоретические основы банковских инфокоммуникаций

1.1. Сущность, виды и специфика банковских услуг предоставляемых посредствам инфокоммуникаций

Банковская деятельность создает благодатную почву для внедрения новых информационных технологий. Вкладывая средства в программное обеспечение, компьютерное и телекоммуникационное оборудование и создание базы для перехода к новым вычислительным платформам банки стремятся к удешевлению и ускорению своей рутинной работы и победе в конкурентной борьбе.

Целью работы является рассмотрение тех банковских инфокоммуникаций, без которых не может обойтись современный банк. В настоящее время, не возможно не применение современными банками того или иного вида инфокоммуникации, так как они могут упустить довольно большую прибыль, а на рынке банковских услуг стать неконкурентными.

В данной работе понятия банковские технологии отождествлены с понятием банковские инфокоммуникации.

Согласно определению данному Бреусенковым С., под банковской технологией следует понимать созданную банком систему производства и доставки банковского продукта целевой аудитории с целью удовлетворения ее потребностей (20).

По нашему мнению, под банковскими инфокоммуникациями следует понимать все те банковские продукты, которые могут быть осуществлены только с помощью коммуникационных средств связи, ими выступают стационарный телефон с режимом тонального набора номера, мобильный телефон и Интернет.

К специфическим услугам банков оказываемых с применением телекоммуникационной среды относятся типичные для них формы работы:

· осуществление денежных переводов по средствам международных систем денежных переводов;

· безналичные расчеты с использованием пластиковых карт осуществляемые посредством банкоматов и оборудования эквайринга;

· удаленное банковское обслуживание клиентов с использованием сети Интернет и мобильного телефона (Интерент-банкинг, мобильный-банкинг);

· оказание дополнительных услуг по применению того или иного банковского продукта.

А теперь подробнее рассмотрим каждый из видов.

Одним из видов банковского продукта осуществление, которого невозможно без применения сети Интернет и телефона являются денежные переводы. Мы рассмотрим системы денежных переводов, которые позволяют переводить физическим лицам денежные средства без открытия банковского счета, так как считаем это наиболее актуальным, в силу того, что банковская комиссия за проведения денежных переводов приносить немалую прибыль банку, совершаемому такую операцию, а также потому, что в настоящее время это единственный надежный и удобный способ перевести денежные средства в другой регион или страну при необходимости. Большие объемы переводов формируют иностранные рабочие, отправляющие заработанные в России деньги своим семьям, а также коммерсанты, осуществляющие оплату за товары. Кроме того, услугой денежных переводов многие все чаще пользуются чтобы отправить необходимую сумму для лечения, отдыха или учебы за рубежом или в пределах страны своим родственникам (38).

Законодательная и нормативная база осуществления физическими лицами денежных переводов (если перевод осуществляется в иностранной валюте) представлена ФЗ РФ от 10.12.2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле» (в ред. федерального закона от 29.06.2004 № 58-ФЗ), и Указанием Банка России от 30.03.2004 г. № 1412-У «Об установлении суммы перевода физическим лицом-резидентом из Российской Федерации без открытия банковских счетов». В этих нормативных документах представлены порядок и условия осуществления физическими лицами (резидентами и нерезидентами) переводов денежных средств. Согласно законодательству резиденты могут перевести иностранную валюту и валюту Российской Федерации из Российской Федерации без открытия банковских счетов через один уполномоченный банк (или его филиал) в течение одного операционного дня на сумму, не превышающую эквивалент 5 тыс. долларов США. Нерезиденты могут осуществлять без открытия счета переводы иностранной валюты и валюты РФ из России и в Российскую Федерацию без ограничений (7).

Большинство зарегистрированных в России трансграничных переводов физических лиц приходится на международные и российские системы денежных переводов. Одними из первых на российском рынке денежных переводов появились крупные международные операторы с апробированными технологиями, надежностью и высокой скоростью передачи данных при осуществлении операций. Широкая сеть пунктов обслуживания клиентов по всему миру позволила им быстро завоевать значительную часть российского рынка.

Большинство российских систем образовались за последние 3-4 года. Практически все российские операторы рынка были сформированы на базе кредитных организаций, которые и стали их расчетными центрами. Существенной предпосылкой для создания системы переводов было наличие большого количества филиалов на территории России и обширной базы корреспондентских счетов в банках-нерезидентах или счетов банков-нерезидентов в российских банках.

В настоящее время на территории Российской Федерации осуществляют свою деятельность более 15 систем денежных переводов: Anelik, Contact, Inter Express, Migom, MoneyGram, PrivatMoney, Ria Envia, STB-Экспресс, Travelex Worldwide Money Ltd, UNIStream, VIP Money Transfer, Western Union, Быстрая Почта, Гута Спринт, СтранаЭкспресс и другие. Кроме названых систем трансграничные денежные переводы физических лиц осуществляют кредитные организации, имеющие лицензию Банка России на проведение операций в иностранной валюте. По процедурам они мало отличаются от операций по переводу денег через системы, но у них пока более низкая скорость осуществления переводов и меньший территориальный охват.

Банковский сектор все больше заинтересован в оказании услуг по осуществлению переводов физических лиц не только из-за естественной потребности в диверсификации бизнеса, но и по причине минимальных рисков, сопровождающих такие операции (клиент сразу оплачивает комиссию за доставку денег в пункт назначения) (37).

Как известно, платой за осуществление денежного перевода является комиссия. Стоит отметить, что комиссия и скорость отправки различна. Каждая система денежных переводов предлагает свои услуги по различным тарифам. Системы денежных переводов, осуществляемые в России и установленные на них тарифы и время совершения перевода представлены в табл. 1.1.

Таблица 1.1 – Виды денежных переводов на территории России

Система | Время осуществления перевода | Комиссия |

| Money Gram | 10 минут (с учетом графика работы пункта обслуживания и местных правил) | от 2 до 6 % в зависимости от суммы перевода |

| Migom | около 5-10 минут | от 2 до 3 % в зависимости от суммы перевода |

| UNIStream | от 10 до15 минут | от 1 до 3 % в зависимости от суммы перевода |

| Contact | от 1 минуты до 24 часов | рубли - 2%, USD - 3% |

| VIP Money Transfer (Лидер) | около 5 минут | от 1,5 до 4 % в зависимости от страны |

| Western Union | около 15 минут | от 300 рублей и от 6 долларов США в зависимости от страны и суммы перевода |

| Anelik | от 3 до 24 часов | от 1,5 до 3% |

| Быстрая Почта | от 1 минуты до 24 часов | от 1,5 до 3% |

| STB-Экспресс | несколько минут | от 1,5 до 3% |

| Inter Express | от 5 до10 минут | от 2,5% |

Как видно из таблицы наиболее «дешевыми» денежными переводами являются переводы UNIStream, комиссия за услуги составляет от 1 до 3 % в зависимости от суммы перевода. Наиболее приемлемыми по оплате услуг денежными переводами являются Anelik, STB-Экспресс, Быстрая Почта, где плата за услуги от 1,5 до 3 %. Самыми «дорогими» денежными переводами являются Western Union, так как комиссия за денежный перевод от 3 000 руб. и менее составляет 300 рублей, то есть 10 %. Но при увеличении суммы комиссия уменьшается (при переводе суммы 144 000 руб. комиссия составляет 5 760 руб., то есть 4 %). Самыми быстрыми переводами являются Migom, MoneyGram, VIP Money Transfer, Inter Express, STB-Экспресс около 5-10 минут. А вот очень большая разность во времени проведения операции у переводов Contact, Быстрая Почта, Anelik (от 1 минуты до 24 часов).

Стоит отметить, что за последние два года не только увеличились объемы переводных средств, но и уменьшалась комиссия банка за перевод. Сегодня сектор денежных переводов становится все более значимым на финансовом и банковском рынках, способствует повышению общего уровня капитализации банковского сектора. На рынке денежных переводов в России преуспели исключительно частные банки. Именно они продемонстрировали максимально адаптационные возможности к новым условиям (25).

Системы денежных переводов созданы с использованием современных средств связи и обработки информации, поэтому каждый перевод защищен надежной современной системой безопасности международного уровня, гарантирующей, что деньги будут доставлены только указанному в заявке лицу (47).

Также денежные переводы характеризуются тем, что новейшая электронная технология и всемирная сеть позволяет осуществлять быстрые выплаты денежных переводов всего через несколько минут после их отправления (54). Перевод может быть выдан наличными или зачислен на счет получателя. Валюта при выдаче денежных средств по желанию может отличаться от валюты перевода (40). Программное обеспечение денежных переводов, построенное на современных Интернет-технологиях, предоставляемое банкам-агентам, удобно в применении и позволяет получать информацию не только по проводимым операциям, но и особенностям валютного законодательства других стран (41). Международные системы денежных переводов характеризуются такими качествами как удобство, доступность, надежность, безопасность и быстрота проведения операции.

Дав характеристику денежным переводам, следует рассмотреть применение банковых карт, т.к. в настоящее время все большее число людей в мире используют для расчетов за товары и услуги именно это удобное и безопасное средство платежа.

В данной работе понятие пластиковые карты тождественно с понятием банковские карты.

Согласно определению Белоглазовой Г.Н., под банковской картой следует понимать средство для составления расчетных и иных документов, подлежащих оплате за счет клиента. С ее помощью можно оплатить покупку в торговой сети и снять наличные деньги со счета (10).

Применение банковских карт позволяет не только автоматизировать банковские операции, их учет, но и привлечь на банковские счета дополнительные ресурсы, обеспечить новые доходы для банка и гарантировать клиентам высокий уровень безопасности при использовании банковских карт. Эти факторы обусловили широкое применение банковских карт в последнее десятилетие. Банковские карты также могут быть использованы при выплате стипендий и заработной платы, пенсионных проектов, для реализации программ целевой социальной поддержки и т.д.

Часто карта предусматривает возможность предоставления ее держателю дополнительных услуг: скидок при покупке товаров и услуг, страхования его жизни и имущества, получения краткосрочного кредита банка при недостаточности средств на счете и т.д.

Положение Банка России «О порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемым с их использованием» № 23-П от 9 апреля 1998 г. устанавливает требования к кредитным организациям относительно эмиссии ими банковских карт, правила осуществления расчетов и порядок учета операций с применением пластиковых карт.

В приложениях 1 и 2 представлены виды пластиковых карт и их характеристика.

Непосредственным элементом системы электронных платежей является банкомат (ATM – Automated Teller Machine). Использование банкоматов стало первой попыткой банков предоставить клиенту возможность работы со своим счетом в любое удобное для него время. В общем случае банкомат представляет собой устройство, которое выполняет следующие типовые финансовые операции: выдачу наличных денег с различных счетов; прием вкладов на текущий, срочный и др. счета; перевод денег с текущего на срочный и, наоборот; платежи путем списания средств с текущего или срочного счетов, наложенные платежи.

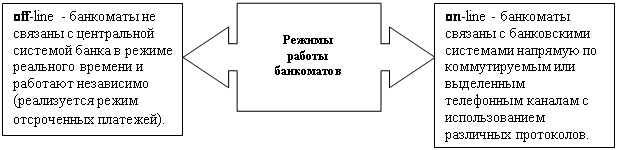

Кроме того, для управления работой банкомата необходимо специальное прикладное программное обеспечение и телекоммуникационное оборудование для подсоединения к компьютерной сети. Разработано два режима работы банкоматов, они представлены на рис. 1.1.

Рис. 1.1 – Режимы работы банкоматов

Как видно на рисунке банкоматы могут работать в двух режимах: off-line и on-line. Обычно банкоматы, работающие в off-line режиме, фиксируют (записывают) информацию о проведенной операции в своей памяти и на специальной магнитной полоске. Банкомат, работающий в режиме off-line, обслуживает специальный сотрудник - кассир банка, который периодически вручную заполняет банкомат наличностью, а также вносит в память банкомата данные о просроченных платежах, счетах, утерянных карточках и др. В более современных системах такая информация закладывается в банкомат периодически в специальном сеансе связи банкомата по коммутируемым или выделенным линиям связи с центральной базой данных банка. Другой режим работы банкомата - on-line. Если банкомат работает в этом режиме, он может выдавать клиенту справки о текущем состоянии его счета. Использование банкоматов в данном режиме требует надежной телекоммуникационной среды и значительных вычислительных ресурсов банковской системы. В таком случае в ней должна быть предусмотрена возможность работы с сетью банкоматов в режиме on-line (48).

Использование банкоматов для выполнения простых банковских операций высвобождает банковских служащих, позволяя им сосредоточиться на оказании более специализированных видов услуг, и дает возможность в долгосрочной перспективе сократить затраты на предоставление услуг населению. Применение автоматов-кассиров позволяет приблизить свои услуги к клиентам. Их ценность для потребителя в том, что они расширяют временные и пространственные рамки, в которых клиент может осуществлять банковские операции, например по получению наличных денег и осуществлению вкладных операций. В связи с этим банкоматы делятся на обычные банкоматы (с возможностью получения наличных денег) и банкоматы с функцией приема наличных (совмещение услуг выдачи и приема денежных средств). Для банка же АТМ является эффективным средством, которое позволяет сокращать персонал отделений и получать большую прибыль, а также для сохранения позиций на потребительском рынке, получения преимуществ в конкурентной борьбе. Столь бурное развитие АТМ объясняется также и тем, что банки стремятся создавать альтернативу закрытым банковским учреждениям в субботние и воскресные дни. С точки зрения расходов, применение автоматов считается эффективным, так как в этих условиях отпала необходимость в дополнительных расходах на помещения и обслуживающий персонал.

С точки зрения клиента, пользование АТМ имеет преимущества в быстроте, удобстве обслуживания и возможности осуществлять операции через банкомат в любое время дня и ночи. В будущем банками предполагается увеличить число банкоматов, повысить их надежность, а также увязать услуги, предоставляемые АТМ, с услугами, оказываемыми отделениями, банковским обслуживанием клиентов на дому и др.

Далее мы рассмотрим деятельность кредитной организации по осуществлению расчетов с предприятиями торговли и услуг, т.е. эквайринг.

Эквайринг - это деятельность кредитной организации по осуществлению расчетов с предприятиями торговли или услуг по операциям с использованием банковских карт (30).

Банк или компания, осуществляющая операции по взаимодействию с точками обслуживания карточек именуется эквайером.

В банке-эквайере существует подразделение – авторизационный центр, принимающее запросы от торговых точек, а также от пунктов выдачи наличных денег и переадресовывающее эти запросы банку-эмитенту для проведения авторизации и получения разрешения на проведение платежа.

Между предприятием торговли и банком-эквайером заключается письменный договор, который определяет процесс проведения платежей. Оплата услуг компании обслуживающему ее банку за каждую сделку, проведенную по платежной системе производится в виде комиссии.

Банк-эквайрер взимает с продавца за каждую покупку определенный процент, именуемый учетным процентом.

Для разрешения эмитентом карты проведения платежа с помощью карты производится авторизация. Авторизационный запрос - это запрос на получение разрешения на транзакцию, направляемый из торговой точки или банкомата в авторизационный центр. Продавец или кассир может передавать запрос на авторизацию по телефону (голосовая авторизация). Для подтверждения авторизации банк-эмитент посылает код, состоящий из букв и цифр. Код авторизации обязательно включается в чек, вручаемый продавцом вместе с покупкой клиенту (покупателю).

Существует специальный стоп-лист – это некий список номеров банковских карточек, которые не принимаются к обслуживанию. В стоп-лист заносятся утерянные или украденные карточки (50). Схема расчетов с использованием пластиковых карт приведена на рис. 1.2.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.