Роль золота в современной мировой валютной системе

ГЛАВА 1. ТЕОРЕТИКО-МЕТОДОЛОГИЧЕСКИЕ ПОДХОДЫ К ИССЛЕДОВАНИЮ МИРОВОГО РЫНКА ЗОЛОТА И ЕГО ВЛИЯНИЕ НА НАЦИОНАЛЬНЫЕ ЭКОНОМИКИ

1.1 Трансформация функций золота в мировой экономике

1.2 Методы исследования влияния мирового рынка золота на национальные экономики

1.3 Анализ конъюнктуры мирового рынка золота

ВЫВОДЫ ПО 1 ГЛАВЕ

ГЛАВА 2. ФОРМИРОВАНИЕ СОВОКУПНОГО СПРОСА НА МИРОВОМ РЫНКЕ ЗОЛОТА И МЕСТО РОССИИ В ЭТОМ ПРОЦЕССЕ

2.1 Факторы, определяющие формирование совокупного спроса на золото

2.2 Динамика совокупного спроса на золото и тенденции его развития

2.3 Роль России в формировании совокупного спроса на мировом рынке золота

ВЫВОДЫ ПО 2 ГЛАВЕ

ГЛАВА 3. ВОЗМОЖНОСТИ РАСШИРЕНИЯ СОВОКУПНОГО ПРЕДЛОЖЕНИЯ НА МИРОВОМ РЫНКЕ ЗОЛОТА И МЕСТО РОССИИ В ЭТОМ ПРОЦЕССЕ

3.1 Анализ совокупного предложения золота и тенденции его развития

3.2 Факторы, влияющие на формирование совокупного предложения золота

3.3 Россия в формировании совокупного предложения на мировом рынке золота

ВЫВОДЫ ПО 3 ГЛАВЕ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Актуальность темы исследования. Рынки золота - это центры торговли золотом, где концентрируется спрос и предложение этого металла и осуществляется его регулярная купля-продажа. Мировой рынок золота в широком плане охватывает всю систему циркуляции этого драгоценного металла в масштабах мира - производство, распределение, потребление. Иногда это понятие рассматривается и в более узком плане - в качестве рыночного механизма, обслуживающего куплю-продажу золота как товара на национальных и международном уровнях. При этом следует иметь в виду, что, когда речь идет об основных особенностях и параметрах рынков золота обычно подразумевается, во-первых, купля-продажа наличного металла в слитковой форме и, во-вторых, оптовые методы торговли этими слитками. Соответственно, особенности торговли так называемым "бумажным золотом" анализируются в рамках деятельности золотых бирж.

Особенностями рынка золота является то, что, во-первых, золото используется фактически всеми государствами в качестве страхового и резервного фонда. Учтенные государственные запасы золота, сосредоточенные в Центральных банках и резервах МВФ, составляет сегодня более 31000 т. значительная часть этих запасов может быть выставлена на продажу. Во-вторых, еще большие объемы золота имеются у населения (ювелирные украшения, монеты и др.). Часть этого золота – по крайней мере, в виде лома – также поступает на рынок. В результате вырисовывается следующая картина. Основная доля в предложении золота приходится на его добычу. Но объемы добычи обладают значительной инерционностью, соответственно предложение добытого золота из года в год имеет относительно небольшую вариацию – значительно меньшую, чем предложение золотого лома, продажа золота банками и инвесторами.

Золото в экономическом смысле прошло ряд преобразований и изменило свои функции в условиях развития экономики государства и мира в целом. Для того чтобы проанализировать преобразования экономической сущности золота на различных этапах развития мировой экономики, исследуем функции золота, поскольку сущность золота полнее всего проявляется в его функциях. Несмотря на существование разных трактовок этих функций различными исследователями, все, тем не менее, соглашаются, что золото выполняет ряд именно общественных функций.

Целью данной работы предложить меры по совершенствованию использования золота как эффективного инструмента мировой экономики.

Для достижения этой цели поставлены следующие задачи:

- изучить теоретико-методологические подходы к исследованию мирового рынка золота и его влияние на национальные экономики

- проанализировать конъюнктуру мирового рынка золота

-исследовать динамику совокупного спроса на золото и тенденции его развития

-рассмотреть факторы, определяющие формирование совокупного спроса на золото

- исследовать роль России в формировании совокупного спроса на мировом рынке золота

Объектом дипломной работы является мировой рынок золота .

Предмет работы – отношения между субъектами, которые складываются на мировом рынке золота в контексте его производства, распределения и потребления.

Проблемам мирового рынка золота посвящены работы таких российских ученых как Абалов А. Э.,Борисов С. М.,Смыслов Д. В. и др.

Дипломная работа состоит из введения, трех глав, приложений и списка литературы.

ГЛАВА 1. ТЕОРЕТИКО-МЕТОДОЛОГИЧЕСКИЕ ПОДХОДЫ К ИССЛЕДОВАНИЮ МИРОВОГО РЫНКА ЗОЛОТА И ЕГО ВЛИЯНИЕ НА НАЦИОНАЛЬНЫЕ ЭКОНОМИКИ

1.1 Трансформация функций золота в мировой экономике

С того момента, когда золото единолично утвердилось в роли всеобщего эквивалента, выделившись из многообразия других товаров, сменилось не одно поколение людей, но именно двойственная природа золота как товара и как средства платежа предопределила его триумфальное шествие по всем континентам. В качестве драгоценностей с золотом могут еще соревноваться алмазы и бриллианты; в качестве средства платежа до недавнего времени у желтого металла не было равных. С развитием человеческого общества видоизменялись функции и роль золота, но оно по-прежнему играет свою особенную роль в системе экономических отношений.

Большую часть своей истории человечество жило при биметаллическом стандарте. Но в последние два столетия денежные стандарты стали сменять друг друга с неимоверной скоростью. Моно- или мультиметаллические денежные стандарты представляли собой одну из разновидностей товарных денежных стандартов, которые основывались на серебре, золоте или параллельном обращении обоих металлов. Встречались и другие разновидности товарных денег — бронза, медь и даже морские раковины.(1)

На определенном этапе развития общества золото приобрело статус денежного металла. В дальнейшем на его базе сложилась система золотого стандарта, без которой невозможно себе представить развитие экономик многих стран в XIX-XX вв. Позже, преодолев национальные границы, золото стало основой мировой валютной системы, выполняя эту функцию, по сути, до 70-х гг. XX в. Этот период характеризовался двойной системой жесткого регулирования операций с драгоценными металлами на национальном и межгосударственном уровне. Основной объем движения золота был сосредоточен между монетарными властями стран и международными финансовыми организациями. Частный сектор был серьезно ограничен в операциях с физическим металлом.(2)

Даже в Соединенных Штатах Америки свободное владение слитковым золотом частным лицам было разрешено только в 1975 г. Кроме этого все расчеты между странами значительную часть XX в. осуществлялись путем физического перемещения банковских слитков из хранилища в хранилище. Правительства и правители то пытались полностью монополизировать и подчинить себе обращение золота, то «отпускали» его. Ценность золота то абсолютизировалась, то принижалась, в зависимости от политической и экономической ситуации.

В наше время неоднократно высказывались предложения о реформе денежной системы. Так, вступив в должность в 1981 г., президент США Р. Рейган создал специальное учреждение при Национальном бюро экономических исследований, чтобы выяснить, должны ли Соединенные Штаты вернуться к классическому стандарту. Это учреждение получило название «золотая комиссия» (Gold Commission). Комиссии предлагались проекты и альтернативные денежные единицы. К примеру, резервная единица, имевшая аббревиатуру ANCAP, представляла собой товарную корзину с фиксированными весами, куда кроме драгметаллов, меди и алюминия, входили также фанера и аммиачная селитра.(3)

Накопление противоречий внутри мировой валютной системы привело к ее качественному изменению — переходу от фиксированных валютных курсов к плавающим, и, следовательно, к изменению роли золота. Оно было выведено из мировой валютной системы. Это дало мощный толчок к либерализации операций с золотом, что означало большую доступность золота для частного сектора. Коренным образом изменился состав участников и структура рынка золота, расширился спектр операций, проводимых с драгоценными металлами.

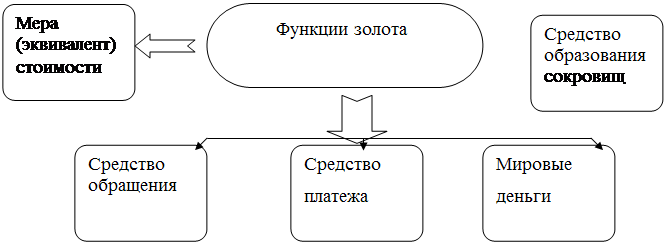

Золото в экономическом смысле прошло ряд преобразований и изменило свои функции в условиях развития экономики государства и мира в целом. Для того чтобы проанализировать преобразования экономической сущности золота на различных этапах развития мировой экономики, исследуем функции золота, поскольку сущность золота полнее всего проявляется в его функциях. Несмотря на существование разных трактовок этих функций различными исследователями, все, тем не менее, соглашаются, что золото выполняет ряд именно общественных функций. В рамках историко-логической концепции будем рассматривать следующие функции золота (рис. 1.1):

• мера стоимости,

• средство обращения,

• средство накопления и образования сокровищ,

• средство платежа,

• мировые деньги.

Рис. 1.1. Функции золота в мировой экономике

![]() Остановимся подробнее на каждой из отмеченных функций. Итак, первой является функция меры стоимости. Она представляется очевидной, т. к. золото - материальная форма бытия всеобщего эквивалента. Именно в золоте определялась долгое время стоимость любого товара (определяется его цена). Однако стоит заметить, что золото выполняет данную функцию идеально, т. е. полноценного золота и не нужно для определения конкретной стоимости данного товара. Тем не менее, техническая функция масштаба цен подтверждает мысль о том, что именно золото справляется с данной задачей.

Остановимся подробнее на каждой из отмеченных функций. Итак, первой является функция меры стоимости. Она представляется очевидной, т. к. золото - материальная форма бытия всеобщего эквивалента. Именно в золоте определялась долгое время стоимость любого товара (определяется его цена). Однако стоит заметить, что золото выполняет данную функцию идеально, т. е. полноценного золота и не нужно для определения конкретной стоимости данного товара. Тем не менее, техническая функция масштаба цен подтверждает мысль о том, что именно золото справляется с данной задачей.

В условиях золотого стандарта золото в первую очередь выполняло функцию меры стоимости: измеряло стоимость всех товаров. Стоимость вещи, выраженная в деньгах, - его цена. Для определения цены продуктов сами деньги не требуются, поскольку продавец товара устанавливает его цену мысленно (идеально выражает стоимость в деньгах).(4)

Цены товаров выражаются в известном количестве денежного товара, золота. Количество золота (его масса) измеряется его весом. Определенное весовое количество золота принимается за единицу его массы. Эта единица, устанавливаемая государством в качестве денежной единицы, называется масштабом цен. Масштаб цен и его кратные части служат для измерения массы золота. Все цены товаров выражаются в определенном количестве денежных единиц, или, что одно и то же, в определенном количестве весовых единиц золота. Так, в России денежной единицей стал рубль, весовое количество золота которого в 1897 г. было определено в 0,774254 гр.

Тем не менее, в настоящее время, оценивая складывающуюся ситуацию на мировых финансовых рынках, нужно отметить такую перспективу как возврат мировой экономики к золоту как единой мере стоимости. Это обусловлено тем, что продолжающийся кризис экономики США может вызвать резкое, но управляемое падение доллара. Масштаб этого падения можно оценить только сверху: девальвация менее чем в два раза, скорее всего, никаких позитивных эффектов не даст — и из-за структурных несоответствий в американской экономике.

Такой резкий обвал доллара приведет как минимум к трем основным эффектам: во-первых, разрушится единый (долларовый) кластер системы мирового разделения труда и для большинства регионов мира (в том числе для США и Европы) станет выгоднее дотировать собственное (даже не совсем рентабельное) производство, чем рассчитывать на поставки из-за рубежа.

Во-вторых, США начнут активную государственную структурную политику с целью возрождения самодостаточности своей экономики, утраченной в 1990-е гг. При этом отрасли, восстанавливающиеся в рамках этих программ, будут не только поддерживаться государством, но и жестко защищаться от зарубежной конкуренции.

Третьим следствие такой политики станет резкое падение мирового спроса. Прежде всего - на ресурсы. США будут продолжать поддерживать свой внутренний спрос, но не вызывает сомнений, что он будет активно контролироваться государством и, в первую очередь, - в плане направления его на отечественную, американскую продукцию.(5)

В рамках такого сценария доллар может остаться мировой валютой (хотя, разумеется, и не единой мерой стоимости - ЕМС), однако, скорее всего, мировая экономика сразу перейдет к системе валютных зон. Сохранение своей валюты в качестве мировой расчетной единицы для США возможно только в том случае, если после однократной девальвации дальнейшее падение доллара станет доказательно невозможным — например, в случае привязки его к золоту. Необходимо при этом учесть, что такая привязка означает конец использования концепции финансового капитализма, в той его части, в которой основной объем активов составляют не материальные ценности, а финансовые, ценные бумаги и деривативы. Возврат золота к роли ЕМС неминуемо ликвидирует финансовые рынки в их сегодняшнем масштабе и объеме - золота просто не хватит. Фактически это означает, что мировая экономика станет значительно более «материальной». Таков один из возможных вариантов развития мировой экономики с учетом сегодняшних предпосылок, однако, золото, несмотря на свою многовековую историю и роль в экономике, имеет возможность снова стать мерилом стоимости.

Выполняя функцию средства обращения, золото фактически становится посредником в процессе обмена, который принимает вид Т-Д-Т'. Это означает, что они мимолетно присутствуют в процессе обращения, переходя из рук в руки, не превращаясь при этом в цель товарного обмена. Это дает основание заменить их в данном процессе неким общепризнаваемым символом (знаком стоимости). Правомерность этого подкрепляется и тем, что золотые слитки и монеты в процессе перехода из рук в руки все-таки теряют часть своей массы, кроме этого, существует и стремление фальсифицировать золото, понизив содержание благородного металла в слитках и монетах.

Таким образом, были созданы объективные основания для вытеснения золота из непосредственного процесса обращения, замены его неким признаваемым знаком стоимости. Сначала это были монеты, которые чеканили не из золота, но на них присутствовал символ государства, которое эмитировало их в обращение. После достаточно длительной эволюции заменителей полноценных золотых денег появляются бумажные деньги, которые фактически, будучи лишенными внутренней стоимости, выступают именно как знак стоимости, который признается всеми участниками экономических отношений.

Бумажные деньги, в отличие от полноценных золотых, имеют принудительную силу хождения только в рамках государства. Золото же выполняет данную функцию естественно в силу концентрации в нем определенного количества стоимости. Для золота национальные границы не являются преградой для выполнения отмеченной функции.

Заменитель золота (бумажные деньги) неизбежно связан с вопросом об их количестве, которое требуется для поддержания обращения в нормальном состоянии. Золото же не нуждалось в сознательном поддержании собственного количества в обращении, т. к. излишек золота в обращении становился средством накопления и образования сокровищ, а в случае недостатка золота в обращении часть накопленного богатства возвращалась в процесс обращения для обслуживания товарного обмена.

В функции средства обращения деньги выступают в качестве посредника в обращении. В данном случае деньги не задерживаются долго в руках покупателей и продавцов и переходят из рук в руки, выполняя рассматриваемую функцию мимолетно. Это обстоятельство позволило, в конечном счете, заменить полноценные деньги неполноценными.(6)

В настоящее время, несмотря на то, что золото как средство обращения не имеет широкого хождения, существует практика предоставления банком кредитов под залог золота. Как и при предоставлении любого кредита под залог товара, предполагается, что банки должны тщательно проверять степень обеспеченности ссуды залогом золота, принять все меры предосторожности, чтобы удостоверить подлинность золота, переданного в качестве залога, и обеспечить его хранение в сейфах, а также правильно оценить меру риска, связанного с предоставлением ссуд под залог золота. Более того, ссуды под обеспечение золотом рассматриваются как непроизводственные кредиты, если они предоставлены не в коммерческих или производственных целях.(21)(7)

Так, например, Сбербанк РФ осуществляет кредитование под залог мерных слитков драгоценных металлов. Сумма кредита с учетом причитающихся за пользование им процентов не может превышать 80% от оценочной стоимости мерных слитков, рассчитанных из учетной цены на драгоценные металлы, устанавливаемой Банком России. При выдаче кредита не учитывается платежеспособность заемщика. Кроме этого, возможно использование золота при оплате процентов по депозитам и кредитам.

В России в начале 1990 гг. активно использовался «золотой кредит» для предприятий золотодобывающих регионов, который должен был служить помощью при их развитии и формировании добывающей базы. Тем не менее, как показала практика, как на Чукотке, так и в других регионах подобная практика не зарекомендовала себя как действенная и эффективная. Администрации получали чистое золото под залог будущей добычи. По данным Счетной палаты. Чукотский автономный округ получил в 1994— 1995 гг. 15,8 т золота. К декабрю 2000 г. округ возвратил Федерации только 4,22 т золота и с учетом процентов, штрафов и пеней остался должен 15,60 т.

Причем значительную часть золота, которое удалось вернуть центру, пришлось покупать за счет окружного бюджета.(8)

В соответствии с планом работы Счетной палатой Российской Федерации проведена проверка погашения «золотых» кредитов, предоставленных Гохраном России (бывшим Роскомдрагметом) предприятиям в 1992-1998 гг., и оценка состояния задолженности федерального бюджета перед золотодобывающими предприятиями.

Проверкой установлено, что выделенное в 1992-1998 гг. из Государственного фонда драгоценных металлов и драгоценных камней Российской Федерации (далее — Госфонд России) по указам и распоряжениям Президента Российской Федерации золото по «золотым» кредитам в количестве 39,5 т для финансирования ускоренного освоения месторождений и увеличения добычи золота, а также решения социально-экономических проблем в золотодобывающих регионах, осталось непогашенным в количестве 31т. Просроченная задолженность составила 19,9 т золота, а с учетом процентов за пользование кредитами и штрафов за просрочку платежей - 21,24 т золота на сумму 194,1 млн. долл. США.(9)

В настоящее время золото приобретается отечественными коммерческими банками как обеспечение при проведении активной политики кредитования юридических и физических лиц.

Таким образом, золото как средство обращения по-прежнему используется при проведении экономических внутренних и международных операций, как в России, так и за рубежом.

Функция золота как средства накопления и образования сокровищ также представляется достаточно очевидной. В золоте, в его относительно небольшом количестве, концентрируется большое количество стоимости, поэтому накопление золота - это фактически накопление стоимости (богатства) в наиболее ликвидной форме, проще всего поддающейся трансформации в любую другую форму этого богатства (недвижимость, земля, произведения искусства и проч.).

Практика «новых индустриальных драконов» и многих стран-членов ОПЕК показывает: стабильность национальной валюты может обеспечиваться товаром, который был и остается интернациональным мерилом ценности - золотом. США в конце 1960-х- начале 1970-х гг. оказали массированное давление на международные торговые и финансовые организации, чтобы де-факто принудить субъектов международной торговли и мирового финансового рынка принимать в оплату исключительно американские доллары. Это при том, что вот уже свыше 30 лет данная валюта испытывает растущее инфляционное давление.(21)(10)

Подлинно национальный банк должен на время укрепления национальной валюты и привязки ее к золоту - учредить жесткий контроль за обменом инвалют и, к примеру, на первом этапе ограничить использование американского доллара. Вместе с тем, в качестве компенсации держателям кредитно-инвестиционных долларов, их можно менять по льготному для этих держателей курсу. Такой политике следовали после 1945 г. Италия и Франция, Тайвань и Южная Корея, Ирак и Иран, КПР и Алжир, Ливия и ЮАР, Малайзия и Бруней, Румыния и Камбоджа, Австрия и Бирма'. Так что успешные прецеденты в мировой истории были. Правда, они не вписывались в политику МВФ.

Путем жесткой привязки национальной валюты к доллару США, как это было проделано Дж. Саксом в Боливии и Перу, сориентированная на экспорт сырья экономика попадает в долговременную неоколониальную зависимость от того же сырьевого экспорта, точнее - от долларово-ценовых манипуляций на мировом сырьевом рынке.

Что касается кредитования производства при «недолларовой» системе, то, как показывает опыт многих западных и других стран (скандинавских, Австралии, Новой Зеландии, ЮАР, государств бассейна Персидского залива), смешанная, притом прозрачная государственно-частная система финансирования экономики, с развитой вексельно-аккредитивной сетью форм, позволяет национальному банку, по сути, управлять экономическим развитием и своевременно устранять межрегиональные или межотраслевые диспропорции. Такая система в свою очередь должна жестко регулировать (и контролировать) фактическое распределение прибыли предприятий всех форм собственности: задача этого сектора - обеспечивать не отток денег в оффшоры, а их работу на модернизацию национальной экономики.

Но, чтобы избежать зависимости от основных валют, борющихся с долларом, а потому подверженных операциям МВФ-США по дестабилизации валют-конкурентов, такая система должна иметь смешанную «начинку», т. е. включающую часть стоимости всего торгового объема в золотом выражении, которая может дополняться определенным количеством стабильной «недолларовой» валюты. Это обеспечит запас прочности, столь необходимый для постепенной отвязки от долларовых цен и «критериев» как во внутренней экономике, так и во внешней торговле, ориентируемой на экспорт не сырья, а технологий.(6)(11)

Следовательно, золото как средство накопления имеет возможность существовать в дальнейшем, как минимум, в национальных экономиках отдельных государств, поскольку наращивание объемов бумажных денег ведет к росту инфляции, снижению платежеспособного спроса и т. п.

Интересной является функция золота как средства платежа. На протяжении веков золото использовалось при операциях купли-продажи товаров и услуг. Однако с началом хождения бумажных и металлических денег золото начало постепенно утрачивать данную функцию. Тем не менее, с развитием телекоммуникаций и системы Интернет возникло новое направление использования золота как средства платежа. E-gold была создана как интернациональная платежная система в 1996 г. компанией Gold & Silver Reserve, Inc. (далее - CS&R), денежные средства которой корреспондированы в драгоценные металлы: серебро, золото, платину и палладиум. Эта особенность делает систему e-gold особенно эффективной для проведения международных платежей, т. к. счета пользователей не привязаны к какой либо национальной валюте.

Открывая счет и покупая в системе e-gold, клиент как бы, покупает выбранный им драгоценный металл по рыночной стоимости и отдает на хранение в CS&R. Таким образом, реализуется одно из самых больших достоинств e-gold, это защищенность клиентских счетов в e-gold от судебных посягательств.

К другим преимуществам системы e-gold можно отнести следующие возможности:

• производить эффективные расчеты между клиентами. При передаче денежных средств в e-gold от одного участнику к другому, фактически происходит перераспределение прав на драгоценный металл физически хранящейся в одном и том же месте;

• интернациональность. E-gold открытая система, она не делит людей на «черных» и «белых», поэтому любой человек, живущий в любой точке мира может открыть счет в e-gold;

• анонимность открытия счета. E-gold не проверят данные, введенные клиентом при открытии счета. Однако, неясно как долго это продлиться, есть некоторая вероятность, что в ходе борьбы с терроризмом эту процедуру сильно усложнят;

• легкость в управлении. Все операции в e-gold осуществляются с помощью браузера, нет необходимости устанавливать дополнительное программное обеспечение;

• удобство в организации приема платежей. Для этого достаточно разместить на сайте участника системы стандартизированную форму для приема платежей, изменить необходимые параметры и интернет-магазин готов принимать платежи. Также имеется возможность проводить микро-платежи, т. е. можно продавать товар за доли центов;

• низкая комиссия. За каждую транзакцию e-gold взимает 1% от суммы, но не больше 50 центов. Открытие счет в e-gold бесплатно.(12)

В качестве недостатка можно привести следующую особенность системы, раз все денежные средства размещены в драгоценных металлах, а их рыночный курс не стабилен, соответственно и состояние вашего счета не стабильно и зависит от текущей конъюнктуры на рынке драгоценных металлов. Таким образом, система e-gold представляет своего рода вторую жизнь драгоценным металлам. На текущий момент, открыто около 2 млн. счетов при обороте более 2 млн. долл. в сутки.

Функция мировых денег. Здесь фактически имеется ввиду, что товар «золото» — всеобщий эквивалент, который выходит за национальные границы, превращаясь в общемировое явление, выступая в международном товарном обмене и мерой стоимости, и средством обращения, и средством платежа. Очень интересные процессы происходят и с выполнением золотом функции мировых денег. Золото выполняет функцию мировых денег, становясь в процессе международного обмена и мерой мировой стоимости, и средством международного обращения, и средством международного платежа.

Первоначально в роли мировых денег выступали слитки, имеющие определенный вес. Если надо было заплатить другой стране золотом, т. е. погасить пассивное сальдо, монеты данной страны переплавлялись в слитки и по весу отправлялись в другую страну. Здесь слитки вновь перечеканивались в монеты. При чеканке монет взималась значительная пошлина в пользу государства. По мере расширения международной торговли (это были, как правило, частные компании) пошлина за перечеканку монет увеличивала во все возрастающих размерах издержки обращения. Возникла идея рассчитываться национальными валютами без переплавки их в слитки, а затем вновь чеканки монет. Для этого необходимо было, во-первых, чтобы все монеты чеканились из золота одинаковой пробы; во-вторых, их весовое содержание было легко сопоставимо, т. е. было кратное.

Для реализации этой идеи на Парижской конференции 1867 г. было принято решение провести универсализацию денежных систем Великобритании, Франции и США, за которыми должны были последовать другие страны. Предполагалось приравнять английский золотой соверен (I фунт стерлингов) к двадцатипятифранковой золотой монете, а пятифранковую золотую монету — к 1 долл. При этом проба у всех монет должна быть равной 0,90. Однако решения конференции выполнить не удалось, т. к. универсализация монет означала бы у одних стран повышение золотого содержания; у других - снижение. Это ставило партнеров в неравное положение. В связи с расширением практики выпуска банкнот и системы безналичных денег эта проблема была решена сама собой.(6)

К началу XX в. на долю золотых монет в наличной денежной массе приходилось не более 20%. В качестве денег в основном использовались разменные на золото банкноты, монеты из недрагоценных металлов и другие знаки действительных денег. Несмотря на сравнительно небольшой удельный вес золотых монет, на их изготовление использовалась значительная часть вновь добываемого металла.

Однако после мирового экономического кризиса 1929-1933 гг. произошло колоссальное обесценение бумажных денег, которые, естественно, перестали обменивать на золотые монеты. В результате золотой стандарт' внутри государств (до этого каждая валюта имела золотое содержание: Великобритания - с 1816 г.. США - 1837 г., Германия - 1875 г., Франция - 1878 г., Россия - с 1895 г.) перестал существовать. С декабря 1971 г. прекратился расчет между странами по долговым обязательствам с помощью золота. Так завершилась эпоха товарных денег. Па смену им пришла эпоха современных бумажных денег. Это привело к коренному изменению сущности, назначения и вида золота.(13)

В основном в обращении сейчас находятся бульонные монеты. Это монеты, которые чеканятся большими тиражами на протяжении достаточно длительного времени. С постоянной периодичностью происходит дополнительная эмиссия этих монет.

В 50-е и 60-е гг. XX в., когда золото еще выполняло роль денег, и не был развит процесс его демонетизации, значительное число новой добычи использовалось на монетарные цели и через рынки золото вновь поступало в государственные банки. Например, в период с октября 1949 г. по июль 1950 г. на монетарные цели ушло 75% мировой добычи (примерно 672 т из 896 т добытого металла). В 1961 г. на эти цели использовано 68% добытого золота. В дальнейшем, вплоть до официальной отмены обмена золота на доллары, значительная часть добываемого золота в виде слитков также переходила в государственные резервы.

В настоящее время золото потеряло свое значение как деньги для международных расчетов, однако пользуется повышенным по сравнению с другими товарами спросом и поэтому легко продается за валюту любой страны.

Золото как товар продается в различных формах, наиболее распространена торговля золотыми слитками и монетами.

Золото в монетах, как правило, дороже слиткового золота. Это объясняется тем, что монеты более портативны, имеют определенный вес и фиксированную пробу. Они представляют интерес для тезавраторов, ибо с ними меньше риска приобрести подделку, их легче, чем другие изделия из золота, продать.(44)(14)

В таблице 1.1. приводится характеристика некоторых монет, которые в настоящее время обращаются на рынках золота.

Таблица 1.1.

Характеристика золотых монет

| Монета | Страна происхождения | Проба | Вес монеты, г | Содержание чистого золота, г |

| Фунт стерлингов (соверен) | Великобритания | 916 | 7,992 | 7,322 |

| Дабл игл (от англ. Double eagle -двойной орел) | США | 900 | 33,400 | 30,090 |

| Мейпл лиф (от англ. Maple leaf— кленовый лист) | Канада | 900 | 34,560 | 31,103 |

| Крюгеррэнд (от нем. Krugerrand) | ЮАР | 916 | 34,930 | 31,103 |

| Десятирублевка золотая | Царская Россия | 900 | 8,600 | 7,740 |

| Червонец (сеятель) | СССР | 900 | 8,600 | 7,740 |

Выпуск различных памятных монет и медалей как объектов нумизматики и тезаврации способствует ослаблению и сокращению инфляции, если ее рассматривать как переполнение каналов денежного обращения бумажными деньгами.

В международной торговле осуществляется функция мировых денег: последние стали выступать в роли всеобщего эквивалента в хозяйственных взаимоотношениях всех стран. На мировом рынке денежные средства сбрасывали свои «национальные мундиры» (монетных, бумажных и кредитных денег отдельных государств) и выступали в натуральной форме, в виде слитков золота. В торговых сделках между странами товары реализовывались крупными оптовыми партиями, и расчеты производились преимущественно путем зачета долговых обязательств через банки. Наличное золото перевозилось из одной страны в другую лишь в том случае, если долг не погашался взаимными расчетами.

Путь превращения золота во всеобщий эквивалент — деньги — длительный и непростой. Фактически можно утверждать, что это окончательно произошло где-то к середине XIX в. До этого момента золото выполняло денежные функции, которые распространялись, однако, и на другие благородные металлы, например, серебро. Английская денежная единица фунт стерлингов когда-то была полновесным фунтом серебра.

Чем можно объяснить тот факт, что именно золото выделилось из огромного мира товаров в виде специфического товара — денег?

Экономически оно однородно (речь идет об общественной стоимости и о мериле общественного труда, воплощенного в товаре, поэтому такой эквивалент должен быть абсолютно однородным материалом); химически инертно (золото не ржавеет и сохраняется практически вечно); золото концентрирует в себе значительное количество общественного труда, так как в земной коре оно распространено не столь широко, как многие другие металлы.(15)

Строго говоря, теоретически можно выделить некоторые другие материалы или металлы, которые могут отвечать указанным выше трем условиям: серебро, алмазы, платина и т. д. Однако объективный процесс развития экономических отношений выделил именно золото. Серебро не смогло с ним конкурировать в силу его достаточной распространенности в земной коре, алмазы не обладают однородностью, их нельзя делить. Платина оказалась презираемым испанцами металлом, и ее попросту считали отходами производства на золотых рудниках.

Фактически в золоте человечество столкнулось с ситуацией, когда у данного металла исчезают всякие иные отличительные признаки, остается только одна его характеристика — количество. Именно это и роднит золото со стоимостью, т. к. в ней исчезают все различия между разнокачественными видами труда, а сама она предстает перед нами в виде «сгустка», лишенного содержания труда, количества общественно необходимого времени, затраченного на производство конкретного товара. С появлением денежной формы стоимости товары получают специфическую форму бытия своей стоимости в виде цены (еще это определенное количество золота, на которое может быть обменян данный товар).

Таким образом, функции золота, претерпев в своей общественно-экономической основе значительные изменения, реализуются с различной степенью интенсивности в современной мировой экономике. Безусловно, первенство в частоте использования занимает функция средства обращения, далее - средства платежа, накопления, мера стоимости, и, наконец, как мировые деньги. Однако, принимая во внимание тенденции к развитию в мировой экономике быстротекущих экономических кризисов, функция мировых денег, возможно, еще переместится на более «высокое» место.

1.2 Методы исследования влияния мирового рынка золота на национальные экономики

Любое государство в мире, являясь участником мирового рынка золота, испытывает его воздействие вследствие изменений спроса-предложения на золото, увеличения цен на золото и прочих факторов. Продавцы и покупатели на рынке золота являются экономически независимыми, суверенными субъектами, поэтому их планы могут совпасть лишь случайным образом. При несовпадении планов наступает ситуация неравновесия, выход из которой связан с корректировкой пл

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Роль и место лицензий в международном технологическом обмене

СодержаниеВведение.............................................................................................................. 31. Роль и место лицензий в международном технологическо

- Роль и механизм функционирования ТНК в условиях глобализации. ТНК Германии.

Актуальность темы.Одной из наиболее характерных особенностей развития мирового хозяйства в 90-е годы XX века является все нарастающий пр

- Роль Китая, России, Казахстана и Монголии в "Большом Алтае"

Глава 1. Развитие торгово-экономических отношений Китая с сопредельными государствами1.1 Отношения с Монголией1.2 Отношения с Центрально

- Роль Международного валютного фонда в мировой валютной системе

КИЕВСКИЙ НАЦИОНАЛЬНЫЙ УНИВЕРСИТЕТ им. Т. ШЕВЧЕНКА Механико-математический факультет«Роль Международного валютного фонда в мировой ва

- Роль международного сообщества в урегулировании конфликтов на территории Грузии

I. Исторические корни этнонациональных конфликтов на территории Грузии1.1 Грузино-абхазский конфликт1.2 Грузино-осетинский конфликт1.3 О

- Роль международной сертификации и технического регулирования в конкурентоспособности страны

Глава 1. Международная стандартизация и сертификация, в современной экономике1.1 Цели и задачи международной стандартизации и техническ

- Роль налогов в государственном регулировании международных экономических отношений

В обеспечении нормального функционирования любой современной экономической системы важная роль принадлежит государству. Государство

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.