Паблік рілейшенз як інструмент маркетингу у діяльності комерційного банку на прикладі АКБ "Правекс-Банк"

ВСТУП

З розвитком ринкових відносин підвищується ризик невизначеності в діяльності банків і інших недержавних структур, який посилюється наступними чинниками:

• невідома кількість реальних і потенційних споживачів їх продукції, тобто динаміка і кон'юнктура ринку, і зокрема конкуренція між окремими банками, що проводять аналогічні товари (банківські послуги), товари-замінники;

• невідомі потреби і можливості покупців, іншими словами, як, коли і яку частину банківських послуг вони використовуватимуть;

• неясний ступінь прискорення науково-технічного прогресу, який обумовлює скорочення циклу життя устаткування, технічних нововведень, в т.ч. і в банківській сфері.

Управління сучасним банком – це, в першу чергу, управління розвитком банку, управління розширенням списку фінансових інструментів, розгортанням банківської мережі в регіонах, вибудовуванням конкурентної політики, розвитком комунікаційних стратегій. У традиційній термінології узгоджені і затверджені плани довгострокового розвитку називаються стратегіями. Можна з упевненістю сказати, що сьогодні виживають і укріплюють свої позиції банки, які витратили зусилля на вироблення стратегій і представили публічну версію стратегій – ту частину, яку вони пред'являють своїм клієнтам, конкурентам і партнерам. Управління сучасним банком – це колективна і командна діяльність. Банк настільки складна організація, що його розвитком неможливо управляти едінолічно. Формування стратегії і складання банківської команди – процеси, зв'язані між собою.

Створення і розвиток широкого спектру послуг банків, що надаються клієнтам (фізичним і юридичним особам) базується на ряду основних передумов: формування стратегії банку, визначення ефективності, концепція, продаж послуг, дослідження ринку, кадрова політика і ін.

Особливості маркетингу в банківській сфері обумовлені специфікою банківської продукції. У нашій економічній літературі термін «банківська продукція» з'явився в процесі переходу до ринкової економіки. Під ним будь-яка послуга або операція, здійснена банком.

Ще зовсім недавно ринок банківських послуг був ринком продавця, коли клієнти мали в своєму розпорядженні великі суми (унаслідок інфляції) грошей, а банки були небагато. Але останнім часом при стабілізації, що намітилася, з інфляцією, зростанням ставки рефінансування і в умовах хронічного браку грошових ресурсів у основних клієнтів банків – підприємств, ринок банківських послуг перетворився на ринок покупця. З цієї миті більшість українських банків стали шукати нові способи залучення клієнтів. Для цих цілей вони можуть успішно застосовувати маркетинг.

Таким чином, маркетинг в банці – це стратегія і філософія банка, що вимагає ретельної підготовки, глибокого і усестороннього аналізу, активної роботи всіх підрозділів банку від керівників до низових ланок. Всіх, чия робота може вплинути на клієнта. Маркетинговий підхід в організації діяльності припускає переорієнтацію банку з свого продукту на потребі клієнта. Тому необхідне ретельне вивчення ринку, аналіз смаків, що змінюються, і потреб споживачів банківських послуг. Оскільки банк є виробником специфічного товару (банківських послуг), то існує тільки тоді, коли продає його своїм клієнтам, контрагентам. Тому будь-якому комерційному банку необхідно використовувати важ набір інструментів маркетингу. З їх допомогою він може:

• підвищити свою ліквідність, ділову активність, норму прибули і рентабельність і понизити рівень ризиків;

• забезпечити оптимальні пропорції між попитом і пропозицією послуг певного вигляду і специфіки;

• гнучко реагувати на динаміку попиту і маневрувати всіма видами наявних ресурсів;

• формувати системи договірних, ринкових відносин між своїми контактними аудиторіями;

• шукати нові ринки збуту, розширювати що існують, охоплювати нові ринкові «ніші» і «вікна», досягаючи при цьому оптимального рівня соціально-економічної ефективності своєї діяльності.

В Україні практично відсутня продумана система підготовки кадрів за фахом паблік рілейшнз. Загальні спецкурси, які викладають в окремих учбових закладах, не можуть задовольнити наші гострі потреби. Не зможуть зробити цього і запрошувані із західних країн фахівці з паблік рілейшнз. Вітаючи їх просвітницьку діяльність, не варто забувати, що західний досвід не у всьому придатний для нашої культури і ментальності. Досить послатися на запозичену рекламну діяльність молодих комерційних структур, яка часто справляє враження знущання над зголоднілим народом.

Це одне, причому не головне, доказ того, наскільки насущною є потреба формування в нашій країні власної високопрофесійної, цивілізованої системи зв'язків з громадськістю. Потрібно, правда, відзначити, що деякі кроки в цьому напрямі вже робляться.

1. Маркетинг у діяльності комерційних банків

1.1 Історія виникнення банківського маркетингу

Вперше концепцію банківського маркетингу стали розробляти в США в 1950-і роки. У Західній Європі до необхідності використання маркетингу в банках пришли декілька пізніше (1960-і рр.). В середині 1970-х років відбувається широке розповсюдження поняття банківського маркетингу. Наприклад, в Італії до 1960-х років банківська система і банківське законодавство були відносно статичні. Банки працювали в режимі вільної монополії (конкуренції між ними практично не існувало і відносини між банком та клієнтом завжди розглядалися на користь банку). У 1970-і роки ситуація змінилася. Технологічна революція привела до того, що банки стали шукати нових клієнтів. Підприємства стали віддавати перевагу розрахункам через банк (з постачальниками по виплаті заробітної плати), що наблизило банк до клієнтів. У свою чергу клієнти починають частіше звертатися в банк за новими послугами. З 1980-х років італійська банківська система зазнала істотні зміни, зокрема, було знято багато обмежень для банків, що привело до посилювання міжбанківської конкуренції, змінилося їх відношення до ринку. З організацій орієнтованих на продукти банки перетворилися на організації, орієнтовані на ринок. Банки все більше уваги стали приділяти розвитку сфери послуг і прагнули «прив’язати» клієнта до банку. Маркетинг почали розглядати не як нову технологію, а як філософію. В даний час банки вже знають що для них означає маркетинг, вони орієнтовані на задоволення потреб клієнтів, ринку. Отже, фахівці відзначають, що в країнах Заходу за останні 25 років відбулася так звана «тиха революцію». Банківський маркетинг змінився кардинально, але без потрясінь.

До найважливіших чинників, що зумовили появу та розвиток банківського маркетингу відносять:

· Появу фінансово-кредитних інститутів небанківського типу, що виконують банківські операції. Ці організації пропонують банківські послуги, ведуть інноваційну діяльність, оспорюють банківську стратегію, конкурують з банками.

· Зміни в технології банківської справи. Мініатюризація, зокрема, вплинула на підвищення якості банківського обслуговування і зростання числа банківських операцій і послуг. Прогрес технології дозволив різко скоротити собівартість банківських послуг, змінити класичні підходи до банківського обслуговування клієнтів. Новою сферою банківського обслуговування клієнтів, що динамічно розвивається, стали електронні послуги. Ринки, на які банки виконують свої операції стали більш ліквідними. А послуги для клієнтів – дешевшими.

· Лібералізацію і універсалізацію банківської діяльності. Дана тенденція виявляється все сильніше в контексті створення «єдиної Європи». Для банків країн-членів ЄС «єдина Європа» – це перш за все джерело для розвитку банківських послуг, розширення ринку і, отже, відносного ослаблення конкуренції на національних ринках. Яскравим прикладом є впровадження іноземного капіталу (зокрема, японського). Наслідком лібералізації в банківській сфері є так звана глобалізація ринків.

· Розвиток конкуренції між банками і небанківськими кредитними інститутами. Останні зазвичай працюють протягом всього робочого дня, а не тільки протягом операційного дня як, наприклад, банки. Отже, для банків необхідно або збільшувати години обслуговування приватних клієнтів з тим, щоб останні не йшли до конкурентів, або використовувати нові підходи в обслуговуванні клієнтури (упроваджувати електронні платіжні системи, що працюють цілодобово, розширювати число банкоматів, використовувати телефон, телекомунікації).

· Підвищення значущості якості банківського обслуговування клієнтів. Якщо в 1960–1980 роках особлива увага приділялася кількісним характеристикам банківського обслуговування клієнтів (числу виконуваних банками операцій і послуг для всіх типів клієнтів), то в 1980–1990 роках пріоритети перейшли до якісних характеристик банківського обслуговування. В умовах жорсткої банківської конкуренції виграють банки, надаючи найбільш якісні операції і послуги. Населення стає все більш вимогливим в цих умовах, а банки зацікавлені постійно знижувати витрати. Об’єднати ці складні різноспрямовані чинники можна при впровадженні маркетингових підходів у роботу банків.

У Європі ринок банківських послуг в своєму розвитку подолав декілька етапів. Умовно їх можна представити таким чином:

1 етап. Період виникнення й розвитку банків, коли попит перевищував пропозицію.

2 етап. Після другої світової війни – приблизно до 1960 рр., коли попит і пропозиція поступово прийшли в стан рівноваги і з’явилася проблема збуту банківських продуктів й послуг.

3 етап. 1960 рр. – до теперішнього часу. Попит істотно нижчий за пропозицію, що і послужило каталізатором до впровадження стратегії банківського маркетингу.

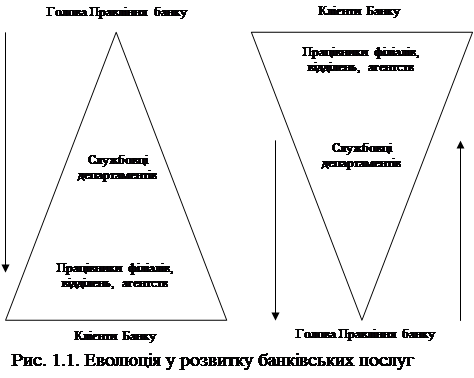

Рис. 1.1 показує, що загальноприйнята структура банку до впровадження маркетингового підходу в його діяльність була пірамідою, в якій процес ухвалення рішень, позначений на схемі стрілкою, йшов зверху вниз (від голови правління банку до низових ланок ієрархічних сходів). Банк пропонував клієнтам ті операції й послуги, які вважав потрібним розробляти або виконувати, виходячи перш за все з власних можливостей і уявлень про перспективи розвитку, але ніяк не з інтересів клієнта. При цьому нерідко клієнт ставав жертвою помилок, припущених на різних рівнях піраміди. Клієнт був вимушений вибирати послугу з асортименту, що пропонувався йому. Саме так в даний час працюють українські банки.

На початковому етапі впровадження банківського маркетингу банки нерідко використовують методи, прийоми маркетингу, не змінивши мислення. Таким чином маркетинг застосовується лише на нижніх рівнях піраміди. Проте на Заході в умовах жорсткої конкуренції та боротьбі за клієнта банки були вимушені змінити цей підхід. І тоді завданням керівника банка стає направити всю роботу на задоволення потреб клієнта. У новій організаційній структурі банку процес ухвалення рішень починається із з’ясування потреб клієнта, після чого визначаються можливості банку і формулюються пропозиції на кожному ступені ієрархічної структури. У правлінні банком під керівництвом голови правління ухвалюється рішення про створення нової послуги, припиненні надання старою і т.д. Після цього результати ухваленого рішення доводяться до всіх структурних підрозділів банку і, нарешті, виносяться на суд клієнта. Якщо пропонована клієнтові послуга чимось його не задовольняє, якщо банк істотно видозмінив пропозицію в порівнянні з первинним запитом клієнта, то останній просто не купить послугу, а звернеться в інший банк. Таким чином, в нових умовах політика банку орієнтована перш за все на задоволення потреб клієнта!

При цьому дуже важливо, щоб кожен працівник банку вважав себе постачальником певної послуги, а не тільки службовці філіалів, що знаходяться в безпосередньому контакті з клієнтами. Таким чином концепція банківського маркетингу повинна бути інтегрована на всіх рівнях організаційної структури банку.

Інтегрований маркетинг включає зовнішній маркетинг, направлений на клієнта, і внутрішній маркетинг, орієнтований на вдосконалення роботи служб і підрозділів банку, включаючи голову правління банку.

1.2 Концепція маркетингової діяльності в банківському підприємництві

Концепція маркетингової діяльності – це орієнтована на споживача цільова філософія і стратегія банку. Вона ґрунтується на аналізі всього спектру показників що впливають на фінансово-кредитну систему в цілому й банка зокрема. На базі маркетингової концепції готуються пропозиції по оптимізації діяльності банку і в подальшому проводиться комплексне планування внутрішньої і зовнішньої діяльності банку.

У банківському підприємництві можуть застосовуватися наступні концепції маркетингу:

· Виробнича або концепція вдосконалення банківських технологій. Згодне їй клієнти при виборі банку орієнтуються на доступні послуги, що мають невисоку ціну. У зв’язку з цим банки, що дотримуються даної концепції, пропонують переважно традиційні послуги, що мають високу ефективність (прибутковість). Дану концепцію банки вибирають за наступних умов:

1) основна частина реальних та потенційних клієнтів банку має невисокі доходи;

2) попит на банківські послуги рівний пропозиції або перевищує його;

3) росте клієнтська база банку і на цій основі скорочуються його умовно постійні витрати, що дозволяє виділяти кошти для збільшення частки окремих послуг банку на ринку.

Зусилля керівництва банків, що дотримуються виробничої концепції маркетингу, повинні бути направлені, перш за все, на дослідження мотивації при виборі клієнтом банку.

· Продуктова, тобто концепція вдосконалення банківських послуг. Основний принцип цієї концепції полягає в залученні клієнтів до тих послуг банку, які по своїх характеристиках і якостях перевершують аналоги пропоновані конкурентами і тим самим дають споживачам великі вигоди. Банки в цьому випадку направляють зусилля на підвищення якості послуг, що надаються. Найчастіше продуктової концепції дотримуються банки й фінансово-кредитні інститути, що надають послуги, які відрізняються не традиційністю, індивідуальністю, іноді унікальністю та високою ціною (лізингові, аудиторські послуги).

Відзначимо деякі чинники, на яких базується продуктова концепції маркетингу:

1) на якісних характеристиках рівня банківських послуг, що надаються;

2) на обліку політичної та економічної кон’юнктури що впливає на якість послуг;

3) на зниження ризику при наданні банківських послуг.

· Торгова концепція або концепція інтенсифікації комерційних зусиль. Вона ґрунтується на активній інформації та рекламі банківських послуг на основі маркетингових досліджень, щоб забезпечити необхідний рівень залучення клієнтів і зростання об’єму реалізації послуг. Типовим прийомом використання цієї концепції є активне створення банками страхових компаній, пенсійних фондів, лізингових компаній з метою залучення клієнтів комплексним обслуговуванням включаючи нетрадиційні послуги, «ноу-хау», надаючи консультації в різних областях бізнесу і т.д. Для реалізації цієї концепції банки створюють багатофункціональну службу маркетингу. Її цілі переважно середньострокові: завоювати увагу споживачів банківських послуг зокрема за рахунок проведення агресивнішою, ніж у конкурентів, рекламної компанії та активного особистого продажу.

· Традиційна маркетингова концепція. Згодне її – зростання об’єму споживання банківських послуг можна забезпечити в основному після проведення аналізу потреб і мотивацій попиту окремих соціальних груп населення або контактних аудиторій на ці послуги, і розробки на цій основі адресної пропозиції по просуванню банківських послуг. Іншими словами, маркетинг повинен початися з аналізу попиту і пропозиції на ту або іншу банківську послугу і лише після цього складаються пропозиції і програми по їх просуванню. Дана концепція почала знаходити своїх прихильників в банківській сфері в середині 90-х років коли почалося:

1) насичення попиту на традиційні послуги;

2) частину банків стали мати розвинену зовнішню і внутрішню інфраструктуру;

3) розвиток державних і міжнародних фінансових ринків;

4) обмеженість грошових ресурсів.

5) Банки дотримуються традиційної маркетингової концепції, частіше чим інші мають свій «товарний знак» або девіз, а також представляють повний комплекс банківських послуг.

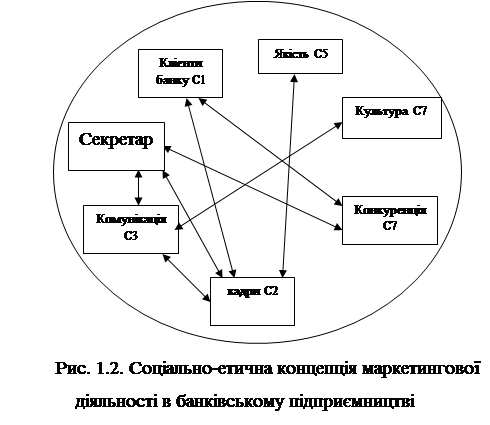

· Соціально-етична концепція (матриця МcКinsey). Ґрунтується на тому, що цільова філософія, ідеологія, стратегія і політика банку, орієнтується на пріоритет загальнолюдських, а не вузьковідомчих інтересів. Іноді цю концепцію називають «орієнтованою на людину», або «концепцією інтелектуального споживання». Згідно цієї концепції, на наш погляд, найперспективнішою для банків – вона повинна сприяти інтересам суспільства в цілому. Дана концепція сформувалася на початку 80-х рр. Один з варіантів цієї концепції – концепція «7-С». У ній за допомогою інструментів маркетингу досягається рівновага між інтересами споживачів, виробників і суспільства в цілому. Іншими словами, в процесі задоволення запитів клієнтів, банки отримують свій прибуток і суспільство (через клієнтів і банк) отримує свою частку у формі бюджетних відрахувань або будівництва соціальних об’єктів.

На рис. 1.2 приведені елементи системи «7-С» стосовно банківського підприємництва.

Всі елементи системи «7-С» мають конкретний зміст. Вони є залежними змінними (від різних зовнішніх та внутрішніх чинників). Їх значення можуть бути як кількісними, так і якісними, але для сучасних інструментів аналізу з використанням сучасного покоління комп’ютерів, не існує труднощів з їх моделюванням. У свою чергу, деякі з цих «7-С» складаються з декількох «С – складових». Ця система маркетингу була створена і розвивається для банків її реалізація в повному об’ємі вимагає значних матеріальних витрат.

С-1 – клієнт банку або споживач банківської послуги. Будь-який банк, існує тільки тоді, коли існує споживач на його послугу. Банк та споживач зустрічаються на ринку. Специфіка фінансового ринку полягає в дуже тісному взаємозв’язку між основними його суб’єктами, відносини між якими дуже конкретні, але залежать від безлічі чинників. Банки проводять для цього глибокий аналіз клієнтської бази зокрема за об’ємними показниками, за фінансовими показниками, по платоспроможності, вивчається кредитна історія клієнта або потенційного споживача банківської послуги.

Посилення конкуренції між банками вимагає особливої уваги до проблеми організації відносин з кожним клієнтом, встановленню партнерських відносин між банком і клієнтами – які багато в чому визначають виграш в конкурентній боротьбі.

С-2 – кадри – елемент, багато в чому об’єднуючий банк, клієнтів та конкурентів. Від кваліфікації кадрів і відношення їх до роботи залежить рівень ефективності діяльності будь-якого банку. І тут для банку одна з головних проблем: пошук кадрів та збір інформації про керівні кадри клієнтів у конкурентів. Як приклад пошуку потенційних працівників можна привести досвід США. Там в коледжах і університетах в кінці кожного навчального року видаються збірки «Хто є хто?», які публікують короткі характеристики студентів, що навчаються на старших курсах і мають безумовно високий успіх в наукових і практичних дослідженнях. Банки набувають ці збірки і вибирають свої майбутні кадри та запрошують їх на стажування. Таким чином, студенти знайомляться з практикою реалізації своїх наукових досліджень, а банки, зокрема, мають можливість отримати тих фахівців, які їм потрібні в даний конкретний момент (вони ж оплачують і подальше навчання вибраних студентів). Подібний досвід дає обопільну вигоду – і студентам, і банкам, оскільки різко скорочується етап «входження» (близько 1–1,5 років) фахівця в колектив та роботу.

С-3 – комунікація – це методи й форми доведення основних ідей банку та конкретних положень про ті або інші послуги до споживача банківських послуг. С-3 складається з п’яти «С-складових», а саме:

С-3.1 – технічне забезпечення комунікації – телевізор, радіо, Інтернет і т.д.;

С-3.2 – повнота інформації для партнера (споживача, контрагента, клієнта) про предмет договору, про послугу банку та її характеристику, про порядок надання банківської послуги. Ця інформація, повинна відповідати на п’ять основних запитань: коли? як? де? кому? і скільки? Крім того, існує основне правило, що допомагає привернути в банк потенційного клієнта, суть якого в наступному. Спочатку необхідно визначити нижню межу допустимих поступок і створити запас змінних величин, з якими можна працювати під час переговорів. Всі згодні щодо нижньої межі: на будь-яких переговорах, особливо якщо йдеться про контракт з клієнтом. Можете собі дозволити йти на певні поступки, тобто маніпулювати цінами, термінами, умовами надання різних послуг та іншим, які мінімально прийнятні для банку. Чим більше в запасі змінних, тим більше різних варіантів можна запропонувати клієнтові, тим багатше змістом ці варіанти і тим краще шанси привести операцію до висновку. Якщо переговори ведуться з важливим клієнтом, то перша турбота банківського працівника – це уникнути тупикових ситуацій: можна вести переговори до тих пір, поки не вдасться укласти прийнятну операцію. Дану роботу повинні проводити працівники маркетингової служби і комерційних підрозділів ведучих особистий продаж послуг банку.

С-3.3 – конкретність і ясність виразу цілей, що дозволяє економити свій час та час партнерів, підвищувати ефективність своєї діяльності. Рекомендується фіксувати пункти, що вимагають обговорення. Переговори нерідко заплутуються. Добрий спосіб уникнути цих утруднень полягає в тому, щоб підводити проміжні підсумки і намічати те, що ще потрібно обговорити. Коротке, але часте резюме дійсно допомагає зберегти імпульс переговорів, і крім того. Показує клієнтові, що працівник банку прислухається до його аргументів. Люди, досвідчені у веденні переговорів, уміють нейтралізувати найодвертішу опозицію, перетворюючи заперечення на теми для подальшої дискусії. Фокус полягає в тому, щоб, зберігаючи самовладання, уважно стежити за словами і тоном клієнта і терпляче дочекатися спокійного моменту, щоб підсумувати вже пройдений шлях.

С-3.4 – делікатність у відносинах. Цей елемент не тільки підвищує ефективність діяльності, але і відбивається на діловій репутації. Крім того, існує і таке правило: на Вас нападають, а Ви слухайте, «витягайте» з клієнта якомога більше інформації. Якщо клієнт наполягає на якійсь позиції, то аргументами, скільки завгодно блискучими, його «зрушити» буває важко. У такій ситуації завдання переконання більшою мірою падає на Ваше уміння слухати. Піддавшись наступу, більшість людей починають природно оборонятися або контратакувати. Проте для того, хто веде торгові переговори, обидві ці реакції протипоказані – вони можуть тільки більше збільшити спіраль суперечності між сторонами. Вірна тактика, яка б вона не йшла врозріз з природними прагненнями працівника банку, полягає в тому, щоб дати клієнтові говорити, не припиняючись. На це є три вагомі причини: по-перше, слухаючи, Ви отримуєте інформацію, яка може розширити простір для маневру і збільшити набір змінних; по-друге, якщо людину слухають, не заперечуючи, то його агресивність убуває; по-третє, поки ви слухаєте, ви не робите поступок.

С-3.5 – коректність та пунктуальність в процесі спілкування на всіх рівнях. До цього моменту можна віднести своєчасні відповіді на ділові листи та пропозиції, ввічливе партнерство і компетентне рішення питання незалежно від конкретної ситуації. І ще – не залишати найважчі питання на кінець переговорів. У ряді досліджень було показано, що настроєність банкіра на високий кінцевий результат веде до якнайкращого для нього результату переговорів, а боязке очікування скромного результату до найгіршого.

С-4 – координація, тобто наявність прямого і (або) зворотного зв’язку між об’єктами і суб’єктами діяльності банківської установи, необхідний елемент для оптимального (ефективного) здійснення стратегії і тактики його діяльності.

С-5 – якість. Цей складовий елемент являє сукупність властивостей послуг, які обумовлюють їх придатність задовольняти певні потреби клієнтів і знаходяться відповідно до їх призначення. Це один з основних елементів, що забезпечує процвітання будь-якого виробника, у тому числі і банку, і його клієнтів.

У практиці ринкової економіки виробники передбачають правило: якість послуги – це не є проблема, якість – це вирішення всіх проблем.

С-6 – конкуренція. Процес взаємодії, взаємозв’язку і боротьби між виробниками, споживачами за найбільш вигідні умови реалізації своїх цілей. Для виявлення конкурентоспроможності окремих товарів (послуг) необхідно провести аналіз ринкової і цінової конкуренції, конкуренцію витрат виробництва, виробників, рентабельності і прибутковості. Досягнення максимальної конкурентоспроможності пов’язане з випуском продукції (надання послуг), яка володіє унікальними якостями, що робить її практично незамінною, а отже, Малоеластичною за ціною. Часто на практиці придбання короткострокових переваг може суперечити з вирішенням довгострокових стратегічних проблем підвищення конкурентоспроможності.

С-7 – культура. Останній елемент системи охоплює всі вищезазначені її компоненти та виражається певним рівнем у розвитку як суспільства в цілому, так і окремих його верств і конкретних індивідуумів. Цей рівень виражається в типах і формах організації життя і діяльності окремих суб’єктів, в їх взаєминах і в створюваних ними матеріальних і духовних цінностях.

Моделі маркетингової діяльності банків, що дотримуються концепції «7-С», є багатовимірними соціально направленими моделями, оскільки в них часто входять не тільки кількісні, але й якісні показники, виникає необхідність їх формалізації. Формалізація таких показників повинна ґрунтуватися на різних методах експертних оцінок. Методологія аналізу за допомогою експертних оцінок є вибором оптимального методу в кожній конкретній ситуації для перетворення на кількісні оцінки чинників та процесів, непіддатливих безпосередньому вимірюванню. Експертні оцінки висловлюються індивідуально або колективно.

Маркетингова концепція «7-С» є системною філософією банківського підприємництва, оскільки припускає збір, обробку, аналіз та інтерпретацію всеосяжної інформації про діяльність банку. Безумовно, той банк, який в змозі отримати, осмислити і застосувати таку велику інформацію вже має значні конкурентні переваги порівняно з іншими, менш інформованими банківськими установами. Проте, подібна інформація вимагає крупних витрат, дуже кваліфікованого персоналу по збору і загальнодоступних, де в той же час не слід чекати миттєвого економічного результату, в усякому разі, він може бути не очевидний. Лише найбільші банки, які мають та усвідомлюють абсолютну необхідність проведення в життя такої маркетингової концепції, здатні це здійснити.

1.3 Формування маркетингової системи банку

Ухвалення рішень в банківській установі здійснюється на основі маркетингової інформації. Для цього банки розробляють систему планування маркетингу, яка може включати довгострокові плани, що відображають стратегію розвитку банку (терміном 5 років), середньострокові (терміном 2–3 року) та короткострокові (до 2 років) плани діяльності. У зв’язку з цим і зважаючи на діяльність конкурентів, необхідне відповідне формування організаційної структури маркетингових служб банку.

Залежно від методології роботи маркетингової системи банку, існує декілька варіантів її створення. Зокрема може бути:

· частиною якого-небудь організаційного напряму діяльності комерційного банку;

· самостійним напрямом діяльності комерційного банку;

· інструментом координації та контролю всієї діяльності банківської установи.

У практиці банківської діяльності можуть бути використані наступні типи організації маркетингової структури:

· функції окремих працівників маркетингового відділу, організовуються за географічним принципом, тобто вони обслуговують окремі географічно відособлені ринки;

· ринковий принцип орієнтації на споживача, згідно якому спеціалізація співробітників проводиться по окремих соціальних групах і контактних аудиторіях, що формують власний ринковий сегмент (галузь, VIP-клієнт і т.д.);

· товарний принцип, який обумовлює розділення маркетингових функцій співробітників по сферах банківських послуг (кредити, цінні папери);

· матрична система організації маркетингу, заснована на спеціалізації як по товарах (видам банківських послуг), так і по ринках залежно від конкретної ситуації.

Не дивлячись на те, що маркетинговий підхід повинен бути постійно присутнім в роботі банку, проте в його діяльності існують окремі чинники, що перешкоджають розвитку банківського маркетингу. До подібних чинників можна віднести, по-перше, географічну (територіальну) віддаленість правління банку від його філіалів. По-друге, – це ризики в роботі банку, зокрема, суперечність між необхідністю підтримки ліквідності банку і задоволенням зростаючих потреб клієнтів. По-третє, – технічний підхід в розумінні банківської діяльності (робота тільки по інструкції, приймаючи до уваги лише потреби банку, але не клієнта). Питання полягає в тому, що ці головні обмеження в проведенні банківського маркетингу нерідко призводять до того, що банківський працівник може ігнорувати потреби клієнта і ринку.

1.4 Концепція Паблік Рілейшенз (Public Relations, PR) як інструменту маркетингу

1.4.1 Поняття Паблік Рілейшенз

В умовах сучасного ринку Паблік Рілейшенз (Public Relations, PR, піар) стають невід’ємною частиною маркетингу і грають особливу роль в системі інтегрованих маркетингових комунікацій.

«Паблік Рілейшенз» (далі Public Relations, PR) в перекладі з англійської означає «суспільні зв’язки», «розповідь для публіки», «суспільні відносини», «вивчення і формування громадської думки».

Виникнення та розвиток PR було обумовлене законами, традиціями і потребами суспільства. Як і всяка інша професійна діяльність, PR складалися з власних досягнень і одночасно з елементів близьких сфер, що народилися в США.

Історично склалося, що спочатку поняття Public Relations містило в собі ідею пропагандою діяльності, призначеної для впливу на певні групи людей. Дехто визначають Public Relations лише як засіб переконання та пропаганди. Але протягом декількох десятиліть визначення PR стали включати положення про двостороннє спілкування і взаємозв’язок. Ці визначення включали такі слова, як взаємовигідний, взаємний, що, поза сумнівом, вказувало на еволюцію точки зору на дану функцію.

Таким чином, однонаправлена концепція PR покладається на пропаганду і комунікації з метою переконання. Двонаправлена концепція акцентує увагу на необхідність інформаційного обміну, взаємодії і взаєморозуміння.

Зустрічаються десятки визначень, автори яких намагаються схопити суть Public Relations, перераховуючи найважливіші види діяльності, складові основу практики PR. Наприклад:

Public Relations – це управлінська функція, яка покликана встановлювати і підтримувати взаємовигідні відносини між організацією і громадськістю, від якої залежить її успіх або, навпаки, невдача.

Public Relations – це управлінська функція, яка оцінює громадську думку, визначає політику і процедури окремих осіб або організацій в цілому на основі суспільних інтересів, планує і виконує ту або іншу програму дій з метою добитися розуміння і визнання з боку суспільства. (Public Relations News, комерційний інформаційний бюлетень).

Public Relations – це особлива управлінська функція, яка допомагає встановлювати і підтримувати тісну комунікацію, взаєморозуміння взаємодію і співпрацю між організацією та пов’язаною з нею громадськістю; включає управління проблемами або питаннями; забезпечує інформованість керівництва про настрої в громадській думці і допомагає йому чутливіше реагувати на ці настрої; визначає і підкреслює обов’язок керівництва служити інтересам суспільства; допомагає керівництву крокувати в ногу із змінами і якомога ефективніше використовувати ці зміни, виконуючи роль своєрідної системи раннього попередження, що допомагає прогнозувати тенденції. (Rex F. Harlow «Building а Public Relations Definition», Public Relations Review 2, no. 4 (Winter 1976):36).

Інститут суспільних відносин (IPR), створений у Великобританії в лютому 1948 року, прийняв визначення PR (з деякими доповненнями, внесеними в листопаді 1987 року): «Public Relations – це плановані, тривалі зусилля, направлені на створення і підтримку доброзичливих відносин і взаєморозуміння між організацією та її громадськістю», де під «громадськістю організації» розуміються працівники, партнери і споживачі (як місцеві, так і зарубіжні).

Деякі організації сприймають маркетингові відносини із споживачами як лише одну з безлічі організаційних взаємозв’язків. На їх організаційних схемах маркетинг є частиною крупнішої функції – Public Relations. Інші організації вважають маркетинг своєю основною функцією, розглядаючи всі «неспоживчі відносини» як необхідні тільки в контексті маркетингу. У цих організаціях Public Relations повністю підпорядкований маркетингу. Ряд організацій визначають «відносини із споживачами» як частина PR, покладаючи на відділ по зв’язках з громадськістю відповідальність за вирішення тих проблем клієнтів і інших споживачів, які не відносяться до маркетингу. У більшості організацій, проте, маркетинг і Public Relations є окремими управлінськими функціями з різними, хоч і взаємодоповнюючими, цілями.

Маркетинг робить акцент на відносинах обміну із споживачами. В протилежність цьому Public Relations охоплює широкий спектр цілей і відносин з багатьма групами людей: службовцями, інвесторами, сусідами, групами особливих інтересів, державними органами і т.д. PR ніколи не розглядається у відриві від загальної маркетингової і фінансової стратегії. Мета PR – створювати розуміння через обізнаність, підтримувати позитивне враження і трансформувати негативні враження в позитивні.

Крім цього ефективність зусиль по зв’язках з громадськістю значною мірою залежить від того, наскільки добре вони узгоджені з іншими видами маркетингових комунікацій. Public Relations охоплюють практично всі напрями маркетингових комунікацій і можуть виконувати безліч функцій.

Існує 7 основних напрямів діяльності по зв’язках з громадськістю:

1. Відносини із ЗМІ, або пабліситі. Співробітники служби PR встановлюють особисті взаємини із засобами інформації, яки освітлюють ситуацію в якійсь галузі або компанії, і надають інформацію у вигляді сюжетних ідей, прес-релізів і інших адресованих публіці матеріалів.

2. Корпоративні відносини. Піднімають питання загальної репутації компанії, її іміджу в очах різних зацікавлених сторін і її реакції на проблеми, які можуть вплинути на успіхи компанії. Сюди ж відносяться і корпоративна реклама, і консультації по іміджу для керівників компанії.

3. Управління в кризових ситуаціях або кризис-менеджмент. Процес управління комунікаціями у разі кризи або катастроф, стихійних лих, невдач в менеджменті і ін.

4. Відносини з персоналом. Це внутрішні комунікації компанії з своїми співробітниками. У їх основі лежать програми мотивації співробітників до виконання своєї роботи найкращим чином.

5. Відносини у фінансовій сфері. Робота з фінансовим співтовариством, що включає взаємодію з державними фінансовими органами, а також відносини з інвесторами, фондовими брокерами і фінансовою пресою.

6. Відносини з владними структурами і місцевим населенням. Побудова взаємин з державою і урядом і тісна співпраця з федеральними, регіональними, окружними і місцевими органами влади. У цю сферу входить і лобіювання. Відносини з місцевим населенням припускають підтримку позитивних зв’язків з місцевим співтовариством. Це різні заходи на місцевому рівні, спонсорство, вирішення екологічних проблем.

7. Товарна пропаганда. Це спеціальні програми Public Relations, направлені на досягнення позитивної

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Патентные исследования

Под патентными исследованиями понимают исследование технического уровня и тенденций развития объектов техники, их патентоспособности

- Перспективы развития ресторанного бизнеса в городе Алматы Казахстан

Тема: Перспективы развития ресторанного бизнеса в городе АлматыСодержаниеВведение. 3Глава 1. Эволюция предприятий индустрии гостеприим

- Планирование и организация рекламной компании

СодержаниеВведение. 31. Планирование и организация рекламной компании. Определение ее эффективности 51.1. Разработка концепции рекламной

- Планирование маркетинга - основа планирования деятельности предприятия

1ГлаваСистема планирования маркетинга.1.1 Планирование в системе маркетинг1.2 Планирование целей и стратегии.2 Глава Стратегическое план

- Планирование маркетинга на примере компаний "Кларион Косметикс"

Глава 1. Бизнес-план, как инструмент для привлечения инвестиций1.1. Бизнес план инвестиционного проекта и источники его финансирования1.2.

- Планирование организации мини-пекарни "Ростов-Хлеб"

С развитием рыночных отношений в России становится все более очевидным, что нельзя достичь стабильного предпринимательского успеха, ос

- Повышение потребительской лояльности

ГЛАВА 1. ПОТРЕБИТЕЛЬСКАЯ ЛОЯЛЬНОСТЬ: ПОНЯТИЕ И МЕТОДЫ ОЦЕНКИ1.1 Определение понятия потребительская лояльность1.2 Методы оценки потребит

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.