Организация и этапы кредитного процесса в коммерческом банке

Кредитная деятельность - один из важнейших, образующих само понятие банка признаков. В современных условиях экономической ситуации в России, банковское кредитование является одним из основных источников прибыли коммерческих банков. Все это говорит об исключительной важности налаживания четких и эффективных механизмов кредитного процесса, как для самих банков, так и для экономики в целом. Между тем такие механизмы в большинстве отечественных банков пока отсутствуют. Создание указанных механизмов кредитного процесса, можно рассматривать как одну из важнейших задач, стоящих перед всей банковской системой России. Таким образом, тема курсовой работы, является актуальной и важной, так как не будет преувеличением утверждать, что уровень организации кредитного процесса - едва ли не лучший показатель всей работы банка и качества его менеджмента.

Цель курсовой работы заключается в проведении теоретических и аналитических исследований организации кредитного процесса и его влияния на деятельность коммерческого банка. Курсовая работа предусматривает решение следующих важнейших задач:

- исследование сущности и основных этапов организации кредитного процесса в коммерческом банке;

-изучение организации кредитного процесса в банке "Хоум Кредит";

-анализ и совершенствование недостатков в организации кредитного процесса банка "Хоум Кредит".

Объектом исследования являются экономические отношения, возникающие между коммерческим банком и другими субъектами хозяйственной деятельности по поводу предоставления в ссуду денежных средств. Предметом исследования являются кредитный процесс и банк "Хоум Кредит", организующий этот процесс.

Глава 1. Теоретические основы кредитной деятельности банка1.1 Характеристика и сущность кредита

В научной и учебной литературе, природа кредита подчас трактуется неоднозначно. Поэтому необходимо для начала выяснить основные моменты, связанные с данным понятием.

Кредит в переводе с латинского - слово kreditum означает дом, ссуда, доверие.

Кредит обслуживает движение капитала. Благодаря ему средства, временно высвобождаемые в ходе работы предприятий, исполнения государственного бюджета, а также сбережения граждан направляются в сферы деятельности с недостатком ресурсов. То есть кредит обеспечивает трансформацию денежного капитала в ссудный. (6, 125 с.)

Ссудный капитал - это денежный капитал, предоставленный в ссуду на условиях возвратности и платы за пользование.

При помощи кредита временно свободные денежные средства предприятий, населения и государства аккумулируются в банковской системе, вовлекаются в денежный оборот, превращаясь в ссудный капитал, который, в свою очередь, передается за плату во временное пользование субъектам, испытывающим их временный недостаток. Капитал физически, в виде средств производства не может переливаться из одних отраслей в другие. Этот процесс осуществляется в форме движения денежного капитала.

При кредите деньги выступают средством платежа. Следовательно, кредит - это особая форма движения денег.

В кредите находят выражение производственные отношения между хозяйствующими субъектами по поводу передачи стоимости во временное пользование на условиях возвратности. Слово "kreditum" переводится с лат. еще и как "верую", "доверяю".

Кредит - это форма экономических отношений, связанных с возвратным предоставлением ресурсов и погашением возникающих в связи с этим обязательств. В широком смысле слова кредит - это сделка, договор между юридическими и/или физическими лицами о займе или ссуде.

Таким образом, кредитные отношения состоят из трех элементов – кредитора, заемщика и ссуженной стоимости.

Кредитор - сторона кредитных отношений, предоставляющая ссуду.

Заемщик - сторона кредитных отношений, получающая кредит и обязанная возвратить полученную ссуду.

Кредитор и заемщик находятся по разные стороны кредитной сделки, но при этом имеют одинаковую цель - получение прибыли. (6, 126 с.)

Ссуженная стоимость - нереализованная часть стоимости, которая, вступая в кредитные отношения, обладает особой добавочной потребительной стоимостью. (5, 71 с.)

Структура кредита предполагает единство его элементов - это всегда движение ссуженной стоимости.

Таким образом, сущность кредита можно определить как передачу кредитором ссуженной стоимости заемщику для использования на началах возвратности и в интересах общественных потребностей.

1.2 Кредит как продукт деятельности банкаИзучая особенности и тонкости организации кредитного процесса в коммерческом банке, принципиальным моментом является определение кредита как банковского продукта (результата деятельности сотрудников банка).

Широко распространено мнение, суть которого в том, что банки, занимаясь кредитованием, торгуют денежными ресурсами. Это мнение недостаточно корректное и должно быть уточнено в отношении того, чем именно торгуют банки на рынке кредитования. (21, 475 с.)

Банк как коммерческая организация может и должен продавать результат, продукт собственной деятельности. Но что выступает в качестве такого продукта в сфере кредитования? Можно было бы считать, что банк предлагает к продаже деньги, частично свои, а в основном привлеченные (рассматривая само состоявшееся привлечение как результат непростой деятельности работников банков).

На самом деле это поверхностное представление, поскольку банк и привлекает, и выдает деньги в кредит только на время, что лишает весь процесс стандартного торгового содержания.

Отсюда первое уточнение: речь должна идти о продаже не денег, а права временного ими пользования. Такое право, торгуемое банком, можно считать результатом деятельности банка, предшествующей выдаче кредита.

Однако остается без ответа вопрос о том, имеется ли продукт собственно кредитной деятельности банка и если да, то каков он. Чтобы разобраться с данным вопросом, необходимо вспомнить, что вообще понимается под результатом или продуктом деятельности банка.

Банковский продукт - это некая более или менее оригинальная банковская технология, придуманная и используемая в данном банке, т.е. определенное умение его сотрудников, которым другие банки могут владеть, а могут и не владеть.

То есть банковские продукты всегда в чем-то отличны, уникальны, поскольку создаются разными людьми и рассчитаны, как правило, на неповторимые потребности, возможности и запросы самых разных клиентов.

Всё вышеперечисленное о производительном и творческом характере банковской деятельности больше всего, пожалуй, относится именно к кредитной деятельности.

Почти в каждом случае кредитования банки создают более или менее различающиеся технологии кредитования, устраивающие конкретных заемщиков. Именно эти технологии и есть тот главный товар, который банки продают как участники кредитного рынка.

Таким образом, кредит необходимо понимать и как определенную денежную сумму, выделяемую банком на известную цель, и как определенную технологию удовлетворения заявленной заемщиком финансовой потребности, но необходимо также различать указанную технологию и результаты ее применения. (23, 476 с.)

В качестве цены за пользование банковскими кредитами выступает ссудный процент, определяемый на взаимовыгодной основе между субъектами кредитных отношений и фиксируемый в кредитном договоре. (5, 79 с.)

Тогда можно утверждать, что кредит как продукт деятельности банка представляет собой:

-во-первых, сумму денег, предоставляемую банком заемщику и удовлетворяющую изложенным выше базовым признакам кредита, отражающим его специфическую экономическую и правовую природу;

-во-вторых, кредитный продукт более глубокого уровня, а именно конкретный способ, каким банк оказывает или готов оказать кредитную услугу нуждающемуся в ней клиенту, т.е. упорядоченный, внутренне согласованный и документально оформленный комплекс взаимосвязанных действий, составляющих целостный регламент взаимодействия подразделений банка (связанных с кредитным процессом), единую и завершенную технологию кредитного обслуживания клиента.

Все это говорит об исключительной важности налаживания четких и эффективных механизмов кредитного процесса. Однако перед тем как приступить к исследованию особенностей организации кредитного процесса, необходимо ознакомиться с основными видами банковских кредитов.

1.3 Классификация и виды кредитов

Банковские кредиты подразделяются наряд видов по различным критериям или признакам. В основу их классификации могут быть положены разные особенности, отражающие те или иные стороны кредитования.

По срокам пользования кредиты бывают до востребования и срочные (среди которых, в свою очередь, выделяют краткосрочные, среднесрочные и долгосрочные).

В зависимости от субъекта кредитования различают кредиты государственным и негосударственным предприятиям, гражданам, занимающимся индивидуальной трудовой деятельностью, другим банкам, прочим хозяйственным субъектам, включая органы власти, совместные предприятия, международные объединения и организации.

По назначению различают кредит потребительский, промышленный, торговый, сельскохозяйственный, инвестиционный, бюджетный. По сфере применения кредиты подразделяют на кредиты в область производства и в сферу обращения.

Потребительский кредит - это ссуды, предоставляемые населению. В России к потребительским ссудам относят любые виды ссуд, предоставляемых населению, в том числе ссуды на приобретение товаров длительного пользования, ипотечные ссуды, ссуды на неотложные нужды и др. (8, 196 с.)

По размерам различают кредиты крупные, средние и мелкие.

В зависимости от платности банковские кредиты подразделяются на ссуды с рыночной, повышенной и льготной процентной ставкой. Различают частные и совокупные объекты кредитования.

Банковские ссуды делятся в зависимости от валюты, применяемой при кредитовании (кредиты в рублях, долларах США, евро и т.д.).

Важный критерий классификации кредитов - их обеспеченность.

Обеспеченность в широком смысле - это наличие гарантий, дающих уверенность в том, что ссуда будет своевременно возвращена кредитору и за ее использование от заемщика будет получена установленная плата.

По видам и наличию обеспечения следует выделить еще некоторые виды кредитов.

Ломбардный кредит - под залог ценных бумаг. Заемщиком в виде обеспечения могут быть представлены различного рода ценные бумаги: акции, облигации, краткосрочные казначейские обязательства, векселя, депозитные сертификаты. К залогу принимаются как именные ценные бумаги, так и бумаги на предъявителя. При непогашении заемщиком задолженности по ссуде заложенные в обеспечение кредита ценные бумаги в установленном порядке (и в конкретно определенный срок) переходят в собственность банка

Вексельный кредит - ссуды под обеспечение векселями.

Банковские кредиты по порядку погашения можно разделить на две группы.

В первую группу следует включить кредиты, погашаемые единовременно, во вторую - кредиты с рассрочкой платежа.

Как правило, при краткосрочном кредитовании юридических лиц и населения, нуждающихся в наличных средствах для покрытия текущих потребностей, практикуется предоставление кредитов, погашаемых единовременно. Речь идет о погашении основного долга и процентов единой суммой на момент окончания срока кредита.

Кредитами с погашением в рассрочку считаются ссуды, погашение которых осуществляется двумя и более платежами (как правило, ежемесячно, ежеквартально или каждое полугодие). К этой группе относятся кредиты самых разнообразных видов, в том числе: фирменные (коммерческие), по открытому счету, вексельные, лизинг, факторинг, форфейтинг, ипотека и др.

В зависимости от вида процентных ставок банковские кредиты можно разделить на две группы: кредиты с фиксированной и плавающей процентной ставкой. Фиксированная процентная ставка устанавливается на весь период кредитования и не подлежит пересмотру. В этом случае заемщик принимает на себя обязательство оплатить проценты по неизменной согласованной ставке, за пользование кредитом вне зависимости от изменения конъюнктуры на рынках процентных ставок. Это выгодно как кредитору, так и заемщику, поскольку обе стороны имеют возможность точно рассчитать свои доходы и расходы, связанные с использованием предоставленного кредита. Фиксированные кредитные ставки, как правило, применяются при краткосрочном кредитовании. По размерам принято деление банковских ссуд на мелкие, средние и крупные. В банковской практике не существует единого подхода к классификации кредитов по данному признаку. (13, 281 с.)

В России крупным считается кредит одному заемщику, превышающий 5% величины капитала банка. Банковские кредиты подразделяются на активные и пассивные. В первом случае банк дает кредит, т.е. выступает кредитором, во втором берет кредит, т.е. является заемщиком. (21, 474 с.). Банк может входить в кредитные отношения (брать или давать кредиты) с другими банками (кредитными организациями), включая банк нейтральный, выполняя в зависимости от ситуации активную или пассивную функцию. В этом случае имеет место межбанковское кредитование. Что касается всех других предприятий, организаций, учреждений и физических лиц, то кредитные отношения банка с ними носят другой характер - здесь банк практически всегда является стороной, дающей кредит. В заключение следует отметить, что в банковской практике отсутствует единая классификация банковских кредитов. Эго связано с различиями в уровне развития банковских систем, сложившимися в них способами предоставления кредитов.

Глава 2. Основы организации кредитного процесса в коммерческом банке2.1 Понятие и сущность кредитного процесса в коммерческом банке

Изучение и рассмотрение такого понятия, как кредитный процесс, позволяет комплексно проанализировать все составляющие и этапы механизма банковского кредитования. Кредитный процесс - это процесс организации кредитной деятельности банка.

Банк, являясь коммерческим предприятием, размещает привлеченные ресурсы от своего имени и на свой страх и риск с целью получения дохода.

Активные операции банка разнородны как по экономическому содержанию, так и с точки зрения их доходности и качества. Часть активных операций банка представляет собой безальтернативное размещение его средств (в фонд обязательного резервирования, на корсчет в РКЦ и т.п.), которое позволяет банку стабильно работать, но не приносит доходов.

Другие виды размещения могут оказаться высокодоходными, но весьма рискованными. Поэтому каждый коммерческий банк заинтересован в повышении уровня организации кредитного процесса. Тщательно проработанный кредитный процесс позволяет свести к минимуму кредитный риск, благодаря значительному снижению вероятности предоставления кредита ненадежному заемщику.

Таким образом, высокий уровень организации кредитного процесса, едва ли не лучший показатель всей работы банка и качества его менеджмента.

Раскрывая содержание кредитного процесса на фундаментальном уровне, следует обратить внимание на определение - кредитная операция. Так как, именно оно соответствует тому, что обычно принято именовать предоставленными кредитами.

Что конкретно следует относить к кредитным операциям банков. На этот счет полного единства мнений еще не достигнуто.

Содержание банковского кредитования (кредитных операций) - это совокупность отношений между банком как кредитором и его заемщиком по поводу:

-предоставления заемщику определенной суммы денег для целевого (как правило) использования, их своевременного возврата,

-получения от заемщика платы за пользование предоставленными в его распоряжение средствами.

Банковский кредит может быть предоставлен заемщику (юридическому или физическому лицу) под разнообразные цели, самыми распространенными из которых являются.

-увеличение (пополнение) оборотного капитала хозяйствующей организации, что может означать, к примеру:

-финансирование сезонных потребностей организации;

-финансирование временно возросшего количества товарно-материальных ценностей"

-финансирование уплаты налогов;

-помощь в покрытии неординарных (крупных) издержек и т.д.

-финансирование производственных затрат, включая реализацию инвестиционных проектов (например, проекта расширения, реконструкции или модернизации предприятия), т.е. в целом - увеличение капитала. В таком случае говорят о средне- или долгосрочном производственном (инвестиционном) кредитовании;

-потребительские цели отдельного физического лица (приобретение или ремонт жилья, получение образования и т.д.), удовлетворяемые с помощью потребительского (личного) кредита.

Кредитные операции коммерческих банков являются одним из важнейших видов банковской деятельности. На финансовом рынке кредитование сохраняет позицию наиболее доходной статьи активов кредитных организаций, хотя и наиболее рискованной. (16, 30 с.)

Кредитная операция - сами практические действия (упорядоченная, внутренне согласованная совокупность действий, направленных на удовлетворение потребности клиента в кредите) кредитных работников банка в процессе кредитного обслуживания заемщиков, форма воплощения в действительность кредитного продукта.

Результат кредитного процесса нельзя сводить только к удовлетворению соответствующей потребности клиента, так как во взаимоотношениях банка с клиентом всегда предполагается реализация интересов обеих сторон операции (сделки). (21, 476 с.)

Исследуя сущность кредитного процесса, следует отметить что, целостность и достоверность кредитного процесса зависят от объективных кредитных решений, которые обеспечивают приемлемый уровень риска по отношению к предполагаемому доходу.

Обзор кредитного процесса должен включать анализ кредитных руководств и прочих письменных методик, применяемых различными отделами банка, а также анализ возможностей и реальной производительности всех отделов банка, задействованных в кредитном процессе. Он также должен охватывать процедуры по созданию, оценке, утверждению, выдаче, отслеживанию, инкассации и обработке различных кредитных инструментов, предоставляемых банком. (7, 129 с.) В частности, в обзор должно входить следующее:

-подробная методика кредитного анализа и процесс утверждения кредита с примерами форм кредитных заявок, внутренних форм с кратким изложением информации по кредиту, внутренних кредитных руководств и кредитных дел;

-критерии для утверждения кредитов, определения политики процентных ставок и кредитных лимитов на всех уровнях управления банком, а также критерии для принятия распоряжений по выдаче кредитов через сеть филиалов;

-залоговая политика для всех видов кредитов, действующие методы и практика в отношении переоценки залога, а также документация по залогам;

-администрирование и отслеживание процедур, включая ответственных лиц, критерии соответствия и средства контроля;

-методика обработки исключений.

Анализ должен включать интервью с менеджерами среднего звена всех отделов, которые исполняют кредитную функцию. Он также должен включать обзоры отдельных кредитных дел. Отношение оцененных кредитных заявок к общему объему одобренных за последние шесть или двенадцать месяцев (общая численность и общая сумма) является одним из показателей качества процесса оценки.

Данный анализ кадров, касается служащих, задействованных в процедурах по созданию, оценке, утверждению и отслеживанию кредитных рисков. Должно быть определено их количество, занимаемые должности, возраст, опыт и конкретные обязанности. Кадровая структура, навыки и профессионализм должны анализироваться с учетом директив руководства и процедур, в которых участвуют сотрудники. Должны быть рассмотрены все тренинги, проводящиеся для кредитных служащих банка, и оценена их эффективность. Качество и частота обучения персонала обычно являются хорошим показателем уровня их профессионализма в предоставлении кредитов.

Так как кредитная функция обычно рассредоточена по всей организации, банк должен иметь эффективные системы мониторинга за соблюдением установленных директив. Данное условие может быть наилучшим образом выполнено путем внутреннего анализа и создания системы отчетности, которая могла бы информировать правление и менеджеров высшего звена о том, каким образом выполняются директивы, и обеспечивать их достаточной информацией для оценки деятельности служащих низшего звена и состояния кредитного портфеля. Поскольку информация является основным элементом процесса кредитного управления, должны быть проанализированы ее доступность, качество и эффективность с точки зрения затрат.

Кроме того, следует уделять внимание информационным потокам между различными частями банка, и в частности тому, является ли фактически поступающая информация полной, своевременной и эффективной. Данный анализ тесно связан с анализом персонала, структуры контроля, организационной структуры и информационных технологий.

Таким образом, содержание кредитного процесса банка составляет деятельность, присущая процессу непосредственного осуществления кредитных операций, а также деятельность, направленная на обеспечение организации выполнения этих операций наиболее эффективным образом.

2.2 Основные этапы кредитного процессаОсновой возникновения и развития кредитных отношений между коммерческими банками и их клиентами в связи с движением кредита является кредитный процесс, обуславливающий круговорот ссудного капитала коммерческого банка в целом и жизненный цикл каждой отдельной банковской ссуды в частности.

Кредитный процесс представляет собой единство взаимосвязанных друг с другом стадий: планирование, предоставление, использование и возврат ссуды. Процесс кредитования можно разделить на несколько этапов. Каждый из них вносит свой вклад в качественные характеристики кредита и определяет степень его надежности и прибыльности.

Кредитование условно можно разделить на несколько этапов, на каждом из которых уточняются характеристики ссуды, способы ее выдачи и погашения:

• рассмотрение кредитной заявки и собеседование с клиентом;

• оценка кредитоспособности заявителя;

• изучение обеспечения кредита;

• заключение кредитного договора;

• предоставление кредита;

• обслуживание (сопровождение) кредита;

• погашение кредита.

Необходимо отметить, что на каждом этапе в управлении кредитным процессом принимает участие не только коммерческий банк, но и государство в лице Центрального Банка, а также налоговые и судебные органы государственного управления. Так, Центральный Банк формулирует обязательные для всех коммерческих банков правила и ключевые параметры их кредитной деятельности, вмешиваясь в особых случаях в кредитные процессы (устанавливая, например, "кредитные потолки").

Далее в курсовой работе будет подробно рассмотрен каждый из вышеперечисленных этапов кредитного процесса.

Организационным началом формирования отношений между банком и заемщиком является обращение заемщика в коммерческий банк с ходатайством о предоставлении кредита. (20, 157 с.) В нём указываются:

• цель получения кредита;

• сумма и срок использования;

• краткая характеристика кредитуемого мероприятия;

• расчет экономического эффекта от его осуществления.

Так называемая предварительная информация о потенциальном заемщике, которая частично отражена в кредитной заявке, а в основном пополняется и аргументируется клиентом в ходе собеседования (интервью), призвана выяснить первичные данные о клиенте и его мотивах обращения в банк за кредитной поддержкой.

Главным для обеих сторон (кредитора и заёмщика) на начальном этапе является вопрос о целесообразности либо нецелесообразности удовлетворить заявку потенциального заемщика. (22, 159 с.)

Методом интервью оцениваются причины, побудившие клиента оформить заявку, цели кредитования, планируемые источники погашения кредита, сфера деятельности и другие вопросы, позволяющие сформировать предварительное мнение о заявителе.

Только при личной встрече с клиентом сотрудник кредитного отдела может ознакомить его с порядком предоставления кредитов в данном банке и со списком необходимых для продолжения кредитного процесса документов. Заявление клиента регистрируется в кредитном подразделении банка. Начальник кредитного подразделения получает заявление и расписывается в книге регистрации, после чего определяется менеджер, ответственный за обслуживание клиента.

При обработке заявки на кредит менеджером по кредитам устанавливается ее соответствие либо несоответствие первичным критериям, т.е. общим правилам кредитования и внутренним положениям банка по вопросам кредитной политики.

В случае несоответствия кредитной заявки первичным критериям банка менеджер по кредитам готовит заключение о невозможности предоставления кредита, согласовывает его с начальником кредитного подразделения и направляет заявителю письменное уведомление об отказе в кредите. Если же предоставление кредита признано целесообразным для банка, приступают ко второму этапу кредитного процесса.

Процесс кредитования связан с действием различных факторов риска, способных повлечь за собой непогашение ссуды заемщиком в обусловленный договором срок. Поэтому до составления условий кредитования и заключения кредитного договора банк осуществляет анализ кредитоспособности заемщика. (20, 158 с.)

Данный этап начинается с изучения учредительных документов потенциального заемщика. Определяется его юридический статус, совместно со службой безопасности оцениваются деловая репутация кредитная история.

На этом этапе кредитования банку предстоит выяснить:

• серьезность, надежность и кредитоспособность заемщика, его репутацию как возможного партнера по бизнесу. Особенно это касается новых клиентов.

• обоснованность кредитной заявки и степень обеспеченности возврата кредита. Банк может в случае необходимости выработать свои требования к кредитному предложению и ознакомить с ними заемщика.

• соответствие кредитного предложения кредитной политике банка и структуре формирования его ссудного портфеля (т.е. приведет ли предоставление нового кредита к дальнейшей диверсификации кредитного портфеля и снижению кредитного риска или к обратным результатам).

При необходимости к работе привлекаются сотрудники других служб банка. Если по итогам переговоров кредитный инспектор считает целесообразным продолжить работу с заявкой, он передает соответствующую часть комплекта полученных документов вместе с сопроводительной запиской в юридическое управление, отдел обеспечения кредитных операций, службу экономической защиты, с целью проведения комплексного анализа заявки.

Для банка-кредитора финансовая состоятельность заемщика важна постольку, поскольку он рассчитывает вовремя получить обратно выданную в качестве кредита сумму и проценты на нее. Такая состоятельность заемщика выражается в его платежеспособности и кредитоспособности. (22, 164 с.)

Платежеспособность - это способность (наличие возможности) и готовность (наличие желания) юридического или физического лица своевременно и в полном объеме погашать свои денежные обязательства.

В отличие от нее кредитоспособность — это способность и готовность лада своевременно и в полном объеме погасить свои кредитные долги (основную сумму долга и проценты). Кредитоспособность - понятие более узкое, чем платежеспособность. Чтобы решиться выдать кредит данному заемщику, банку достаточно убедиться в его кредитоспособности, не обязательно рассматривая вопрос в более широком плане.

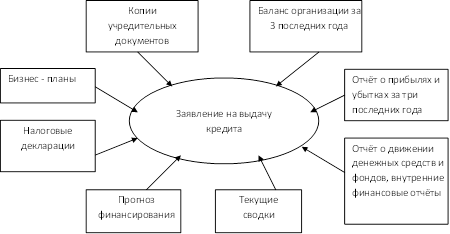

Вместе с ходатайством заемщик предоставляет в банк копии следующих сопроводительных документов, представленных на рисунке 2.1.

Копии учредительных документов компании - потенциального заемщика должны быть нотариально заверены.

Финансовый отчет включает в себя 6аланс компании и счет прибылей и убытков за последние три года.

Отчет о движении кассовых поступлений основан на сопоставлении балансов компании за два отчетных периода и позволяет определить изменения различных статей и движения фонда.

Рис. 2.1. Пакет сопроводительных документов

Отчет дает полную картину того, как использовался дефицит ресурсов, сколько времени потребовалось на высвобождение фондов и образование дефицита кассовых поступлений и тд.

Внутренние финансовые отчеты более детально характеризуют финансовое положение компании, трансформацию ее потребностей в ресурсах в течение года, поквартально или помесячно.

Данные внутреннего оперативного учета представляют собой сводки, касающиеся текущих операций и продаж, величины запасов и т.д.

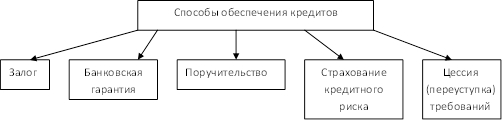

Прогноз финансирования должен содержать оценки будущих продаж, расходов, издержек производства, дебиторской задолженности, оборачиваемости запасов, потребности в денежной наличности, капиталовложениях и т.д. Необходимы также налоговые декларации, в которых содержатся сведения, характеризующие заемщика как налогоплательщика, бизнес-планы с информацией о целях проекта и методах его осуществления. Кредитный инспектор изучает кредитную заявку и сопроводительные документы. После этого он вновь беседует с будущим заемщиком. Подобные встречи позволяют кредитному инспектору выяснить не только важные детали предстоящей сделки, но и составить психологический портрет возможного заемщика, реалистичность оценок положения и перспектив развития предприятия, которые высказывают его топ-менеджеры. В случае несоответствия кредитной заявки первичным критериям банка менеджер по кредитам готовит заключение о невозможности предоставления кредита, согласовывает его с начальником кредитного подразделения и направляет заявителю письменное уведомление об отказе в кредите. Если же предоставление кредита признано целесообразным для банка, приступают к третьему этапу кредитного процесса. Обеспечением банковского кредита могут служить залог, банковская гарантия, поручительство, страхование кредитного риска, переуступка требования (цессия). Способы обеспечения банковского кредита изображены на рис. 2.2.

Рис. 2.2. Способы обеспечения банковского кредита

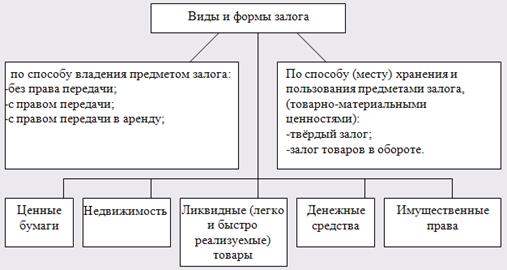

Понятие залог - очень широкое понятие. Залог различается по способу владения, месту хранения и по видам предметов и прав, которые могут быть переданы в залог. (8, 211 с.)

Виды залогового обеспечения, принимаемым кредитным подразделением изображены на рисунке 2.3.

Рисунок 2.3. Виды и формы залога

В качестве гаранта по кредитной сделке также может выступить правительство, если речь идет о кредитовании проекта государственного значения, предприятия и организации (например, страховые компании, банковские учреждения и др.).

Менеджер по кредитам проверяет наличие гаранта в списке организаций-гарантов, утвержденном кредитным комитетом. При отсутствии гаранта в списке менеджер по кредитам готовит заключение о кредитном рейтинге организации-гаранта и обращается в кредитный комитет с вопросом о приемлемости такой гарантии.

При положительном решении кредитного комитета гарантия ставится на учет в банке. В случае недостаточности суммы гарантии или ее неприемлемости вообще кредитный работник сообщает об этом потенциальному заемщику и требует дополнительного обеспечения.

Поручительства частных лиц как форма исполнения обязательств по кредиту чаще всего используются при кредитовании населения. В практике кредитования одновременно могут применяться различные формы исполнения обязательств по кредиту (например, залог имущества может быть усилен поручительствам частных лиц или гарантия может сопровождаться предоставление залога).

Оценка залога производится экспертом соответствующего кредитного подразделения банка, чаще всего службы по оценке залога. После заключения эксперта о приемлемости залога или других форм исполнения обязательств по кредиту менеджер по кредитам приступает к этапу структурирования кредит и подготовки кредитного договора.

Кредитный договор - письменное соглашение между коммерческим банком и ссудозаемщиком, согласно которому банк обязуется предоставить заемщику кредит в оговоренной сумме на условиях срочности, возвратности и платности, а заемщик обязуется использовать полученную ссуду по назначению и возвратить в установленный срок с уплатой оговоренных процентов. (20, 161 с.)

Обычно кредитный договор содержит следующие основные разделы:

- Преамбула, в которой содержатся наименования договаривающихся сторон.

- Цель, объем, сроки использования кредита и дата его погашения.

- Ссудный процент за пользование кредитом.

- Отчет и гарантии.

- Порядок предоставления обеспечения кредита в течение срока кредитования.

- Обязывающие, запрещающие, ограничивающие условия кредитного договора.

- Условия невыполнения кредитного договора.

Проекты кредитного договора, договора залога и других сопроводительных документов передаются для согласования в юридическую службу юристу кредитного подразделения. Работа юриста проводится с целью подтверждения соответствия, представленных документов действующему законодательству, правоспособности заемщика, правомочности сотрудников кредитных подразделений, подписавших документы по кредитной сделке.

Специалист юридической службы визирует документы или возвращает их на доработку менеджеру по кредитам. Затем менеджер по кредитам подписывает кредитный договор у начальника кредитного подразделения, либо представляет подготовленные документы на рассмотрение кредитного комитета. Последний принимает окончательное решение, санкционируя выдачу кредита, отправляя документы на доработку или отказывая в предоставлении кредита. Если принято положительное решение, менеджер по кредитам приступает к следующему этапу кредитного процесса.

Банк выдает кредиты следующими способами:

1)разовым зачислением средств на банковские счета либо выдачей наличных денег заемщику - физическому лицу;

2)открытием кредитной линии;

3)кредитованием счета клиента и оплаты расчетных документов с этого счета клиента (если в договоре банковского счета предусмотрено проведение такой операции).

4)участием банка в предоставлении средств клиенту на синдицированной (консорциальной) основе;

5)другими способами, не противоречащими законодательству и нормативным актам Банка России.

Кредит выдается на основании распоряжения, надлежащим образом составленного специалистами кредитного подразделения банка и подписанного уполномоченным должностным лицом банка. Банк-кредитор обязан создавать резервы на возможные потери от кредитной деятельности в порядке, установленном Банком России. (22, 153 с.)

Предоставление кредита сопровождается открытием ссудного счета, от правильного установления вида которого во многом зависит успех кредитной сделки. При этом обычно используют следующие виды ссудных счетов: отдельный (простой), специальный, контокоррентный.

При предоставлении кредитов в оборотные (текущие) активы, как правило, используются отдельные ссудные счета. В банке по месту получения кредита заемщику открывается один или несколько ссудных счетов в зависимости от количества объектов кредитования.

В данном случае заемщик может обслуживаться в одном банке, а получать кредит в другом. При этом банк, дающий кредит, уведомляет банк, в котором открыт текущий счет кредитополучателя, о размере и сроках погашения кредита.

Возможен также вариант открытия специального ссудного счета, который н

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Рынок акций в Российской Федерации. Современные тенденции и проблемы развития

Глава 1. Исследование особенностей рынка акций в Российской Федерации1.1 Характеристика и сущность акций1.2 Этапы исторического развити

- Особенности ипотечного жилищного кредитования

Актуальность темы исследования. Задача обеспечения населения жильем актуальна во все времена. Приобретение собственного жилья - перво

- Становление страхования как института гражданского права

- Ипотечное банковское кредитование

- Інвестиційна діяльність комерційного банку та її вплив на його фінансовий стан

Міністерство освіти і науки УкраїниДніпропетровський національний університет імені Олеся ГончараЦЗВФНКафедра банківської справиДИ

- Функционирование предприятия в сфере услуг ипотечного кредитования

1. Теоретические основы функционирования предприятий в сфере услуг ипотечного кредитования1.1 Понятие ипотеки, ее сущность и основные в

- Экологическое страхование

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.