Инфляция и её влияние на макроэкономические процессы в России

Глава 1. Анализ сущности инфляции в макроэкономике

1.1 Макроэкономические процессы: сущность, методы исследования и основные проблемы

1.2 Инфляция: понятие, значение, виды, показатели

Глава 2. Роль и влияние инфляции на экономику

2.1 Анализ динамики инфляционных процессов в России

2.2 Характеристики монетарных условий

2.3 Влияние инфляции на макроэкономические процессы

Глава 3. Перспективы развития инфляции в России и методы ее регулирования

3.1 Антиинфляционная политика: основные методы и инструменты

3.2 Перспективы инфляции в России

Заключение

Список литературы

Приложение

Глава 1. Анализ сущности инфляции в макроэкономике

1.1 Макроэкономические процессы: сущность, методы исследования и основные проблемы

Макроэкономическими процессами называются такие экономические процессы, которые связывают макроэкономические параметры.

Макроэкономическими параметрами называются параметры, справедливые для экономики всей страны (или ее региона) в целом - например уровень инфляции или обменный курс национальной валюты. Макроэкономические параметры не влияют непосредственно на объекты рынка, их влияние осуществляется через микроэкономические параметры, такие как цены.

Все макроэкономические процессы подчиняются одному простому правилу - предложение снижает цену, спрос ее повышает. Этот закон выполняется в любой экономике, не подвергающейся прямому административному регулированию.

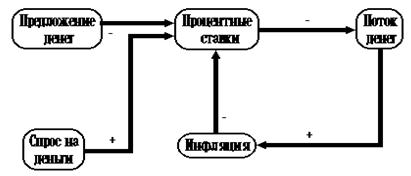

Рисунок 1 «Взаимодействие макроэкономических параметров финансового сектора экономики»

Рост предложения свободных денег обеспечивает снижение процентной ставки, тогда как рост спроса на деньги ведет к повышению реальной процентной ставки. Изменение процента в зависимости от соотношения спроса и предложения денег, а также тактика кредитующих организаций, определяют изменение потока денег в производственный, торговый и сервисный секторы. Если реальная процентная ставка растет, поток денег уменьшается, если процент падает - растет. При отсутствии инструментов, регулирующих структуру денежного потока и эффективность его использования, растущий поток денег снижает реальный процент, что облегчает условия займа и приводит к росту потока денег (рис. 1). Эти процессы обеспечивают функционирование экономики на близкую перспективу.

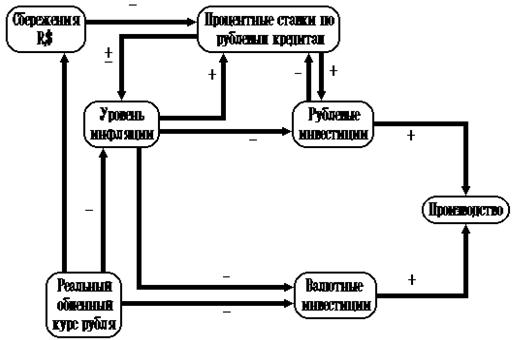

Рисунок 2 «Схема влияния макроэкономических параметров на инвестиционную активность»

Высокие реальные процентные ставки способствуют сначала росту инфляции (через увеличение издержек), а затем - ее снижению через механизм сокращения спроса на деньги в основном благодаря спаду производства. Снижающаяся инфляция в свою очередь способствует падению процентных ставок. Низкие процентные ставки способствуют увеличению инвестиций. С ростом инвестиций платежеспособный спрос на деньги будет увеличиваться и оказывать повышательное давление на процентные ставки (рис.2).

Понижательное давление на процентные ставки оказывают также и сбережения, в том числе и валютные. Влияние обменного курса рубля неоднозначно. Если реальный (с поправкой на инфляцию) курс рубля растет, становится невыгодным валютное кредитование, и валюта будет вывозиться за границу. Кроме того растущий реальный курс рубля оказывает понижательное давление на инфляцию. Эти процессы управляют экономикой на среднесрочной перспективе.

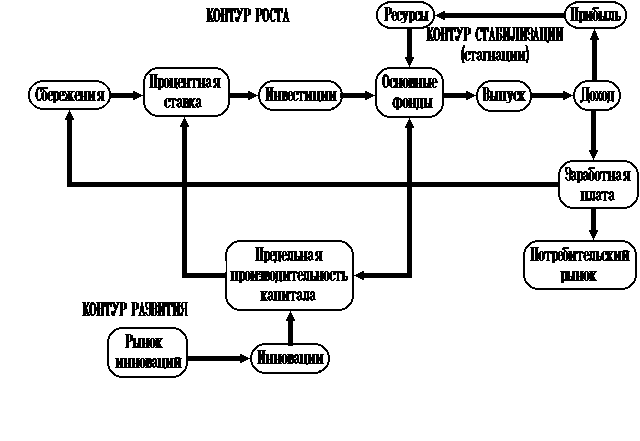

Рисунок 3 «Инновационная модель развития экономики»

На рис. 3 представлена схема т.н. инновационного развития экономики. В момент перехода от депрессии к оживлению на рынке появляется большое число разнообразных нововведений: товаров, услуг, технологий, ресурсов или иных рынков сбыта. Их появление можно объяснить по крайней мере двумя причинами: первая - предпринимательская активность направлена на поиск новых ориентиров развития, так как прежние цели уже достигнуты; вторая - старые производства, ранее подавлявшие конкурентов, не могут этого делать, так как сами находятся в тяжелом положении. Возможна и третья причина - она состоит в низком, по отношению к общей прибыльности производства в период депрессий, риске нововведений.

Та часть инноваций, которая усваивается успешно, становится рыночным ориентиром для массы предпринимателей и вызывает настоящую волну подъема - сначала в отраслях, сопряженных с инновационными, а затем и во всей экономике. Кроме прямого влияния на сопряженные отрасли со стороны спроса на производственные ресурсы инновации могут способствовать их подъему благодаря проникновению новых технических решений в эти отрасли. Таким образом, инновации, определяя направление развития, увеличивают емкость рынка сначала для факторов производства (инвестиционных товаров, труда и капитала), а затем и для всего выпуска.

Для того чтобы выявить суть макроэкономических процессов и явлений, а также эффективно управлять экономикой в условиях рынка, существует набор методов и инструментов, с помощью которых осуществляются макроэкономические исследования. К таким методам и инструментам можно отнести: абстрагирование, использование моделей для исследования и объяснения экономических процессов и явлений; сочетание методов дедукции и индукции; сочетание нормативного и позитивного анализа; использование принципа «при прочих равных условиях», предположение о рациональности поведения экономических агентов и др.

Особенность исследований макроэкономических процессов состоит в том, что их важнейшим принципом выступает агрегирование. Изучение экономических зависимостей и закономерностей на уровне экономики в целом возможно лишь, если рассматривать совокупности или агрегаты. Агрегирование представляет собой объединение отдельных элементов в одно целое, в агрегат, в совокупность. Агрегирование всегда основывается на абстрагировании, т.е. отвлечении от несущественных моментов и выделении наиболее значимых, существенных, типичных черт, закономерностей экономических процессов и явлений. Агрегирование позволяет выделить: макроэкономических агентов, макроэкономические рынки, макроэкономические взаимосвязи, макроэкономические показатели.

Агрегирование, основанное на выявлении наиболее типичных черт поведения экономических агентов, обеспечивает возможность выделить четыре макроэкономических агента:

· Домохозяйства;

· Фирмы;

· Государство;

· иностранный сектор.

Домохозяйства (households) – это самостоятельный, рационально действующий макроэкономический агент, целью экономической деятельности которого выступает максимизация полезности, являющийся в экономике: а) собственником экономических ресурсов (труда, земли, капитала и предпринимательских способностей). Продавая экономические ресурсы, домохозяйства получают доходы, большую часть которых они тратят на потребление (потребительские расходы) и поэтому выступают б) основным покупателем товаров и услуг. Оставшуюся часть дохода домохозяйства сберегают и поэтому являются в) основным сберегателем или кредитором, т.е. обеспечивают предложение кредитных средств в экономике.

Фирмы (business firms) - это самостоятельный, рационально действующий макроэкономический агент, целью экономической деятельности которого выступает максимизация прибыли. Фирмы выступают: а) покупателем экономических ресурсов, с помощью которых обеспечивается процесс производства, и поэтому фирмы являются б) основным производителем товаров и услуг в экономике. Полученную выручку от продажи произведенных товаров и услуг, фирмы выплачивают домохозяйствам в виде факторных доходов. Для расширения процесса производства, обеспечения прироста запаса капитала и возмещения износа капитала фирмам необходимы инвестиционные товары (в первую очередь, оборудование), поэтому фирмы являются в) инвесторами, т.е. покупателями инвестиционных товаров и услуг. А поскольку, как правило, для финансирования своих инвестиционных расходов фирмы используют заемные средства, то они выступают г) основным заемщиком в экономике, т.е. предъявляют спрос на кредитные средства. Домохозяйства и фирмы образуют частный сектор экономики.

Государство (government) –это совокупность государственных учреждений и организаций, которые обладают политическим и юридическим правом воздействовать на ход экономических процессов, регулировать экономику. Государство - это самостоятельный, рационально действующий макроэкономический агент, основная задача которого – ликвидация провалов рынка (market failures) и максимизация общественного благосостояния – и выступающий поэтому: а) производителем общественных благ; б) покупателем товаров и услуг для обеспечения функционирования государственного сектора и выполнения своих многочисленных функций; в) перераспределителем национального дохода (через систему налогов и трансфертов); г) в зависимости от состояния государственного бюджета - кредитором или заемщиком на финансовом рынке. Кроме того, государство выступает д) регулятором и организатором функционирование рыночной экономики.

Оно создает и обеспечивает институциональные основы функционирования экономики (законодательная база, система безопасности, система страхования, налоговая система и др.), т.е. разрабатывает «правила игры»; обеспечивает и контролирует предложение денег в стране, поскольку обладает монопольным правом эмиссии денег; проводит макроэкономическую политику, которая делится на:

· структурную, обеспечивающую экономический рост;

· конъюнктурную (стабилизационную), направленную на сглаживание циклических колебаний экономики и обеспечение полной занятости ресурсов, стабильного уровня цен и внешнеэкономического равновесия).

Основными видами стабилизационной политики являются: а) фискальная (или бюджетно-налоговая) политика; б) монетарная (или денежно-кредитная) политика; в) внешнеэкономическая политика; г) политика доходов. Частный и государственный сектора образуют закрытую экономику.

Иностранный сектор (foreign sector) – объединяет все остальные страны мира и является самостоятельным рационально действующим макроэкономическим агентом, осуществляющим взаимодействие с данной страной посредством: а) международной торговли (экспорт и импорт товаров и услуг), б) перемещения капиталов (экспорт и импорт капитала, т.е. финансовых активов). Добавление в исследование иностранного сектора позволяет получить открытую экономику.

Агрегирование рынков производится с целью выявления закономерностей функционирования каждого из них, а именно: исследования особенностей формирования спроса и предложения и условий их равновесия на каждом из рынков; определения равновесной цены и равновесного объема на основе соотношения спроса и предложения; анализа последствий изменения равновесия на каждом из рынков.

Агрегирование рынков дает возможность выделить четыре макроэкономических рынка:

· рынок товаров и услуг (реальный рынок),

· финансовый рынок (рынок финансовых активов),

· рынок экономических ресурсов,

· валютный рынок.

Для получения агрегированного рынка товаров и услуг (goods market) необходимо абстрагироваться (отвлечься) от всего разнообразия производимых экономикой товаров и выделить наиболее важные закономерности функционирования этого рынка, т.е. закономерности формирования спроса и предложения товаров и услуг. Соотношение спроса и предложения позволяет получить величину равновесного уровня цен (price level) на товары и услуги и равновесного объема их производства (output). Рынок товаров и услуг называют также реальным рынком (real market), поскольку там продаются и покупаются реальные активы (реальные ценности – real assets).

Финансовый рынок (рынок заемных средств) (financial assets market) – это рынок, где продаются и покупаются финансовые активы (деньги, акции и облигации). Этот рынок делится на два сегмента: а) денежный рынок (money market) или рынок денежных финансовых активов; б) рынок ценных бумаг (bonds market) или рынок неденежных финансовых активов. На денежном рынке не происходят процессы купли и продажи (покупать деньги за деньги бессмысленно), однако исследование закономерностей функционирования денежного рынка, формирования спроса на деньги и предложения денег очень важно для макроэкономического анализа. Изучение денежного рынка, условий его равновесия позволяет получит равновесную ставку процента (interest rate), выступающую «ценой денег» (ценой кредита), и равновесную величину денежной массы (money stock), а также рассмотреть последствия изменения равновесия на денежном рынке и его влияния на рынок товаров и услуг. Основными посредниками на денежном рынке являются банки, которые принимают денежные вклады и выдают кредиты.

На рынке ценных бумаг продаются и покупаются акции и облигации. Покупателями ценных бумаг, в первую очередь, являются домохозяйства, которые тратят свои сбережения с целью получения дохода (дивиденда по акциям и процента по облигациям). Продавцами (эмитентами) акций выступают фирмы, а облигаций – фирмы и государство. Фирмы выпускают акции и облигации с целью получения средств для финансирования своих инвестиционных расходов и расширения объема производства, а государство выпускает облигации для финансирования дефицита государственного бюджета.

Рынок ресурсов (resource market) в макроэкономических моделях представлен рынком труда (labour market), поскольку закономерности его функционирования (формирование спроса на труд и предложения труда) позволяют объяснить макроэкономические процессы, особенно в краткосрочном периоде. При изучении рынка труда мы должны отвлечься (абстрагироваться) от всех различных видов труда, различий в уровнях квалификации и профессиональной подготовки. В долгосрочных макроэкономических моделях исследуется также рынок капитала. Равновесие рынка труда позволяет определить равновесное количество труда (labour force) в экономике и равновесную «цену труда» – ставку заработной платы (wage rate). Анализ неравновесия на рынке труда позволяет выявить причины и формы безработицы.

Рынок валюты (foreign exchange market) – это рынок, на котором обмениваются друг на друга национальные денежные единицы (валюты) разных стран (доллары на иены, марки на франки и т.п.). В результате обмена одной национальной валюты на другую формируется обменный (валютный) курс (exchange rate).

Для изучения макроэкономических процессов во всем их многообразии и взаимозависимости используется моделирование макроэкономических процессов, то есть построение макроэкономических моделей. При этом приходится отвлекаться, абстрагироваться, от многих несущественных экономических явлений и процессов. В модели отражается определённая зависимость между макроэкономическими переменными, другими словами формулируется макроэкономическая закономерность.

Макроэкономическая модель в упрощённой форме представляет важнейшие особенности и наиболее существенные черты исследуемых макроэкономических процессов, формулирует важнейшие зависимости между ними.

Необходимо заметить, что макроэкономическая модель может быть представлена не только в математической форме. Модели формулируются разными способами: математическое описание с помощью уравнений, неравенств, графическое изображение, описание с помощью таблицы, словесная формулировка. В дальнейшем нам представится возможность продемонстрировать это при анализе макроэкономических закономерностей развития рыночной экономики.

Примером макроэкономической зависимости может служить важнейшая зависимость между изменением масштабов национального производства (уровнем ВВП), нормой безработицы и инфляцией, действующая в развитой рыночной экономике. В условиях экономического спада, когда ВВП сокращается, норма безработицы увеличивается, темпы инфляции снижаются. Другим примером макроэкономической зависимости может служить зависимость между денежной массой в обращении и уровнем цен. При прочих равных условиях увеличение денежной массы ведёт к росту цен, увеличению темпов инфляции.

К основным макроэкономическим проблемам относят:

· проблему масштабов национального производства и темпов экономического роста;

· проблему накопления и масштабов инвестиций;

· проблему занятости и безработицы;

· проблему недогрузки производственных мощностей;

· проблему инфляции;

· проблему дефицита государственного бюджета;

· проблему стабильности курса национальной валюты;

· проблему дефицита внешней торговли;

· проблему дефицита платёжного баланса

· проблему макроэкономической нестабильности (проблема экономического цикла).

Обобщающей макроэкономической проблемой является проблема макроэкономической нестабильности, главным выражением которой является экономический цикл. Дело в том, что в рыночной экономике периодически наблюдаются экономические кризисы, характеризующиеся спадом производства и ростом безработицы. Экономический спад сменяется подъёмом экономики, ростом производства и сокращением безработицы. Макроэкономическая нестабильность связана с большими потерями в производстве ВВП, с недоиспользованием ресурсов общества. Колебания деловой активности создают атмосферу неуверенности и неопределённости, в целом ведут к снижению эффективности рыночной экономики.

О состоянии экономики в целом, об её макроэкономических проблемах и перспективах можно судить по различным показателям, большинство из которых публикуются органами государственной статистики. Например, об уровне инфляции свидетельствуют такие показатели как индекс потребительских цен и индекс цен производителей, о состоянии внешней торговли - масштабы экспорта и масштабы импорта товаров и услуг и т.д. Важнейшими макроэкономическими показателями являются:

· объём и темпы роста валового внутреннего продукта (ВВП);

· объём потребления;

· масштабы накопления;

· валовые инвестиции;

· государственные расходы и доходы;

· размеры экспорта и импорта;

· число занятых и норма безработицы;

· индексы цен;

· денежная масса (денежные агрегаты);

· ставка процента (ставка рефинансирования);

· курс национальной валюты;

· сальдо платёжного баланса.

1.2 Инфляция: понятие, значение, виды, показатели

Инфляция (лат. Inflatio — вздутие) — процесс уменьшения стоимости денег, в результате которого на одинаковую сумму денег через некоторое время можно купить меньший объём товаров и услуг. Термин Inflatio в переводе с латинского означает «вздутие», т.е. суть инфляции изначально сводилась к чрезмерному увеличению находящейся в обращении массы бумажных денег по сравнению с реальным предложением товаров. Впервые этот термин стал употребляться в Северной Америке в период гражданской войны 1861–1865 гг. и обозначал процесс разбухания бумажноденежного обращения. В XIX в. этот термин употребляется также в Англии и Франции. Широкое распространение в экономической литературе понятие инфляция получило в XX в. после первой мировой войны, а в советской экономической литературе – с середины 20-х годов. На практике это выражается в увеличении цен.

Существует несколько различных теорий относительно инфляции как одной из наиболее серьезных проблем, препятствующих полноценному экономическому развитию. Так, в традиционной марксистской школе инфляция понималась как нарушение в процессе общественного производства в докапиталистических формациях и в условиях капитализма, проявляющаяся в переполнении сферы обращения денежными знаками сверх реальных потребностей хозяйства и их обесценении. Инфляция, по марксистской школе, органически связана с особенностями воспроизводительного цикла, государственно-монополистическим регулированием хозяйственных процессов, милитаризацией экономики, безработицей и т.д. бюджета.

Если следовать марксистской трактовке, то в соответствии с формулой количества бумажных денег, необходимых в обращении, инфляция выступает прежде всего как избыток платежных средств, превышение их количества в обращении над суммой товарных цен.

![]() где (1)

где (1)

где КД - количество денег, необходимое в обращении;

СЦ - сумма цен проданных товаров;

К - товары, проданные в кредит;

П - платежи, по которым наступил срок;

ВП - взаимопогашающиеся платежи;

О - скорость обращения денег.

В идеальных абстрактных условиях данная формула может правильно определить количество денег, необходимых для обращения. Но эта характеристика инфляции недостаточна и не выявляет причины инфляции.

Монетаристы важнейшей и практически единственной причиной инфляционного процесса считают более быстрый рост национальной денежной массы по сравнению с ростом продукта. Следуя их теории, в долговременной перспективе деньги полностью нейтральны и эффект денежных импульсов (ускорения или замедления темпов роста денег) отражается лишь на динамике общего уровня цен, не оказывая ощутимого воздействия на объем производства, инвестиций, занятости рабочей силы и т.д. Однако в течение более кратких периодов (один экономический цикл) изменение денежной массы могут оказать некоторое влияние на состояние производства и занятости, но эффект будет недолгим: через определенное время темп роста реальных показателей производства вернется к исходному уровню.

Тем самым отвергается кейсианская идея о возможности постоянно поддерживать темпы экономического роста, жертвуя определенным повышением темпов инфляции. Важная роль в монетаристской модели принадлежит и инфляционным ожиданиям, которые формируются с учетом ошибок в прошлых предсказаниях цен.

Следует отметить также и изменения трактовок сущности инфляции и связанных с ней процессов в результате накопления экономического опыта, возможность альтернативных подходов при изучении этой проблемы. Например, кейнсианская позиция концентрирующаяся вокруг проблемы совокупных расходов, как главного фактора определяющего национальное производство и занятость, берет за основу кривую Филлипса (жесткая зависимость между инфляцией и безработицей).

Наиболее ярко инфляция проявляется в росте цен на товары и услуги. Речь идет об общем повышении уровня цен. Если время от времени повышаются цены на некоторые товары - это еще не инфляция, возможно, имеет место удорожание в результате улучшения качества товара. Только повышение общего уровня цен означает, что идет давление денежной массы на товарную: деньги обесцениваются - доходы населения снижаются.

Несоответствие платежеспособного спроса и товарной массы проявляется в том, что спрос на товары и услуги превышает размеры товарооборота, что создает условия для того, чтобы производители товаров и поставщики поднимали цены независимо от уровня издержек - затрат на создание и реализацию этих товаров. Однако существуют и другие признаки проявления инфляции:

· падение покупательной способности денежной единицы;

· изменение валютных курсов;

· изменение условий предоставления кредитов в сторону удорожания и сокращения сроков;

· рост стоимости потребительской корзины на товары первой необходимости - пищевые продукты, одежду, обувь, жилье.

Есть множество причин инфляции, однако, в каждой стране складываются свои социально-экономические условия ее возникновения. Выделяют внешние и внутренние причины инфляции. К внешним причинам относятся:

· Интернационализация хозяйственных связей: наличие инфляции в других странах влияет на динамику внутренних товарных цен через цены импортируемых товаров. Центральный банк страны для создания собственных валютных резервов скупает иностранную валюту у коммерческих банков, выпуская для этих целей дополнительную национальную валюту, что увеличивает количество денег в обращении.

· Мировые экономические кризисы. Так, мировой структурный кризис 70-х гг. XX столетия вызвал рост цен на природные ресурсы в 7 раз, в том числе на сырую нефть – в 20 раз. В результате цены на готовую продукцию резко подскочили в Японии, США, Западной Европе. Этот фактор имеет большое значение, например для Белоруссии, экономика которой на 90% и более зависит от импорта топливно-энергетических ресурсов. Рост цен на них является одной из главных причин раскручивания инфляционной спирали.

Внутренние причины обусловлены состоянием экономики данной страны. Среди них можно выделить:

· Дефицит госбюджета. Если он покрывается займами Центрального банка страны, количество денег в обращении резко возрастает, но оно не подкреплено выпуском товаров, что ведет к инфляции.

· Расходы на военные цели. Они, во-первых, увеличивают расходную часть бюджета, являясь постоянной причиной бюджетного дефицита, что, как было отмечено, ведет к инфляции. Во-вторых, люди, занятые в военном секторе экономики, не создают потребительский продукт, а выступают на потребительском рынке только в роли покупателей, увеличивая платежеспособный спрос. Следовательно, военные ассигнования являются мощным фактором инфляции, так как вызывают огромный рост денежной массы без соответствующего товарного покрытия.

· Расход на социальные цели не адекватные эффективности национальной экономики. В случаях экономических кризисов, спада производства уровень жизни населения снижается. Правительство стремится поддержать население путем дополнительных ассигнований на социальные цели (индексация зарплаты, выплата различных пособий, в том числе по безработице , различных доплат и т.п.), что ведет к увеличению количества наличных денег в обращении и усиливает инфляцию.

· Инфляционные ожидания, являющиеся одним из основных факторов инфляции. Когда начинается инфляция, население планирует свое поведение в ожидании дальнейшего роста цен. Оно начинает приобретать товары сверх своих текущих потребностей. Происходит “бегство от денег”. Спрос начинает стимулировать предложение, что подстегивает рост цен. Кроме того, ожидания предполагаемого уровня инфляции включаются в долгосрочные контракты (как правило, не менее года), заработную плату и другие платежи. Высокая зарплата, обусловленная предшествующими ожиданиями, стимулирует дальнейший рост цен. Она блокирует усилия правительства по снижению темпов инфляции.

· Чрезмерные инвестиции в отдельные отрасли экономики, например, в сельское хозяйство, не дающие должного экономического эффекта.

· Структурные нарушения в экономике – диспропорции между накоплением и потреблением, спросом и предложением, доходами и расходами государства и др. факторы.

Инфляция имеет свои плюсы и минусы. К минусам инфляции можно отнести:

· Дестимулирование инвестиций;

· Подавление бизнес-активности;

· Подавление склонности к сбережениям;

· Социальные последствия.

Считается, что высокая инфляция дестимулирует инвестиции: инвестору сложно оценить эффективность своих вложений. Действительно, утверждать, что инфляция способствует инвестиционному процессу, возьмутся немногие. Однако следует отметить здесь некоторую подмену понятий: инвестор видит проблему не столько в инфляции как таковой, сколько в непредсказуемости ее регулирования. Например, государство регулирует рост цен на одни товары, а на другие нет. Расчет эффективности вложений в этих условиях действительно становится разновидностью футурологии. Если же инвестор считает, что подобные ценовые перекосы его бизнесу не грозят, то к инфляции он относится достаточно спокойно: «Будут расти издержки – соответственно увеличу цену на продукцию».

В чем инфляция однозначно подавляет инвестиционную активность, так это в части амортизационных отчислений. Амортизация, направленная на осуществление простого воспроизводства, не может выполнять эту функцию: амортизация, начисленная на основные средства, приобретенные в году t, недостаточна для приобретения таких же основных средств в году t плюс период амортизации. Недостаток средств приходится покрывать из прибыли, естественно, после уплаты налога на нее. То есть чем выше инфляция, тем в большей степени бизнес вынужден финансировать простое воспроизводство из прибыли, что противоречит логике простого воспроизводства.

Инфляция подавляет бизнес-активность. Надо понимать, что для бизнеса инфляция – это, прежде всего, налог. Действительно, предположим, что для нормального функционирования бизнеса компания должна обладать оборотным капиталом в 1 млн руб. Пусть инфляция равна 100% в год. Тогда, чтобы бизнес нормально функционировал в следующем году (при прочих равных условиях), компания должна увеличить свой оборотный капитал до 2 млн руб. Может она это сделать только из прибыли, а на прибыль, естественно, существует налог в размере 24%. Таким образом, чтобы восстановить свой оборотный капитал, нашей компании необходимо получить прибыль в размере 1316 тыс. руб. и заплатить на нее налог в размере 316 тыс. руб. (24%). Рост цен, конечно, облегчает проблему получения прибыли, но все же цены выросли «только» вдвое, а прибыль необходимо увеличить более чем в 2,3 раза. «Утешительный приз» для компании здесь в том, что потребитель, видя, что деньги «тают», стремится израсходовать их как можно быстрее, что хорошо стимулирует спрос.

Инфляция подавляет склонность к сбережениям. И это правда, хотя тоже с оговорками. Действительно, склонность к сбережению пострадала бы гораздо меньше, если бы отечественная банковская система обеспечивала положительную доходность по срочным вкладам. Физические и юридические лица, зная, что вне зависимости от уровня инфляции им обеспечен положительный (в реальном исчислении) прирост по вкладам, к инфляции относились бы много спокойнее. Современный отрицательный процент здесь – не столько результат инфляции, сколько специфика функционирования наших банков. Почему реальный процент по вкладам отрицателен? Следствие ли это неумения, нежелания или отсутствия рыночной необходимости для банков обеспечивать положительный процент – самостоятельная проблема, имеющая лишь косвенное отношение к инфляции.

Социальные последствия инфляции вполне очевидны. Рост заработной платы в конечном счете, возможно, и соответствует темпам инфляции, но всегда запаздывает, особенно в бюджетной сфере. Таким образом, если налоговые доходы бюджета растут почти в точном соответствии с темпами инфляции, население, как и бизнес, получает свою инфляционную «компенсацию» позже, а значит (в силу природы инфляции), в меньшем объеме. Проблема компенсации инфляции в пенсионных и других социальных выплатах из-за инерционности механизма принятия решений стоит еще острее. Кроме того, к социально-экономическим последствиям инфляции можно отнести:

· перераспределение доходов и богатства в пользу немногочисленного слоя населения;

· отставание цен государственных предприятий от рыночных цен;

· скрытая государственная конфискация денежных средств у населения через налоги, при этом старые ставки налогов делают беднее даже зажиточные слои населения;

· ускоренная материализация денежных средств в товары, бегство от дешевеющих денег;

· нестабильность и недостаточность экономической информации для продавцов и покупателей;

· отставание ставки реального процента за кредит от ежегодных темпов инфляции, что заставляет банкиров завышать ставки процента, кредиты дорожают;

· обратная зависимость темпов роста инфляции от уровня безработицы.

К плюсам инфляции относятся повышение спроса на товары и услуги и социальные последствия изменения структуры цен. Инфляция способствует повышению спроса на товары и услуги. Действительно, как физические, так и юридические лица, видя, что сбережения экономически бессмысленны, стремятся реализовать получаемые доходы как можно быстрее. Структура спроса при этом, очевидно, упрощается: покупаются товары и услуги, которые не требуют мобилизации крупных финансовых средств, на которые достаточно операционных доходов. Частично проблема решается активизацией спроса на кредиты: выплачивать высокие проценты психологически легче, зная, что приобретенный в кредит товар все равно быстро дорожает. И в этом смысле инфляция способствует росту производства.

Инфляция сглаживает социальные последствия изменения структуры цен. Инновационная экономика характеризуется довольно быстрыми изменениями в структуре цен. Появление новых технологий резко меняет структуру спроса на продукцию смежных отраслей. В отсутствие инфляции это может означать падение цен на соответствующую продукцию и абсолютное сокращение доходов работников. Снижение дохода в абсолютном выражении гораздо болезненнее, чем относительное (когда заработная плата на других рабочих местах растет быстрее). С экономической точки зрения, это не более чем самообман, но с социальной – это демпфирование остроты происходящих структурных сдвигов в экономике.

Выделяют несколько видов инфляции. С позиций темпа роста цен (количественные характеристики) бывают следующие виды инфляции:

· умеренная (ползучая), когда цены растут менее 20% в год (стоимость денег практически сохраняется);

· галопирующая - рост цен от 20 до 200% в год (деньги начинают ускоренно материализоваться в товары);

· гиперинфляция - цены растут астрономически, расхождение цен и заработной платы принимает катастрофические размеры, нарушается благосостояние даже наиболее обеспеченных слоев общества.

В зависимости от роста цен по разным товарным группам можно выделить два вида инфляции: сбалансированную инфляцию и несбалансированную инфляцию. При сбалансированной инфляции рост цен умеренный и одновременный на большинство товаров и услуг. В этом случае, соответственно ежегодному росту цен возрастает ставка процента, что равнозначно экономической ситуации со стабильными ценами. Несбалансированная инфляция представляет собой различные темпы роста цен на различные товары.

С точки зрения ожидаемости и предсказуемости выделяют ожидаемую и неожидаемую инфляцию. Под ожидаемой инфляцией подразумевается, что она прогнозируется (предсказывается) заранее. Например, если все фирмы и население знают, что цены вырастут в 100 раз, то в условиях свободного рынка они и на свои товары требуют повышения цен в 100 раз (станки, оборудование, рабочая сила, услуги). Наиболее часты сочетания сбалансированной и ожидаемой инфляции либо несбалансированной и неожидаемой, что особенно опасно. При инфляции, которую можно предвидеть и учитывать, имеется возможность скорректировать номинальные доходы (внесение в трудовые договоры поправок на рост стоимости жизни), внести изменения в распределение доходов между кредиторами и дебиторами и т.п. Если же ситуация резко меняется, цены быстро растут и инфляция принимает непредсказуемый характер, то создается неуверенность в будущем как у домашних хозяйств, так и у тех, кто принимает решения в деловом мире. Слишком велик риск при принятии хозяйственных решений, инвестиции нежелательны, действия начинают принимать спекулятивные направления.

По форме проявления различают инфляцию трех видов.

· Подавленная инфляция - цены не повышаются при резком росте неудовлетворенности спроса. Возникает дефицит, товары уходят на черный рынок, ассортимент их сокращается. Этот вид инфляции характерен для административно-командной экономики с централизованным регулированием цен.

· Скрытая инфляция:

а) снижается качество товаров и услуг при неизменном уровне цен;

б) официальная статистика не отражает рост государственных розничных цен из-за произвольно выбранной потребительской корзины;

в) инфляция захватывает и инвестиционную сферу - растет сметная стоимость основных производственных фондов. Подобная ситуация характерна для СССР, Болгарии, Румынии конца 80-х годов XX в.

· Открытая инфляция - рост уровня цен, падение покупательной способности денежной единицы, рост стоимости потребительской корзины.

Исходя из состояния спроса и предложения различают два типа инфляции. Когда возникает избыток денег по от

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Инфляция и кривая Филлипса, инфляция в Казахстане

Карагандинский Экономический УниверситетКАЗПОТРЕБСОЮЗКафедра экономической теории МЭКУРСОВАЯ РАБОТАПо дисциплине: «Экономическая Т

- Инфляция как многофакторный процесс

31. Инфляция как социально-экономическое явление51.1. Понятие инфляции, ее виды и измерение51.2. Причины и формы проявления инфляции82. Социал

- Инфляция как многофакторный процесс

- Инфляция. Ее особенности в России

Кафедра экономики и управления на предприятии (торговли) Курсовая работана тему: «Инфляция. Ее особенности в России» Выполнил: студент

- Инфляция: сущность и социально-экономические последствия

Проблема, о которой пойдет речь в данной курсовой работе, занимает человечество уже более 200 столетий. Она называется – инфляция. Это явл

- Инфляция: сущность, виды, причины. Последствия инфляции

Явление инфляции присуще в той или иной степени любой рыночной и переходной к ней экономикам, в том числе и экономикам промышленно разви

- Информационные системы в экономике. Словарь

В последнее десятилетие в России тезаурус в области информационных систем (как бытовой, так и профессиональный) бурно пополняется новым

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.