Для мини пивоварни

Цели и задачи анализа рынка

Прежде, чем начинать действовать на рынке, предпринимателю необходимо иметь по возможности полное представление о том, что на нем происходит. Полная и достоверная информация о рынках, на которых действует фирма (внешние факторы), и самой компании (внутренние факторы) является основой эффективного планирования и управления. Анализ рынка является важнейшим компонентом маркетингового подхода в компании. В задачи исследования входит сбор, анализ и обработка информации о товарах, клиентах, конкурентах и рынках.

Сбор и обработка информации производятся в целях принятия решений в области стратегии маркетинга и разработки практических шагов компании.

К сожалению, предприниматели, занятые в малом бизнесе, часто пренебрегают проведением маркетингового анализа. Иногда они просто не понимают, зачем им тратить силы и средства на эти работы. Конечно, сами по себе маркетинговые исследования не гарантируют успеха в бизнесе. Их задача иная - они должны помочь оценить маркетинговые возможности предлагаемого продукта или услуги и снизить риск принятия неправильных решений.

План проведения исследования

Общая схема проведения маркетингового исследования состоит из нескольких этапов:

· Определение целей маркетингового исследования.

· Предварительное ("зондажное") поисковое изучение. Перед началом выполнения работ, для уточнения задач и получения представления об изучаемой области необходимо провести предварительное изучение интересующей проблемы. Здесь возможен опрос специалистов и экспертов по данной области, изучение литературы, групповые дискуссии.

· Разработка общей концепции исследования. Основным моментом на этом этапе является выработка предположений относительно того, что происходит на рынке, их проверка на практике, выявление причинно-следственных связей.

· Детальное планирование исследования. Здесь необходимо определить, что должно служить основным источником информации - уже собранный кем-то материал, т.е. "вторичные" данные (например, статистические данные, обзоры рынка) или сбор новых данных, т.е. "первичные" данные (например, выборочные опросы потребителей). Преимущества вторичных данных - простота доступа к информации, относительно небольшая стоимость, быстрота применения. Недостатки использования вторичных данных заключаются в том, что они могут быть устаревшими, неточными, неполными, для них не всегда может быть известен метод сбора и обработки информации.

· Отбор источников информации и сбор вторичных данных. Если есть альтернатива, следует начинать со сбора вторичных данных, используя их преимущества перед первичными.

Оценка полноты и точности полученных данных и решение насколько необходимы дополнительные сведения, которые могут быть получены через первичные данные.

· Планирование сбора первичных данных. Здесь необходимо определить, какой метод сбора сведений будет применен - опрос, наблюдение, эксперимент.

· Проведение сбора первичной информации.

· Анализ полученных данных.

· Представление результатов исследования (маркетинговый отчет).

Методы сбора данных

Для получения требуемых данных в ходе маркетингового исследования используются следующие методы:

· опрос (телефонный, личный, по почте) - выяснение мнений, представлений, знаний людей по различным вопросам

· наблюдение - изучение обстоятельств без воздействия на объект наблюдения

· эксперимент - исследование влияния одного фактора на другой при одновременном контроле всех прочих факторов

Источники данных и информации

К основным источникам информации по рынку и организации бизнеса можно отнести следующие:

· Статистические органы (Росстатагентство - бывший Госкомстат, региональные отделения статистики, Государственный таможенный комитет)

· Средства массовой информации (отраслевые и специализированные журналы, газеты)

· Отраслевая и справочная литература

· Российские и зарубежные отраслевые и исследовательские институты и организации

· Внутренняя отчетность изучаемых компаний (бухгалтерские балансы, финансовые и статистические отчеты)

· Торгово-промышленные палаты и организации содействия бизнесу (отчеты, исследования, адресная информация)

· Различные государственные органы (в области сертификации, лицензирования, налогообложения и др.)

· Данные маркетинговых исследований и опросов, выполненные различными информационными, консультационными и рекламными агентствами

· Отраслевые и специализированные выставки (проспекты, каталоги компаний)

· Адресные и адресно-профильные базы данных (телефонные справочники, специализированные справочники)

· Информация компаний - производителей и поставщиков оборудования

· Aвтоматизированные банки данных, собираемые специализированными компаниями (имеющие доступ в т.ч. через Интернет)

· Базы данных по законодательству ("Гарант", "Консультант плюс" и др.)

· Конкретные источники информации, использованные при анализе рынка и разработке стратегии маркетинга проекта Мини-пивоварни указаны в конце соответствующих разделов.

II. ЦЕЛЬ

Основная цель маркетингового исследования:

· Ознакомление предпринимателей с особенностями рассматриваемого вида бизнеса

· Представление практических подходов к организации мини-пивоварни

· Сбор и представление предпринимателю практической информации, необходимой для составления собственного бизнес-плана

· Обучение простым методикам составления финансового плана и расчета основных показателей эффективности проекта

Это маркетинговое исследование выполняется для мини-пивоварни "Пивнушка". Планируется, что продукцией пивоварни будет качественное солодовое пиво, приготовляемое по классической рецептуре из высококачественных отечественных и импортных компонентов. Компания собирается производить непастеризованное пиво с целью последующего сбыта потребителям в розлив через предприятия общественного питания.

II. МЕСТО РАЗМКЩКНИЯ МИНИ-ПИВОВАРНИ

Определение географии размещения мини-пивоварни обуславливает выбор необходимого помещения. Выбор месторасположения компании в данном случае зависит от следующих факторов:

· от доступности и типа потребителей

· от наличия необходимых условий для ведения бизнеса (помещения, соответствующие предъявляемым к производству пива требованиям (инфраструктура, коммуникации, вода, сырье, ресурсы)

· от приемлемости условий аренды помещений (арендная плата и др.)

· oт уровня конкуренции на рынке (количество конкурентов, широта оказываемых услуг, стоимость услуг)

· от общей емкости рынка (количества потребителей)

· от числа неудовлетворенных потребителей

· от условий "внешней среды" (отношение с властями, отношение населения, законодательные аспекты бизнеса)

Место размещения мини-пивоварни было выбрано в Подмосковье с учетом следующих факторов:

· более низких цен на аренду производственных помещений (30-60$ за кв.м в месяц) и более низких ставок коммунальных платежей

· относительно большой емкостью рынка (Москва плюс выбранный район Подмосковья)

· менее острой конкуренции по разливному пиву в отдельных районах Московской области в связи с отсутствием производителей на местах

· более высоким качеством воды, по сравнению с Москвой

· повышенному уровню сезонного спроса на свежее пиво в связи с резким увеличением числа индивидуальных коттеджей и дач в отдельных районах Подмосковья

· численностью постоянно проживающих жителей в рассматриваемых районах

В результате проведенного отбора по совокупности вышеперечисленных критериев выбор был сделан в пользу Северо-Востока Московской области. В данном районе расположены такие населенные пункты как Королев, Юбилейный, Мытищи, Пушкино, Ивантеевка, Красноармейск.. Кроме того, летом в указанном районе присутствует большое количество сезонно проживающих в дачном секторе москвичей. Общее количество потенциальных потребителей пива может быть оценено примерно в 300 тыс. человек.

География размещения мини-пивоварни была также выбрана с учетом близости к Москве, как к потенциальному рынку реализации готовой продукции, которую не удастся реализовать по месту производства в осенне-зимний сезон. Транспортные затраты на перевозку продукции должны быть минимальными, поэтому окончательный выбор был сделан в пользу Мытищ, расположенных к Москве наиболее близко.

Для организации мини-пивоварни в Мытищах есть несколько помещений от 100 до 300 кв. м,, арендная плата которых составляет 30 - 60 USD за кв. м в год. Кроме того, в подмосковье действует более сотни небольших пивбаров, ресторанов и клубов, которые предлагают посетителям различные виды пива. С ними были проведены предварительные переговоры о возможности реализации небольших партий продукции мини-пивоварни.

V. АНАЛИЗ ВНУТРЕННЕЙ СРЕДЫ ПРЕДПРИЯТИЯ:

1. Анализ сильных и слабых сторон.

Как и у любого предприятия, у мини-пивоварни «Пивнушка» есть свои сильные слабые стороны в ведении бизнеса и положении на рынке.

Из сильных сторон можно выделить то, что

· Предприятие производит знакомую потребителям продукцию, которая не нуждается в сильной рекламной и PR компании, а не продвигает абсолютно новый товар (что связано с большими рисками не окупаемости товара в будущем). Хотелось бы выделить то, что рынок потребителей алкогольной продукции в России сложился достаточно четко и нет необходимости его формировать. В задачу компании «Пивнушка» входит необходимость привлечения к своей продукции уже сложившуюся аудитория потребителей пивной продукции.

· Компания достаточно точно определила свою целевую аудиторию потребителей. И несмотря, на то, что на рынке достаточное количество конкурентов, мини-пивоварня «Пивнушка» в силах с ними конкурировать.

· Географическое положение производственной базы предприятия находится в достаточно выгодном месте: на Северо-Востоке Московской области. Как сказано выше, в летний период здесь проживает, прибывает большое количество дачников, что увеличивает потенциальных потребителей пива: открывается огромное количество загородных кафе, баров, ресторанов, пивных-ресторанов.

· Арендная плата за помещения не такая высокая, как в городе, и вода используемая для производства продукции чище, чем в Москве.

· продукция пивоварни «Пивнушка» реализуется на розлив, а не в таре. Таким образом, не тратятся средства на производство или закупку тары для расфасовки продукции, что приводит к ее недороговизне. Пиво разливается в алюминиевые бочки по 40 литров, что позволяет беспрепятственно доставлять товар по месту назначения. Бочки используются в течение полутора лет, а потом сдаются на металлолом. Рестораны и бары могут предоставлять свою тару (возможно, что им удобнее хранить в таре большей или меньшей вместимости), тогда пивоварня разливает пиво в предоставленную тару и доставляет до места назначения.

· размеры компании в отрасли алкогольное продукции достаточно маленькие, то есть данную кампанию можно рассматривать как представителя малого бизнеса, что с одной стороны, говорить о том, что начальные вложения в бизнес относительно и достаточно не велики, и соответственно не велики (относительно) потери и издержки производства, а также риски в количественном выражении.

· при производстве продукции пивоварни «Пивнушка» используется как иностранные, так и отечественные материалы, что позволяет оптимизировать издержки, и улучшить (как минимум держать на достаточном уровне) качество продукции.

· производство продукции происходит по уже известной и традиционной рецептуре, поэтому затрат на покупку уникальных рецептов и патентов не предвидится.

Многие позиции предприятия можно расценить как с положительной, так и с отрицательной стороны. Из слабых сторон кампании можно выделить:

В России остается проблематичным остается развитие мини - производств. Мини-пивзаводы, появившиеся в 93-95 годах не прижились. А ведь в Германии, в Чехии, в Англии обилие маленьких пивных заведений, торгующих пивом собственного производства. Как правило, это семейные предприятия, пользующиеся устойчивой популярностью у жителей близлежащих кварталов. В Англии уже тридцать лет действует общественная организация “Камра”, основным направление деятельности которой стала поддержка “настоящего эля” – традиционного английского пива, нефильтрованного и непастеризованного, выдерживаемого в дубовых бочках. Предметом особой заботы “Камры” стали мини-пивоварни. Благодаря ее поддержке, с начала 80-х годов таких предприятий в Британии открывалось по 20 – 30 штук за год, и к середине 90-х общее количество достигло 400. У нас, при наших огромных расстояниях, плохих дорогах, и больших транспортных издержках, в маленьких городах надо поддерживать развитие мини-пивоварен. Но получается, что у нас нет достаточно обеспеченного среднего класса, имеющего возможность вложить достаточно большую сумму в приобретение оборудования и помещения, нет подготовки специалистов для организации работы мини-пивоварен. К этому добавляется проблема сырья. Для развития отечественных мини-пивоварен необходима самая разнообразная поддержка и защита и не только общественная.

· · рынок пива в России и конкретно в Москве и московской области уже сложился. У каждого производителя есть свой круг потребителей (однако как сказано ранее, потребители не «закреплены за конкретными производителям», и склонны менять свои приоритеты в зависимость от цены и качества производимой продукции).

· поскольку компанию «Пивнушка» можно определить как представителя малого бизнеса, то можно сказать, что финансовые ресурсы предприятия достаточно жестко ограничены, что создает определенные рамки и барьеры в реализации проекта. Именно поэтому

· необходимо составить четкий и определенный финансовый и бизнес план предприятия, учитывая все возможные факторы. Если какие – то детали будут упущены, это может повлечь огромные траты, что может оказаться непосильным для предприятия малого бизнеса.

2. Анализ приоритетов:

а. По продукции (ЛЕ)

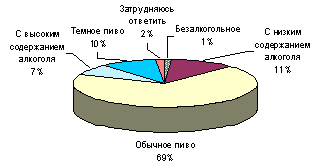

Предпочтение типа пива (процент от числа респондентов, употребляющих пиво)

Наиболее популярным типом пива среди россиян является обычное светлое пиво (диагр. 1). Его пьют чаще всего 70% потребителей. На долю темного пива приходится около 10% предпочтений, с пониженным содержанием алкоголя — 11%, с высоким содержанием алкоголя — 7%. При этом обычное светлое пиво одинаково активно употребляют и мужчины, и женщины. Вопреки распространенному мнению о том, что темное пиво больше любят женщины, результаты исследования показывают, что такое пиво одинаково популярно среди представителей обоих полов. Пиво с пониженным содержанием алкоголя следует считать преимущественно женским продуктом, в то время как пиво с высоким содержанием алкоголя — мужским продуктом. Среди потребителей некрепкого пива доля женщин в 2,5 раза больше, чем мужчин, а среди потребителей пива с высоким содержанием алкоголя мужчин в 3 раза больше, чем женщин.

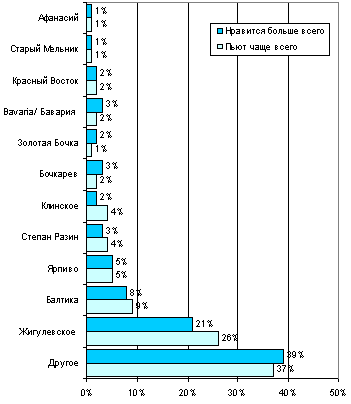

Употребление различных марок пива (процент от числа потребителей пива)

несмотря на то, что наиболее употребляемым является пиво в бутылках и

употребляют его основное число потребителей в домашних условиях, разливное пиво

тоже имеет своих потребителей и распивание пива в ресторанах стоит на втором

месте по популярности. По нашему мнению классический вкус и низкая цена пива

позволит ему занять соответствующую нишу на рынке.

б. По рынкам и потребителям

Изучение потребителей

Анализ потребителей позволяет получить подробные сведения о существующих группах покупателей, мотивах совершения покупок. Цель такого изучения - определить для компании сегмент наиболее интересных из потенциальных потребителей и использовать эту информацию при разработке стратегии маркетинга.

В Рассматриваемой ситуации изучаются целевые группы потребителей, которые могут представлять собой покупателей продукции Мини-пивоварни. Здесь же выявляется мотивация потребителей, частота покупок и объемы потребления пива. Полученные в этом разделе данные позволяют определить круг потенциальных потребителей и, при решении организации Мини-пивоварни, определить ассортимент продукции и стратегию ее продвижения.

Потребители и потребительские предпочтения

Потребителями пива являются различные группы населения, т.к. пиво является массовым товаром. Эксперты отмечают, что слагаемые успеха в пивном бизнесе в России определяются детальной сегментацией рынка потребителей. Здесь важны следующие факторы: отношение потребителей к отечественным и импортным сортам, степень их приверженности к любимым сортам, предпочтительность цвета пива, предпочтительность его крепости, чувствительность покупателей к цене, социально-демографические характеристики любителей этого напитка.

Динамика потребления пива по экономическим районам РФ

Район | 1983г. | 1988г. | 1993г. | 1995г. | 1997г. | 1998г. | 1999г. | 2000г. |

| Всего по РФ | 24 | 25 | 23 | 19 | 17 | 12 | 15 | 17 |

| Центрально- Черноземный | 23 | 28 | 25 | 22 | 19 | 16 | 17 | 20 |

| Поволжский | 23 | 26 | 26 | 22 | 18 | 15 | 16 | 19 |

| Центральный | 28 | 26 | 25 | 22 | 20 | 13 | 15 | 15 |

| Западно-Сибирский | 20 | 22 | 23 | 18 | 15 | 13 | 14 | 15 |

| Северо-Западный | 37 | 32 | 27 | 23 | 19 | 11 | 11 | 13 |

| Волго-Вятский | 25 | 26 | 25 | 17 | 17 | 10 | 12 | 13 |

| Уральский | 21 | 22 | 19 | 19 | 17 | 9 | 10 | 10 |

| Северо-Кавказский | 24 | 24 | 21 | 14 | 14 | 8 | 8 | 9 |

| Восточно-Сибирский | 16 | 20 | 18 | 14 | 11 | 8 | 8 | 9 |

| Дальневосточный | 24 | 27 | 24 | 17 | 13 | 8 | 8 | 9 |

| Северный | 20 | 21 | 15 | 9 | 5 | 4 | 6 | 7 |

| Калининградская обл. | 32 | 31 | 30 | 23 | 19 | 10 | 10 | 11 |

Важным фактором, оказывающим воздействие на потребительские предпочтения, являются личные доходы. Существует зависимость: чем выше доход, тем качественнее (и, соответственно, дороже) покупаемый сорт. В то же время исследования и опросы, проводимые в различных регионах РФ, показывают, что уровень доходов потребителей практически не влияет на структуру потребления алкогольных напитков в целом, а корреляция между размером дохода и количеством потребляемого пива незначительна. Практически половина от общего объема потребления группы алкогольных напитков приходится на пиво.

Чтобы определить, будет ли продукция создаваемого предприятия пользоваться спросом, необходимо провести анализ предпочтений целевых групп потребителей в Вашем регионе. Ниже приведены данные одного из наиболее полных исследований по потребителям пива - опроса Фонда "Общественное мнение", а также материалы других исследований по Московскому региону.

Опрос показал, что потребители пива в целом не имеют особых отличий от "среднего" жителя столицы, что естественно, т.к. пиво - общедоступный товар. Две трети из них (65%) - мужчины, в возрастном отношении их отличает пониженная (12%, а не 25%, как среди всех опрошенных) доля лиц в возрасте от 60 лет. В отношении рода занятий представители рынка пива специфики не имеют, за исключением пониженной доли пенсионеров. Различия проявляются при анализе особых категорий потребителей пива. Как показал опрос, московский рынок пива - это 40% взрослых (16 лет и старше) горожан, или примерно 2,9 млн. чел. Это означает, что двое из каждых пяти москвичей пьют этот напиток хотя бы несколько раз за теплый сезон.

Частота употребления пива в теплое время года | Доля, % |

| Почти каждый день, каждый день | 6% |

| Несколько раз в неделю | 11% |

| Несколько (4-5) раз в месяц | 13% |

| Несколько раз за сезон | 10% |

| Вообще не пью пиво | 60% |

Как ни удивительно, но в холодное время года частота употребления пива снижается слабо - всего лишь с 40% до 36%. Другими словами, пьющие пиво летом обычно не отказывают себе в этом напитке и зимой. Меняется объем потребления этого напитка.

Частота употребления пива в холодное время года | Доля, % |

| Почти каждый день, каждый день | 2% |

| Несколько раз в неделю | 8% |

| Несколько (4-5) раз в месяц | 13% |

| Несколько раз за сезон | 13% |

| Вообще не пью пиво | 64% |

Анализ приведенных выше ответов показал, что 41% потребителей пьют пиво летом чаще, чем зимой. Однако, резкого падения частоты все же не происходит: зимой люди чаще всего склонны либо вообще не изменять своим летним привычкам, либо отступать совсем немного.

Характеристики | Доля тех, кто пьет пиво в холодное время года (% от общего числа потребителей пива, 100% по таблице) | |||||

Пьющие пиво в теплое время года: | почти каждый день, каждый день | несколько раз в неделю | несколько (4-5) раз в месяц | несколько раз за сезон | вообще не пью пиво | затрудняюсь ответить |

| почти каждый день, каждый день | 4% | 6% | 3% | 1% | ||

| несколько раз в неделю | 1% | 14% | 10% | 2% | 1% | |

| несколько (4-5) раз в месяц | 1% | 17% | 12% | 2% | 1% | |

| несколько раз за сезон | 1% | 18% | 5% | 1% | ||

Интерпретируя ответы респондентов, отметим, что люди, пьющие пиво каждый или почти каждый день, делают это в среднем 5 раз в неделю, а выбравшие ответ "несколько раз за сезон" - 5 раз за полгода. Тогда, по расчетам, в теплый сезон средний московский потребитель пьет пиво каждые 3-4 дня, а зимой - каждые 5 дней. Наибольший интерес для продавцов на рынке представляют, конечно, те, кто пьет пиво по крайней мере несколько раз в неделю. В теплый сезон таких 43%, в холодный - 26% от числа пьющих пиво. Особенно важны эти потребители для производителей и поставщиков отечественного пива среднего и низкого качества, то есть обычно не пастеризованного пива с коротким сроком реализации.

Практика работы на рынке показывает, что более качественные импортные сорта в теплое время года, как правило, теряют рынок сбыта из-за своей высокой цены. Наличие такого эффекта подтверждается и данными различных исследований: среди респондентов с высокой сезонностью потребления пива в качестве наиболее употребляемых сортов чаще обычного назывались дешевое "Жигулевское" и "Клинское", а также относительно недорогое импортное пиво "Bavaria". По объему выпиваемой "разовой порции" было выделено три группы потребителей пива.

Количество пива, выпиваемого за один раз | Доля ответивших |

| До 0,5 литра | 55% |

| От 0,5 до 1 литра | 32% |

| Более 1 литра | 13% |

Предположив, что респонденты каждой из этих трех категорий выпивают соответственно 0.3, 0.7 и 1.2 литра пива за один раз, а также сопоставив эти данные с принятыми ранее предположениями о частоте, с которой опрошенные пьют пиво, для каждого респондента была получена оценка потребляемого им в течение года пива (в литрах). По шкале этого показателя было выделено три рыночных сегмента:

Группы потребителей | Размер группы (% от числа тех, кто пьет пиво) | Доля в общем объеме потребления пива |

| "Легкие потребители" (выпивают до 1 л пива в месяц) | 36% | 4% |

| "Средние потребители" (выпивают до 1 л пива в неделю) | 24% | 12% |

| "Тяжелые потребители" (выпивают более 1 л пива в неделю) | 40% | 84% |

Как видно из представленных данных, основную долю пива выпивают его "тяжелые потребители". Ниже более подробно рассмотрены особенности этой группы потребителей.

В отличие от 63% всего числа потребителей, 77% группы "тяжелых потребителей" в числе двух наиболее характерных мест приобретения пива назвали киоски и ларьки, чаще обычного (41% - "тяжелые потребители" против 35% по всему числу потребителей) упоминались и оптовые рынки. Среди "тяжелых потребителей" выше доля тех, кто ограничивается сортами пива низкой крепости (24% против 18%). Чаще, чем среди всех потребителей, в этой группе потребителей встречается предпочтение сравнительно дорогих отечественных (43% против 28%) и дорогих импортных (78% против 57%) сортов.

По чувствительности респондентов к цене распределение ответов по всем группам потребителей было следующим: выбирают свое самое любимое пиво, сколько бы оно ни стоило 40% потребителей, выбирают приличное, относительно недорогое пиво 41%, затруднились ответить 19% всех потребителей. "Тяжелые потребители" отличаются большей определенностью мнений: в пользу любимого вида пива высказалось 45% респондентов, в пользу приличного недорогого - 43%, затруднились дать ответ 12%. Более определенный результат дал "тест на новаторство": к сожалению для фирм, выводящих на рынок новые сорта пива, в подавляющем большинстве случаев "тяжелые потребители" не являются "новаторами" при выборе сортов пива.

Варианты предпочтения пива при практически равной цене | Все потребители | "Тяжелые потребители" |

| "которое мне нравится" (консерваторы) | 83% | 91% |

| "которое я еще не пробовал (новаторы) | 8% | 4% |

| "когда как, затрудняюсь ответить" (колеблющиеся) | 9% | 5% |

В то же время, не следует и абсолютизировать выявленную приверженность "тяжелых потребителей" своим любимым сортам.

Варианты действий, если поблизости нет в продаже любимых сортов пива | Все потребители | "Тяжелые потребители" |

| "продолжу поиски" | 5% | 7% |

| "выберу другое более или менее подходящее" | 50% | 68% |

| "временно откажусь от покупки" | 30% | 21% |

| "когда как, затрудняюсь ответить" | 47% | 4% |

В этом случае уже не половина, как в среднем по всем потребителям, а более двух третей "тяжелых потребителей" согласны изменить при необходимости своему любимому сорту. Это свидетельствует о том, что работа с сетью дистрибьюторов для поставщиков пива имеет первостепенное значение. Другими словами, стратегия "проталкивания" товара усилиями торговой сети обладает здесь явными преимуществами перед стратегией "вытягивания" товара, основанной на активности потребителей.

По демографическому составу пять из каждых шести "тяжелых потребителей" (а не два из каждых трех, как у потребителей пива в целом) - мужчины. При этом, доля мужчин 40 лет и старше оказалась здесь ниже, чем среди всех потребителей пива. Таким образом, "тяжелые потребители" - это, как правило, молодые мужчины, причем особенно повышена здесь доля 20-29-летних (27% против 17% по всем потребителям). Обращает на себя внимание, что 16-19-летняя молодежь встречалась среди "тяжелых потребителей" пива даже реже, чем среди всех его потребителей (6% и 4%). По социальному составу среди "тяжелых потребителей" более высоки, чем по всем группам потребителей, доли наемных работников госсектора, с одной стороны, и рабочих - с другой. Анализ распределения респондентов по доходу на одного члена семьи в месяц показывает, что в составе "тяжелых потребителей" заметно повышены, по сравнению со всеми потребителями доли двух доходных категорий: со средними (81-101 USD) и низкими (менее 51 USD) среднедушевыми доходами. (Высокодоходных тут тоже чуть больше, но это различие статистически незначимо.)

Распределение респондентов по среднедушевому доходу (%)

Категория потребителей | Менее 51 USD | 51 - 66 USD | 67 - 80 USD | 81 - 101 USD | 102 - 279 USD | Более 280 USD |

Все потребители | 9 | 23 | 22 | 23 | 20 | 3 |

"Тяжелые потребители" | 15 | 16 | 15 | 30 | 18 | 6 |

Практика работы показывает, что рынок пива в настоящее время оказался вполне подготовлен к смене предпочтений потребителей. На нем появляется много ранее не известных дешевых сортов, которые в результате успешно находят свой сбыт. Опыт прошедших теплых сезонов показывает, что для достижения достаточно высокого уровня летних продаж нового сорта необходимо начать выведение его на рынок еще в январе, чтобы успеть продемонстрировать приемлемое качество продукта, его безопасность и выгодность работы с ним, и уже на этой основе развить сеть дистрибьюторов.

Результаты опроса еще раз подтвердили тот факт, что большинство любителей пива (76%) предпочитают его распивать в свободное время дома, в кругу семьи или друзей, или в гостях. Значительно реже пиво употребляется в барах или ресторанах — только 10% респондентов чаще всего пьют пиво в таких местах. На улице предпочитают пить пиво 4,1% респондентов, а во время отдыха на природе — 3%. В остальных местах пьют пиво менее 3% любителей этого напитка.

Активные потребители чаще, чем представители других групп пьют пиво вне дома: в барах, ресторанах и на работе. Умеренные потребители чаще, чем другие, пьют пиво на природе или на улице. Пассивные потребители пьют пиво в основном дома или в гостях, в других местах — намного реже, чем активные и случайные потребители.

Результаты изучения потребителей.

Покупатели с высоким доходом приобретают более качественные и дорогие сорта пива. Однако, уровень доходов потребителей практически не влияет на структуру потребления алкогольных напитков, а корреляция между размером дохода и количеством потребляемого пива незначительна.

Выводы:

Основные слагаемые успеха в пивном бизнесе зависят от правильной сегментации потребителей. К влияющим факторам относятся: страна - производитель пива, предпочитаемые сорта, цвет пива, его крепость, цена, социально-демографические характеристики потребителей.

Основной объем покупок пива (около 85%) приходится на 40% его потребителей, выпивающих более 1 литра в неделю. Это группа представлена, как правило, молодыми мужчинами (20 - 29-лет).

Доля "новаторов" составляет около 8% среди всех групп потребителей пива. Около половины всех потребителей пива могут выбрать другие подходящие сорта пива при отсутствии предпочитаемого вида.

Для дистрибьюторов и поставщиков пива имеет первостепенное значение работа со сбытовой сетью. Для рынка пива более преимущественна стратегия "проталкивания" товара через торговую сеть перед стратегией "вытягивания" товара, основанной на требованиях потребителей.

В настоящее время московский рынок пива является подготовленным к смене предпочтений потребителей. На нем появляется много ранее неизвестных дешевых сортов пива, которые в результате успешно находят свой сбыт. Продукция нашего мини-пивзавода направлена в основном на активного потребителя, предпочитающего пить пиво в барах, ресторанах, кафе.

в. анкета

1) Ваш пол: мужской женский (нужное подчеркнуть)

2) Ваш возраст

3) уровень вашего ежемесячного дохода:

i. менее 51 USD

ii. 51-66 USD

iii. 67-80 USD

iv. 81-101 USD

v. 102-279 USD

vi. более280 USD

4) ваш социальный статус: студент, пенсионер, безработный, работающий

5) какие алкогольные напитки вы предпочитаете больше? Расставьте цифры с 1 до 5 в соответствии с вашими приоритетами (1 – наивысшая оценка):

a. водка

b. пиво

c. вино

d. слабоалкогольные коктейли

e. другое

6) как часто вы употребляете пиво в теплое время года?

i. Почти каждый день, каждый день

ii. Несколько раз в неделю

iii. Несколько (4-5) раз в месяц

iv. Несколько раз за сезон

v. Вообще не пью

7) как часто вы употребляете пиво в холодное время года?

i. Почти каждый день, каждый день

ii. Несколько раз в неделю

iii. Несколько (4-5) раз в месяц

iv. Несколько раз за сезон

v. Вообще не пью

8) Сколько пива выпиваете обычно за раз?

i. До 0,5 литра

ii. 0,5-1 л

iii. более 1 л

9) Какое пиво вы выберете при практически равной цене?

i. Которое мне нравится

ii. Которое я еще не пробовал

iii. Затрудняюсь ответить

10) Что вы будете делать если вблизи в продаже нет любимых сортов пива?

i. Продолжу поиски

ii. Выберу другое более или менее подходящее

iii. Временно откажусь от покупки

iv. Когда как, затрудняюсь ответить

11) Где Вы предпочитаете распивать пиво?

i. Дома, в гостях

ii. На работе

iii. На даче, природе

iv. Кафе/бар/пивная/ресторан

v. Кинотеатр/спортивные и др. мероприятия

vi. Парк/зона отдыха/улица

vii. Во время покупок в магазине/на рынке и т.д.

viii. Другое.

12) Какие сорта пива предпочитаете?

i. Темное, светлое, с высоким содержанием алкоголя, с низким содержанием алкоголя, безалкогольное., обычное.

ii. Отечественное, импортное.

13) Укажите марку пива, которую вы употребляете чаще всего.

14) Где чаще всего вы приобретаете пиво?

i. В магазине

ii. В киоске, ларьке

iii. На оптовом рынке

VI. 3. АНАЛИЗ БАРЬЕРОВ ПРИ ВСТУПЛЕНИИ НА РЫНОК.

Барьеры при вступлении на рынок алкогольной продукции, а именно производства пива определяются в основном наличием конкурентов, многие из которых имеют достаточно «мощный» бизнес, налаженное производство, сложившуюся структуру и которые занимают твердые позиции на рынке.

· Еще раз можно повториться, сказав о том, что потребительская ниша, как и производственная на российском рынке уже сложилась, однако потребители (бары, рестораны, кафе) очень чувствительны к изменениям цен на товар, его качества и сопутствующих услуг (как например бесплатная доставка), поэтому можно сказать, что клиенты, несмотря на то, что предпочитают уже сложившиеся контакты (с теми компаниями, которые ранее поставляли им пиво), готовы достаточно быстро и «безболезненно» переключиться на новых поставщиком, в числе которых и находится компания «Пивнушка».

Компания также намерена привлекать и новых потребителей. Это обусловлено тем, в Москве и Подмосковье с каждым годом и даже с каждым месяцем (особенно это характерно в летний период) открывается все больше и больше кафе, ресторанов, баров и пивных. Поэтому компания «Пивнушка» уже сейчас работает над поиском новых потенциальных потребителей, интересы которых она способна удовлетворить.

· естественно, что небольшая компания «пивнушка» не в силах конкурировать с такими алкогольными гигантами, как «Балтика», «Степан Разин», «Бавария». Они могут позволить себе снизить цену на реализуемую продукцию только ради того, чтобы вытеснить конкурентов.

Пивоваренная компания “Балтика” основанная восемь лет назад, увеличила объем выпуска за это время в 11 раз и стала крупнейшим заводом в Восточной Европе. В мае 1998 года “Балтика” запустила новую линию розлива пива производительностью 1000 бутылок в час. Инвестиции составили 76 млн.дол. “Балтика” приобрела акции ростовского завода “Донпиво” и вложила в его переоснащение 30 млн.дол. Планируется закупка солода (130 тыс.тонн) в Орловской области и строительство там солодовенного завода . На территории “Балтики” уже строится солодовенный завод совместно с французской фирмой. В регионах на долю “Балтики” приходится 10% рынка, в Москве – до 30%, в Санкт-Петербурге – более 40%.

“Комбинат им. Степана Разина” - первое промышленное пивоваренное предприятие в Р

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Досье ОАО ВимБильДанн Продукты питания

ДОСЬЕ(для служебного пользования)Экз. №_______________________Страна ____Россия____________Начато _22 декабря 2003 г._____1. Фирма ОАО «Вимм-Билль-Данн Продукты

- ЗАО Транко автотранспортное предприятие

- Задачи и функции маркетинга

СОДЕРЖАНИЕ ВВЕДЕНИЕ.. 3Глава 1 Маркетинг: эволюция, основные определения.. 61.1 Эволюция концепции маркетинга. 61.2 Что такое маркетинг?. 7Глав

- Изготовление копий ключей

- Исследование рынка установки систем вентиляции и кондиционирования в Санкт Петербурге на вторую половину 1999 года

Цели и задачи данной работыЦелью данной работы является отображение результатов исследования рынка вентиляции и кондиционирования с э

- Исследовательская работа

- Классификация и кодирование товаров

Министерство Образования Российской ФедерацииХабаровская Государственная Академия Экономики и ПраваКафедра коммерческой деятельнос

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.