Анализ структуры и пути улучшения портфеля ипотечных кредитов

Актуальность темы исследования.

Большой интерес для нашей страны представляет ипотечное жилищное кредитование, главная цель которого — формирование системы обеспечения доступным жильем российских граждан, основанной на рыночных принципах приобретения жилья за счет собственных средств граждан и ипотечных кредитов. Формирование рынка ипотечного жилищного кредитования способствует преодолению социальной нестабильности в обществе и дифференциации населения в условиях жизни. Поэтому развитие системы ипотечного жилищного кредитования является одной из актуальных задач, как на макроэкономическом, так и на микроэкономическом уровнях.. Успешное решение этой задачи возможно только при системном согласовании экономических, правовых и организационных условий развития жилищной ипотеки в российской практике. Возрастающая потребность ипотечного жилищного кредитования обусловила выбор темы исследования.

Развитие рыночных отношений в России активизировало интерес к ипотечному кредитованию и возможностям его адаптации к российским условиям.

В современных условиях развития мирового рынка банковского кредитования особо остро стоит вопрос дальнейшего развития и полноценного существования системы ипотечного кредитования. Поэтому в своей работе я постараюсь предложить пути дальнейшего развития системы ипотечного кредитования конкретного Банка- Нижегородского филиала ОАО АКБ «РОСБАНК».

Цели и задачи исследования.

Основной целью дипломной работы является изучение современного состояния Нижегородского рынка ипотечного жилищного кредитования. Достижение поставленной цели осуществлялось путем рассмотрения ряда логически взаимосвязанных задач, последовательно раскрывающих тему данной работы:

1) изучение сущности ипотечного кредитования, основных его участников и ресурсной базы рынка ипотечного кредитования;

2) рассмотрение нормативной правовой базы ипотечного кредитования;

3) анализ действующих моделей ипотечного кредитования, оценка их достоинств и недостатков;

4) анализ операций ипотечного кредитования на примере Нижегородского филиала ОАО АКБ «Росбанк»;

5) оценка программ ипотечного кредитования Нижегородского филиала ОАО АКБ «Росбанк»;

6) анализ системы продвижения ипотечных продуктов НФ ОАО АКБ «РОСБАНК»;

7) разработка рекомендаций по оптимизации работы группы ипотечного кредитования и путей развития системы продвижения ипотечных продуктов Банка;

8) предложение оптимальной ипотечной программы в современных условиях..

Информационной базой исследования послужили законодательные и нормативно-правовые документы, официальные публикации по проблемам формирования системы ипотечного кредитования, материалы научных конференций, а также федеральные, региональные, корпоративные статистические и аналитические материалы.

Глава 1. Теоретические основы ипотечного кредитования

1.1 История возникновения, сущность и особенности ипотечного кредитования

В Римской империи уже в I в. н. э. создавались ипотечные учреждения, которые выдавали кредиты под залог имущества частным лицам.

В период правления императора Антонина Пия (II в. н. э.) было разработано особое законодательство для ипотечных банков(1).

Уже тогда существовало около 50 банков и действовало более 800 ростовщических и меняльных контор. Банки становились специализированными. Развивались различные банковские институты: коммунальные, религиозные и другие, возникали прообразы сберкасс, сберегательных ассоциаций и т. п. Государство всегда оказывало большую поддержку ипотечному кредитованию, для чего создавались специальные социальные институты. Так, при императоре Траяне были созданы финансовые алиментные фонды поддержки вдов и сирот, предоставляющие ипотечные кредиты под 5% годовых - это был самый низкий процент в Риме в то время.

Таким образом, понятие «ипотека» основывается на древнеримских принципах залога, являясь более совершенной его формой. Со временем менялись лишь условия предоставления, объемы и цели ипотечного кредита, надежность его обеспечения, кредитных отношений, связанных с ипотекой.

Ипотека — это одна из форм имущественного обеспечения обязательства должника, при которой недвижимое имущество остается в собственности должника, а кредитор в случае невыполнения последним своего обязательства приобретает право получить удовлетворение за счет реализации данного имущества.

Обязательство должника может быть не только банковским, но и обязательством, основанным на купле-продаже, аренде, подряде.

Ипотека характеризуется следующими отличительными чертами:

- Во-первых, ипотека, как и всякий залог, — это способ обеспечения надлежащего исполнения другого (основного) обязательства — займа или кредитного договора, договора аренды и т. д. Следовательно, ипотека базируется на основном обязательстве, так как без него она теряет смысл.

- Во-вторых, в качестве предмета ипотеки всегда выступает недвижимость. К недвижимому имуществу относятся земельные участки и все, что прочно с ними связано: предприятия, жилые дома, другие здания, сооружения.

Федеральный закон «Об ипотеке (залоге недвижимости)» уточняет, что предметом договора ипотеки могут быть:

-земельные участки, за исключением земельных участков, находящихся в государственной или муниципальной собственности, а также земельных участков, размер которых меньше минимального размера, установленного нормативными актами субъектов Российской Федерации или органов местного самоуправления для земель того или иного целевого назначения и разрешенного использования;

-предприятия, здания, сооружения и иное недвижимое имущество, которое используется в предпринимательской деятельности;

-жилые дома, квартиры, изолированные части жилых домов и квартир;

-дачи, садовые дома, гаражи и другие строения потребительского назначения;

-воздушные и морские суда, суда внутреннего плавания и космические объекты.

- В-третьих, предмет ипотеки всегда находится во владении должника. Он же остается собственником, пользователем и фактическим владельцем этого имущества, но лишается права распоряжения им, по крайней мере, без согласия кредитора, на время залогового периода.

- В-четвертых, договор кредитора и должника об установлении ипотеки оформляется специальным документом — закладной, которая сопровождается государственной регистрацией. Сейчас отменили нотариальное удостоверение.

- В-пятых, при значительном превышении стоимости залога над суммой выданного кредита ипотека дает возможность получить дополнительные ипотечные ссуды под залог того же имущества (вторая, третья ипотека). Права ипотечных кредиторов по одному и тому же недвижимому имуществу удовлетворяются в порядке регистрации ипотеки, т. е. внесения записи о регистрации ипотеки в специальные ипотечные книги.

- И, наконец, в случае неисполнения обязательства, обеспеченного ипотекой, кредитор вправе требовать продажи заложенного имущества с публичных торгов. При реализации имущества, заложенного по договору ипотеки, ипотечный кредитор имеет преимущества перед другими кредиторами в размере суммы, указанной в закладной.

Из сказанного следует, что можно выделить следующие принципы ипотеки:

1) гласности, или публичности, — доступ каждого заинтересованного лица к информации, содержащейся в ипотечной книге;

2) специальности — возможность установления ипотеки только к определенной недвижимости и в определенном объеме;

3) достоверности — записи в публичных книгах означают, что в отношении данного имущества нет иных прав и правовых ограничений, кроме обозначенных;

4) старшинства — преимущество одного закладного права перед другим в зависимости от времени внесения его в ипотечную книгу;

5) бесповоротности — ипотека прекращается лишь в случаях, прямо предусмотренных в законе или договоре;

6) неприменимости погасительной давности к занесенным в ипотечную книгу правам.

Начало ипотечного кредитования в России можно отнести к царствованию императрицы Елизаветы Петровны. В это время ( 1754 год ) были открыты дворянские банки в Москве и Санкт Петербурге.

Но, в своей неорганизованной форме, ипотечный кредит существовал и гораздо ранее. Например, ещё в 15 веке появился вторичный заклад имения в другие руки, а также появились оговорки о том, что имение не заложено в другие руки.

В 16 веке залог земли распространился настолько, что появились соблазн и возможность злоупотреблять ипотечными займами, закладывая одну и ту же землю разным лицам или обманно занимать деньги, выдавая чужое имение за своё. По мере развития крепостного права, при залоге имений начинает играть важную роль количество крестьян, принадлежащих имению. В закладных подробно перечислялось поименное количество крестьян, причём ставилось условие, что если впоследствии кого-либо из перечисленных крестьян не окажется, то кредитор имеет право взыскать за каждую крестьянскую голову 50 рублей.

Как было указано выше, в 1754 году были созданы государственные кредитные учреждения: Санкт-Петербургская и Московская конторы Государственного банка для дворянства при Сенате и Сенатской конторе. Пользоваться ссудами данных кредитных учреждений могли только дворяне и иностранцы, которые находились в русском подданстве и владели недвижимыми имениями в пределах России. Срок ссуды определялся в один год с допущением двух отсрочек и взысканием процентных денег вперёд.

С 1776 года дворянские банки начали выдавать ссуды крестьянам.

Следующий этап развития ипотечного кредитования в России начался во времена правления Екатерины II. Она начала свою деятельность с дальнейшего развития дворянских банков. Но вскоре обнаружился ряд их недостатков. В первую очередь, это плохая проверка предоставляемых заёмщиками поручительств. Также, недостатком было плохое соизмерение и учёт операций по выдаче денег и их получению от населения.

В связи с эти, 28 июня 1786 года был издан манифест об учреждении государственного заёмного банка, упразднивший прежние дворянские банки. Это было первое чисто ипотечное кредитное учреждение долгосрочного кредита. Срок ссуды определялся: для дворянства - 20 лет под 8 % годовых, для городов – 22 года под 7 % годовых.

С 19 февраля 1861 года ( после отмены крепостного права ) в России начинается массовое распространение кредитных учреждений.

К 1917 году в России уже существовало 21 земельный банк, Государственный Крестьянский поземельный банк, Дворянский банк, Особый отдел государственного Дворянского банка и 18 частных банков.

Дореволюционная Россия располагала разветвлённой кредитной инфраструктурой. Она включала такие элементы, как специализированные земельные банки, сельские банки, ссудо-сберегательные и кредитные товарищества, общество взаимного поземельного кредита. Эти учреждения, как правило, выдавали кредиты под залог земель. Поэтому в дореволюционных изданиях такой кредит часто называли поземельным, а не ипотечным.

После 1917 года по вполне понятным причинам ипотеки, как таковой не существовало, но были ЖСК. Срок кредитования составлял 10 – 25 лет, ставка 0,5 – 2% годовых, доля кредита 60 – 80% от стоимости жилья.

В постперестроичной России интерес к схемам кредитования, где залогом выступала недвижимость, появился с 1993 года. Интерес банков к таким операциям был вызван двумя факторами: во – первых, наличием устойчивого спроса на долгосрочные жилищные кредиты и, во – вторых, пониманием банками больших потенциальных возможностей рынка ипотечных кредитов, стремлением занять прочные позиции на этом рынке в будущем.

Несмотря на существование многих проблем, определённый прогресс в становлении системы ипотечного кредитования в России был достигнут. После выхода федерального закона «Об ипотеке ( залоге недвижимости )» № 102-ФЗ от 16.07.1998 г. ( в ред. от 13.05.2008 г. ) и стабилизации в финансовой сфере ситуация на рынке жилищных кредитов изменилась в лучшую сторону. Всё большее распространение получила «классическая» ипотечная схема жилищного кредитования, по которой заёмщик сразу при оформлении договора купли – продажи на квартиру или дом становится его собственником, однако с теми необходимыми ограничениями, которые в рамках действующего законодательства накладываются залогом этого имущества в обеспечение взятого в банке жилищного кредита. При такой схеме права заёмщика надёжно защищены как от каких – либо неосторожных действий банка, так и от возможного банкротства дочерних риэлтерских фирм, а также от дополнительных расходов и выплат. Внедрение «классической» ипотечной схемы позволило существенно увеличить сроки кредитования, повысив тем самым доступность кредитов для населения.

Таким образом, ипотека — это одна из форм имущественного обеспечения обязательства должника, при которой недвижимое имущество остается в собственности должника, а кредитор в случае невыполнения последним своего обязательства приобретает право получить удовлетворение за счет реализации данного имущества.

Ипотечное кредитование — это целостный механизм реализации отношений, возникающих по поводу выдачи, продажи и обслуживания ипотечных кредитов.

Понятие «ипотека» основывается на древнеримских принципах залога, являясь более совершенной его формой. Со временем менялись лишь условия предоставления, объемы и цели ипотечного кредита, надежность его обеспечения, кредитных отношений, связанных с ипотекой.

1.2 Роль развития ипотечного жилищного кредитования в современных условиях

Многолетний опыт экономически развитых стран свидетельствует о том, что стержнем взаимосвязей рыночной экономики является рынок перераспределения финансовых средств, прежде всего обеспеченных залогом недвижимости, которая составляет значительную часть активов любой страны. Поэтому рынок ипотечного капитала оказывает существенное влияние на все сферы экономики.

Прежде всего, ипотека повышает стабильность и эффективность банковской системы страны.

• Во-первых, ипотека усиливает обеспечение кредита в силу особенностей недвижимого имущества как объекта залога.

- Недвижимость сравнительно мало подвержена риску гибели или внезапного исчезновения; ее наличие легко проверяется.

- Недвижимость обладает ограниченной оборотоспособностью - сделки с недвижимостью регистрируются в государственных органах, что позволяет кредитору легко проконтролировать либо вообще запретить ее отчуждение.

- Стоимость недвижимости имеет тенденцию к постоянному росту, что гарантирует кредитору погашение задолженности в полном объеме.

• Во-вторых, высокая стоимость недвижимости и риск ее потери побуждают должника точно и своевременно исполнять свои обязательства. При невозврате кредита банк имеет возможность реализовать недвижимость и возвратить свои средства, что предполагает правильную оценку заложенного недвижимого имущества и развитый рынок недвижимости.

• В-третьих, снижению риска при ипотечном кредите способствует целевой характер ссуд. Банк имеет право контролировать использование заемщиком средств, предоставленных в порядке ипотечного кредитования.

• В-четвертых, при наличии вторичного рынка ссуд под недвижимое имущество коммерческие банки в случае необходимости могут продать закладные и укрепить свою платежеспособность. Для ипотечных банков продажа закладных служит источником средств последующего кредитования.

• И наконец, при стабильной, нормально функционирующей системе ипотечного кредитования достигается наилучшее согласование интересов всех участников данного процесса, что снижает риск банковских операций.(2)

Кроме того, ипотечное кредитование является общественным фактором экономического потенциала страны.

• Во-первых, развитие ипотечного бизнеса позитивно сказывается на состоянии реального сектора экономики. Ипотечное кредитование промышленных предприятий позволяет модернизировать производство, повышать качество и конкурентоспособность продукции практически во всех отраслях народного хозяйства, что, в свою очередь, наращивает экономический потенциал страны.

• Во-вторых, с помощью ипотечного кредита реализуется программа жилищного строительства, достигается непрерывность производства в строительстве. Строительство современного жилья вызывает спрос на многие комплектующие изделия, что стимулирует развитие многих отраслей экономики. Например, производство строительных материалов и конструкций, строительное и дорожное машиностроение, деревообработка и производство мебели, обоев, электрооборудования, металлоизделий и др. Новый импульс получает развитие транспортной инфраструктуры.

• В-третьих, с помощью ипотечного кредита в систему рыночных кредитных отношений вовлекаются множество предприятий и широкие массы населения — собственники квартир, земельных наделов и другого недвижимого имущества. Благодаря этому государственное финансирование процесса замещается банковским кредитом. Это отвечает интересам общества в целом и отдельных экономических субъектов: повышается уровень инвестиционной активности хозяйствующих субъектов, банковской системы; в инвестиционный процесс широко вовлекаются свободные финансовые ресурсы.

• В-четвертых, будучи дорогим товаром, жилье является одним из важнейших факторов стимулирования сбережений населения, что также способствует формированию инвестиционных ресурсов.

• И наконец, развитие системы ипотечного кредита на рыночной основе способно вывести страну не только из инвестиционного, но и инфляционного кризиса, отвлекая средства из текущего оборота во внутреннее накопление.

Говоря о жилищном рынке Нижнего Новгорода, можно привести следующие данные:

В период с 2002 по 2007 годы в городе Нижнем Новгороде было введено в общей сложности 2 247 076 квадратных метров жилья. Наибольшие по сравнению с предыдущими годами объемы ввода жилья наблюдались в 2007 году (607 800 квадратных метров).

По состоянию на 15 мая 2008 года средняя цена предложения на первичном рынке жилья по Нижнему Новгороду составила 53 089 рублей за квадратный метр. По сравнению с мартом цена понизилась на 2 053 рубля за квадратный метр, или на 3,72 процента.

Таблица 1.1 По районам города ситуация выглядит следующим образом.

| Районы | Средняя цена предложения в апреле, руб./кв.м. | Средняя цена предложения в марте, руб./кв.м. | Абсолютное изменение, руб./кв.м. | Относительное изменение, % |

| Автозаводский | 34 942 | 38 641 | -3 699 | -9,57 |

| Канавинский | 38 581 | 39 549 | -968 | -2,45 |

| Ленинский | 46 990 | 46 990 | 0 | 0,00 |

| Нижегородский | 61 342 | 67 171 | -5 829 | -8,68 |

| Приокский | 49 095 | 48 910 | 185 | 0,38 |

| Советский | 57 978 | 57 614 | 364 | 0,63 |

| Сормовский | 35 563 | 44 498 | -8 935 | -20,08 |

| Московский | 48 000 | 48 000 | 0 | 0,00 |

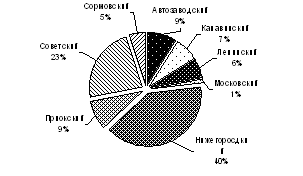

Среди всех районов города Нижнего Новгорода доминирует Нижегородский район, где объем ввода жилья на порядок выше, чем в остальных районах. Так в период с 2002 года по июнь 2007 года в районах города, за исключением Нижегородского, было введено от 84 792 до 328 712 кв.м, тогда как лишь в одном Нижегородском районе за этот же период объем построенного жилья составил 603 716 кв.м (рис. 1.1).

Рис.1.1 «Структура предложения на первичном рынке жилья по районам города Нижнего Новгорода».

Вторичный рынок жилья

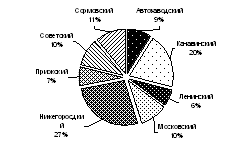

На вторичном рынке жилья в апреле наблюдается повышение цен. Средняя цена предложения по городу в марте составила 54 561 рубль за квадратный метр. По сравнению с мартом цена повысилась на 4 718 рублей за квадратный метр, или на 9,47 процента.

Самая дорогая недвижимость традиционно предлагалась в верхней части города с явным лидерством Советского и Нижегородского районов, где средняя цена по состоянию на 15 мая 2008 года составила 66 423 и 62 011 руб./ кв.м, соответственно. В заречной части города средние цены на жилье примерно одинаковы и колеблются от 47 568 руб./кв.м в Московском районе до 49 829 руб./кв.м в Сормовском районе(3) (таблица 1.2).

Таблица 1.2 По районам города ситуация выглядит следующим образом

| Районы | Средняя цена предложения в апреле, руб./кв.м. | Средняя цена предложения в марте, руб./кв.м. | Абсолютное изменение, руб./кв.м. | Относительное изменение, % |

| Автозаводский | 49 375 | 45 690 | 3 685 | 8,07 |

| Канавинский | 47 568 | 43 073 | 4 495 | 10,44 |

| Ленинский | 49 294 | 47 342 | 1 952 | 4,12 |

| Московский | 47 792 | 42 121 | 5 671 | 13,46 |

| Нижегородский | 62 011 | 63 831 | -1 820 | -2,85 |

| Приокский | 56 162 | 49 025 | 7 137 | 14,56 |

| Советский | 66 423 | 60 752 | 5 671 | 9,33 |

| Сормовский | 49 829 | 47 247 | 2 582 | 5,46 |

Рис. 1.2 «Структура предложения на вторичном рынке жилья по районам города Нижнего Новгорода».

По Нижнему Новгороду можно сделать следующие выводы и определить источники «тормоза» ипотеки:

- Недостаточный объем возводимого жилья при достаточно высоких темпах строительства;

- Высокий ценовой рост стоимости объектов недвижимости. Рост следует за общероссийской тенденцией стоимости жилья и объектов строительства ;

- Ценовая дифференциация по районам города. Является наиболее контрастной на фоне районов города, что приводит к недоступности жилья центральных районов города.

Так же можно отметить положительные моменты, необходимые для развития направления ипотечного кредитования:

- Рост объемов строительства увеличился по сравнению с предыдущим годом на 31,3%;

- Субсидирование правительством ипотечных кредитов;

- снижение процентных ставок банками, увеличение сроков кредитования, сумм, что послужило следствием конкуренции между банками в сфере ипотечного кредитования.

Основные тенденции рынка жилой недвижимости Нижнего Новгорода:

1. Покупателей жилой недвижимости, располагающих достаточной суммой наличных денег, стало меньше, а количество ипотечных сделок увеличилось. Сегодня они составляют примерно 50 процентов от общего количества проводимых сделок.

2. Сделки спекулятивного характера на жилом рынке уходят в прошлое, и рынок становится более понятным, прозрачным и цивилизованным.

3. Дифференциации товара: по сегментам рынка, по районам, по видам и качеству квартир, по типам жилья.

4. Появилась еще одна явная тенденция: тратя на покупку жилья заемные средства и платя проценты по кредитам, люди непременно хотят приобрести более качественное и ликвидное жилье, оправдав затраты. Сегодня наибольшим спросом пользуется жилье улучшенных планировок, повышенной комфортности и жилье бизнес-класса.

Все это положительно сказывается на экономическом и социальном развитии страны. Таким образом, ипотечное кредитование, бесспорно, является перспективным направлением банковской деятельности.

1.3 Нормативно-правовое регулирование ипотечного жилищного кредитования в Российской Федерации

Деятельность кредитных организаций на российском ипотечном рынке регламентируется действующими законодательными актами, регулирующими систему ипотеки. Формирование законодательной базы ипотечного кредитования в России началось с середины 90-х гг. прошлого столетия. Права гражданина на жилье и на охрану частной собственности закреплены в Конституции РФ (1993 г.). Важным шагом развития российского ипотечного законодательства стало принятие первой (1995 г.) и второй (1996 г.) частей Гражданского кодекса РФ. Кодекс устанавливает общие правила обеспечения кредитов под залог недвижимости; положения о праве собственности и других вещных правах на другие помещения; основания обращения взыскания на заложенное жилое помещение и др. ГК РФ предусматривает ряд правил в отношении обязательной государственной регистрации права собственности и иных вещных прав на недвижимое имущество, а также возникновения, ограничения и перехода таких прав. Кроме того, были введены дополнительные требования к договору купли-продажи жилой недвижимости. В частности, государственной регистрации подлежит не только переход права собственности на жилую недвижимость по такому договору от продавца к покупателю, но и сам этот договор. Во исполнение требования ГК РФ 24.07.1997 г. был принят Федеральный закон № 122–ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» ( ред. от 18.12.2006 ).

Для содействия развитию вторичного рынка ипотечных кредитов в 1997 г. было создано Федеральное агентство жилищного ипотечного кредитования (ФАИЖК), призванное способствовать становлению частного кредитования жилищной сферы, в том числе на основе долгосрочного ипотечного кредитования.

Законодательство, регулирующее ипотечную деятельность, постоянно развивается. В январе 2000 г. Правительством Российской Федерации была одобрена Концепция развития системы ипотечного жилищного кредитования в Российской Федерации. Концепция предоставляет огромный простор инициативе субъектов Российской Федерации по выбору схемы, согласно которой в регионе будет развиваться эта система. Любая модель долгосрочного кредитования граждан является приемлемой, если она удовлетворяет требованию юридической чистоты и финансовой прозрачности и в ней заложен механизм рефинансирования.

В рамках этой программы уже разработано и представлено Государственной думе множество законопроектов, способных облегчить деятельность многих ипотечных кредиторов, устраняя недостатки уже существующей системы и четко определяя правила функционирования на российском рынке ипотеки, часть из них уже принята.

Наряду с Гражданским Кодексом РФ существует множество нормативных и подзаконных актов, регулирующих ипотеку. Среди них следует отметить ФЗ РФ «О залоге» от 29.05.1992г ( в ред. от 26.06.2007г), определяющего общие положения о залоге имущества.

Более детальное регулирование деятельности организаций при ипотечном кредитовании получило в ФЗ РФ от 16.07.1998 г. (ред. от 13.05.2008г.) «Об ипотеке (залоге недвижимости)». Данный закон содержит положения, касающиеся определения сторон в ипотечных отношениях, определены обязательства и требования, которые могут быть обеспечены ипотекой. В сравнении с общими положениями о залоге, закон «Об ипотеке» содержит требования, согласно которым ипотекой могут быть обеспечены обязательства по кредитному договору, по договору займа или иного обязательства, основанного на купле-продаже, аренде, подряде, другом договоре или причинении вреда. В ст. 5 ФЗ указано имущество, которое может быть предметом ипотеки - им может быть недвижимое имущество, право на которое зарегистрировано в установленном порядке. Законом регулируются положения об ипотеке, в зависимости от того, находится ли имущество в общей собственности или принадлежит лицу на праве хозяйственного ведения или оперативного управления. К особенностям заключения договора об ипотеке следует отнести обязательное включение в условия договора предмет залога (имущество, в случае неисполнения обязательства на него будет обращено взыскание), цена договора (оценка имущества), срок исполнения обязательства. Договор об ипотеке подлежит обязательной государственной регистрации, в результате чего вносится запись в Единый государственный реестр прав на недвижимое имущество. Не соблюдение данного условия влечет признание сделки недействительной. Права залогодержателя удостоверяются закладной. Все обязательства по содержанию имущества в исправном состоянии (текущий и капитальный ремонт), если договором не предусмотрено иное, лежат на залогодателе. Среди особенностей данного закона следует выделить то, что право следует за вещью. Таким образом, в случае отчуждения прав на недвижимость третьим лицам, они будут нести ответственность перед залогодержателем.

14 октября 2003 г. ( ред. от 27.07.2006 ) был принят Федеральный закон № 152-ФЗ «Об ипотечных ценных бумагах». Настоящим Федеральным законом регулируются отношени

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Анализ структуры цен на фондовом рынке

1. Теоретическая часть1.1 Основные определения и понятия фондового рынка1.2 Обзор литературы по группе методов - индикаторы изменчивости1.

- Анализ финансового состояния страховой компании

- Анализ финансовых результатов банка на примере ОАО "Дальневосточный банк"

- Анализ финансовых результатов деятельности коммерческого банка

- Анализ финансовых результатов деятельности коммерческого банка

Актуальность исследуемой проблемы заключается в том, что без грамотного анализа результатов финансовой банковской деятельности и выя

- Анализ эффективности инвестиционных проектов и проблемы оптимизации капиталовложений

ЗАДАНИЕ НА КУРСОВУЮ РАБОТУСтудент(фамилия, инициалы)Тема работы: Анализ эффективности инвестиционных проектов и проблемы оптимизации

- Анализ эффективности использования рынка ценных бумаг в Республике Беларусь

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.