Амортизаційна політика підприємства в ринкових умовах господарювання

МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ

Вінницький національний технічний університет

Кафедра ЕПОВ

АМОРТИЗАЦІЙНА ПОЛІТИКА ПІДПРИЄМСТВА В РИНКОВИХ УМОВАХ ГОСПОДАРЮВАННЯ

курсова робота

з дисципліни “Економіка і організація виробництва”

Вінниця 2006

АНОТАЦІЯ

В даній курсовій роботі розглянуто амортизаційну політику підприємства в ринкових умовах господарювання, створено та зареєстровано приватне підприємство, як юридичну особу, розроблено його статут, установчі документи, також розроблено комерційну ідею, зроблено розрахунок вартості інтелектуальної власності, визначено потребу в капіталі, необхідного для початку підприємницької діяльності, вибрано оптимальне місце розташування підприємства та розраховано основні види податків.

ЗМІСТ

Вступ

1. Амортизаційна політика підприємства в ринкових умовах господарювання

2. Розробка комерційної ідеї

3. Розробка установчих документів для створення суб’єкта підприємницької діяльності – юридичної особи

4. Розрахунок вартості інтелектуальної власності, що виступає внеском до статутного фонду господарського товариства

5. Вибір оптимального місця розташування підприємства

6. Визначення потреби в капіталі, необхідному для початку підприємницької діяльності

7. Розрахунок основних видів податків, які повинен сплачувати суб’єкт бізнесу – юридична особа

Висновки

Література

Додатки

Додаток А. Реєстраційна карта

Додаток Б. Статут

Додаток В. Свідоцтво про державну реєстрацію

Додаток Г. Договір про передачу права власності на винахід

Додаток Д. Заявка про реєстрацію договору

ВСТУП

Однією з найважливіших сфер економічних відносин в державі є процес відтворення виробничого апарату. На шляху побудови ринкових відносин у нашій державі, поряд з формуванням ринку капіталу, цілеспрямованого регулювання потребує процес відтворення основних фондів, оскільки вони великою мірою визначають ефективність суспільного виробництва, темпи впровадження науково–технічного прогресу, зростання національного доходу і добробуту населення.

В даній курсовій роботі я хочу зупинитися на сутності, видах, методах амортизації основних фондів та амортизаційній політиці підприємства, оскільки ій належить ключова роль у регулюванні та управлінні процесом відтворення основних фондів. Амортизаційна політика – це сукупність заходів, спрямованих на забезпечення нормального режиму відтворення основних фондів. Найважливішою умовою ефективного функціонування підприємств у ринковому середовищі є забезпечення принципу сомофінансування, який передбачає здійснення господарської та інвестиційної діяльності за рахунок власних джерел (амортизації та нерозподіленого прибутку). Серед джерел самофінансування амортизаційні відрахування посідають головне місце тому, що завдяки синхронності між кругооборотом основних фондів і формуванням амортизаційного фонду, меншій їх схильності до кон’юнктурних коливань, пов’язаних з результатом господарської діяльності, вони більшою мірою, ніж прибуток, можуть бути фінансовою базою сомостійності підприємств у відтворенні основних фондів.

Крім того, амортизація в певній мірі виконує і стимулюючу функцію, передбачаючи найбільш повне використання основних фондів: чим довший період функціонування обладнання, тим більше виробляється продукції і тим швидше буде перенесена вартість основних фондів. Це дозволить зменшити їх недоамортизацію внаслідок морального зносу і знизити втрати підприємства, що дуже важливо в умовах ринку.

Метою даної курсової є поглиблення теоретичних знань та набуття практичних навичок у здійсненні економічних розрахунків.

Завданнями курсовою роботи є розкриття сутності амортизаційних відрахувань та амортизаційної політики підприємства в ринкових умовах господарювання, розробка комерційної ідеї та оцінка на предмет можливості її реалізації, розробка установчих документів для створення суб’єкта підприємницької діяльності – підприємства заснованого на власності об’єднання громадян, розрахунок вартості нематеріального активу, який пропонується внеском до статутного фонду, вибір оптимального місця розташування підприємства, визначення потреби в стартовому капіталі, необхідному для початку підприємницької діяльності, розрахунок величини основних видів податків.

1. АМОРТИЗАЦІЙНА ПОЛІТИКА ПІДПРИЄМСТВА В РИНКОВИХ УМОВАХ ГОСПОДАРЮВАННЯ

До найбільш прогресивних змін, викликаних реформуванням бухгалтерського обліку, можна віднести право підприємств самостійно встановлювати порядок нарахування амортизації, обравши один із методів, запропонованих П(С)БО 7(1). Але, як показує практика, скористатися цим правом можуть не всі. На це є декілька причин. По-перше, в останні роки основна увага бухгалтерів прикута до податкового обліку: вимоги ст.8 Закону "Про оподаткування прибутку підприємств" цікавлять їх більше, ніж вимоги П(С)БО 7. Ситуація загострюється ще й тим, що вимоги цих двох документів істотно різняться. По-друге, облік в нашій державі було завжди суворо регламентовано, тому скористатися наданою свободою вибору непросто. Але зробити це необхідно.

Виділимо головні вимоги по нарахуванню амортизації основних засобів спочатку податковому, а потім у бухгалтерському обліку.

1. У податковому обліку амортизації підлягають витрати на придбання, виготовлення, здійснення капітального ремонту, реконструкцій, модернізацій і інших поліпшень виробничих фондів.

2. Безкоштовно отримані фонди і невиробничі фонди не амортизуються.

3. Нарахування амортизації виробляється поквартально.

4. Використовується єдиний для всіх груп метод нарахування амортизації, тільки коефіцієнти різні.

5. База для нарахування амортизації - балансова (залишкова) вартість груп основних фондів на початок (перше число) звітного кварталу.

6. Амортизація окремого об'єкта основних фондів групи 1 здійснюється до досягнення балансовою вартістю такого об'єкта ста неоподатковуваних мінімумів доходів громадян. Залишкова вартість такого об'єкта відноситься до складу валових витрат за результатами відповідного податкового періоду.

7. Амортизація основних фондів груп 2, 3 і 4 здійснюється до досягнення балансовою вартістю групи нульового значення.

8. Балансова вартість групи 1 основних засобів зменшується при виведенні об'єкта основних фондів з експлуатації в будь-якому випадку. Наприклад, при продажі, ліквідації, капітальному ремонті, реконструкції, консервації.

9. Балансова вартість груп 2 ,3 і 4 основних засобів не змінюється при виході з експлуатації окремих об'єктів груп 2, 3 і 4 у зв'язку з їхньою ліквідацією, капітальним ремонтом, реконструкцією, модернізацією і консервацією.

10. Балансова вартість груп 2, 3 і 4 основних засобів зменшується у випадку виходу з експлуатації основних фондів груп 2,3 і 4 на суму вартості продажу таких основних фондів (вартості продукції, робіт, послуг, отриманих платнику податків у межах бартерних (товарообмінних) операцій).

В бухгалтерському обліку:

1. Амортизуються будь-які, що складаються на балансі підприємства основні засоби, у тому числі виробничі, невиробничі, безкоштовно отримані.

2. Нарахування амортизації виробляється щомісяця по кожному об'єкту окремо.

3. Амортизується первісна вартість основних засобів з урахуванням поліпшень, що привели до росту економічних вигод від використання об'єкта.4 Використовується кожний з 6 методів нарахування амортизації основних засобів на вибір. При цьому до різних об'єктів можуть застосовуватися різні методи амортизації Підприємство вправі змінювати метод нарахування амортизації протягом періоду експлуатації об'єкта.

5. Нарахування амортизації починається з місяця, що випливає за місяцем введення об'єкта в експлуатацію, і припиняється в місяці, що випливає за висновком об'єкта зі складу основних фондів. Якщо змінюється метод амортизації, новий метод повинний застосовуватися з місяця, що випливає за місяцем ухвалення рішення про зміну методу амортизації.

6. У випадку реконструкції, модернізації, добудування, до устаткування і консервації об'єкта ОЗ нарахування амортизації припиняється.

Відмінності між вимогами податкового і бухгалтерського обліку колосальні.

Формування облікової політики в тому числі самостійний вибір тих чи інших її складових, є корисним не лише окремим підприємствам, а й розвитку економіки країни в цілому.(2)

Поняття "амортизація" в пункті 4 П(С)БО 7 визначено як "систематичний розподіл вартості що амортизується, основних засобів протягом строку їх корисного використання (експлуатації)". Амортизація нараховується на кожний конкретний об'єкт основний засіб, а нарахувати амортизацію - значить визначити (розрахувати) ту частину вартості об'єкта, що амортизується яка повинна бути віднесена до витрат поточного періоду.(1)

Відповідно до п.22 П(С)БО 7 не нараховується амортизація на такий специфічний об'єкт основних засобів як земля (в бухгалтерському обліку субрахунок 101 "Земельні ділянки").(1)

Об'єкт основних засобів (він же - об'єкт амортизації), крім первісної, балансової, справедливої та ін вартості, має ще й вартість, яка амортизується. Згідно з визначенням, яке наведене в пункті 4 П(С)БО 7, вартість, яка амортизується , - це "первісна або переоцінена вартість необоротних активів за вирахуванням їх ліквідаційної вартості". Якщо ліквідаційна вартість дорівнює нулю, то вартість, що амортизується, може бути менше первісної або переоціненої, може дорівнювати їй, але не може перевищувати цю вартість.(1)

Розглянемо основні моменти щодо термінів нарахування амортизації на рис 1.1.

Рисунок 1.1 – Нарахування амортизації основних засобів

Нарахування амортизації основних засобів здійснюється протягом строку їх корисного використання, який встановлюється підприємством при визнані цього об'єкта активом, але не більше 20 років.

Термін корисного використання встановлюється підприємством з

урахуванням таких чинників:

- передбачувана інтенсивність використання об'єкта підприємством з урахуванням його потужності або продуктивності;

- фізичний або моральний знос, що передбачається;

- правові або інші обмеження стосовно термінів використання об'єкта тощо.

Термін корисного використання переглядається в разі зміни очікуваних економічних вигод від використання об'єкта.

Метод нарахування амортизації обирається підприємством самостійно з врахуванням очікуваного способу отримання економічних вигод від його використання. Якщо очікуваний спосіб отримання економічних вигод змінюється, обирається інший метод нарахування амортизації.

У стандарті прямо не сказано, що до різних об'єктів необоротних активів можуть застосовуватися різні методи нарахування амортизації. Однак такий висновок можна зробити виходячи із загальної концепції розділу "Амортизація основних засобів" П(С)БО 7 і другого абзацу п. 28, згідно з яким "метод амортизації об'єкта основних засобів переглядається у разі зміни очікуваного способу отримання економічних вигод від його використаний". Тут термін "об'єкт основних засобів" використовується в однині, що передбачає можливість зміни методу нарахування амортизації навіть стосовно одного конкретного об'єкта.(1)

Пунктом 26 П(С)БО 7 встановлено такі методи нарахування амортизації для основних засобів (крім інших необоротних матеріальних активів):

- прямолінійний;

- зменшення залишкової вартості;

- прискореного зменшення залишкової вартості;

- кумулятивний;

- виробничий.

Для інших необоротних матеріальних активів використовуються не усі методи нарахування амортизації.(1)

Метод амортизації нематеріального активу обирається підприємством самостійно, виходячи з умов отримання майбутніх економічних вигод. Якщо такі умови визначити неможливо, то амортизація нараховується із застосуванням прямолінійного методу. Розглянемо суть кожного із методів нарахування амортизації основних засобів та їх основні економічні характеристики, що можуть вплинути на вибір конкретного методу амортизації.

За прямолінійним методом річна сума амортизації (АВ) визначається діленням вартості, що амортизується, на очікуваний період часу використання об'єкта основних засобів:

![]() . (1.1)

. (1.1)

Норма амортизації (На)

![]() , (1.2)

, (1.2)

де АВ - річна сума амортизаційних відрахувань;

Пв - первісна вартість;

Лв - ліквідаційна вартість;

Т - термін корисного використання об'єкта;

На- норма амортизаційних відрахувань.(3)

Істотною характеристикою оптимального вибору методу нарахування амортизації є рівномірність. Із запропонованих до застосування П(С)БО 7 методів амортизації єдиним методом, що передбачає рівномірне нарахування амортизації, є прямолінійний метод. У цьому випадку щорічно амортизується рівна частина вартості основних засобів. Зазвичай прямолінійний метод застосовують для тих об'єктів, які виконують відносно постійний обсяг роботи і для яких основним чинником, що обмежує термін використання, є тривалість експлуатації, а не моральне старіння. Як приклад можна назвати газопроводи, цистерни тощо.(1)

Прямолінійний метод є найбільш поширеним в усьому світі. Для вітчизняних підприємств за винятком кількох видів транспортних засобів, вартість яких амортизували з використанням виробничого методу, до 01.07.1997р. прямолінійний метод був єдиним методом нарахування амортизації основних засобів. Він є простим у застосуванні його нормативи легко коригувати Саме в цьому полягає його єдина, але дуже важлива перевага перед іншими методами амортизації.

На даний час, як оптимальний, прямолінійний метод може бути рекомендовано для нарахування амортизації вартості будівель і споруд, більшості видів промислового обладнання різних галузей, інструментів, приладів, інвентарю тощо.

Наступні три методи ( зменшення залишкової вартості, прискореного зменшення залишкової вартості, кумулятивний ) становлять групу прискорених методів амортизації. Характерною особливістю цих методів є те, що в перші періоди амортизуються більші суми, а в останні – менші, тому їх ще називають регресивними методами амортизації. Тобто при використанні методів зменшення залишкової вартості зменшення сум амортизації, що їх нараховують кожного року відбувається нерівномірно.(3)

У країнах з розвиненими ринковими відносинами основне призначення прискорених методів полягає у зниженні податкового навантаження у початковий період використання основних засобів. Кошти, які зекономили у цей час на сплаті податку, можуть бути спрямовані на компенсацію витрат, пов'язаних з оновленням обладнання. Але для нашої країни це питання не є актуальним, оскільки "податкову" амортизацію встановлює держава у законодавчому порядку.

Застосування методу зменшення залишкової вартості передбачає використання фіксованої (в процентах) норми річної амортизації. Цей метод засновано на припущені, що новий об'єкт основних засобів дасть найбільшу віддачу в першій рік його експлуатації Потім його віддача (продуктивність, потужність) з року в рік меншає. Відповідно в перший рік експлуатації об'єкта буде отримано більше економічних вигод, ніж у кожному наступному.

При методі зменшення залишкової вартості річна сума амортизації визначається як добуток залишкової вартості об'єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації. Залишкова вартість - це різниця між первісної вартістю та сумою нарахованого зносу у попередніх періодах.(1)

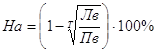

Річна норма амортизації (у відсотках ) обчислюється як різниця між одиницею та результатом кореня ступеня кількості років корисного використання об'єкта з результату від ділення ліквідаційної вартості об'єкт на його первісну вартість.(1)

Річна сума амортизації (АВ) визначається за формулою:

![]() . (1.3)

. (1.3)

Залишкова вартість об'єкта (Зв):

Зв=Пв-З . (1.4)

Норма амортизації (На) визначається так:

, (1.5)

, (1.5)

де Зв - залишкова вартість;

З- сума нарахованого зносу у попередніх періодах;

Пв - первісна вартість;

АВ - норма амортизації,

Т - термін корисного використання об'єкта основних засобів;

Лв - ліквідаційна вартість(3).

За методом прискореного зменшення залишкової вартості річна сума амортизації визначається як добуток залишкової вартості об'єкта на початок звітного періоду або первісної вартості на дату початку нарахування амортизації та річної норми амортизації. Річна норма амортизації обчислюється виходячи із строку корисного використання об'єкта і подвоюється.

![]() , (1.6)

, (1.6)

![]() , (1.7)

, (1.7)

де АВ - річна сума амортизації;

Зв - залишкова вартість;

На - норма амортизації;

Т - термін корисного використання об'єкта.(3)

Сума амортизації останнього року корисного використання об'єкта повинна бути такою, щоб його залишкова вартість на кінець останнього року експлуатації дорівнювала його ліквідаційній вартості.

Метод прискореного зменшення залишкової вартості щодо розрахунку норми амортизації - найпростіший із прискорених методів. У цьому випадку норму визначають як подвійну норму прямолінійного методу. Дещо лякає нелінійний характер нарахування амортизації за цим методом. Але для деяких об'єктів, зокрема для комп'ютерів, які зазнають швидко морального зносу, метод прискореного зменшення залишкової вартості є найбільш прийнятним.

На відміну від двох попередніх методів кумулятивний метод хоч і є прискореним (регресивним), але належить до лінійних методів.(3)

Річна сума амортизації визначається як добуток вартості, що амортизується, та кумулятивного коефіцієнта. Кумулятивний коефіцієнт розраховується діленням кількості років, що залишаються до кінця очікуваного строку використання об'єкта основних засобів, на суму числа років його корисного використання:

![]() , (1.8)

, (1.8)

де АВ - річна сума амортизаційних відрахувань,

Пв - первісна вартість;

Лв - ліквідаційна вартість;

Т3 - кількість років, що залишилося до кінця корисного використання об'єкта;

Tc - сума числа років служби об'єкта основних засобів.

Т3( кількість років, що залишилося до кінця корисного використання об'єкта основних засобів) кожного року зменшуватиметься на 1.

Тз/Тс - це кумулятивний коефіцієнт, в якому знаменник - показник постійний, а чисельник змінюється щороку.(3)

Зазвичай прискорені методи застосовують у випадках, коли об'єкти основних засобів зазнають швидкого модального зносу, як, наприклад, персональні комп'ютери. Прискорені методи нарахування амортизації можна також використовувати з метою збереження відносної рівноваги між сумую витрат на ремонт об'єктів основних засобів і амортизацією, яку щороку нараховують протягом усього терміну їх корисного використання. Прикладом основних засобів, у міру старіння яких значно зростають витрати на ремонт, технічне обслуговування та експлуатацію можуть слугувати транспортні засоби.

За виробничим методом місячна сума амортизації визначається як добуток фактичного місячного обсягу продукції (робіт, послуг) та виробничої ставки амортизації.

Виробнича ставка амортизації обчислюється діленням вартості, яка амортизується на загальний обсяг продукції (робіт, послуг), який підприємство очікує виробити (виконати) з використанням об'єкта основних засобів.

![]() , (1.9)

, (1.9)

де АВм - місячна сума амортизаційних відрахувань;

Ом - місячний обсяг продукції (робіт, послуг);

Ba - виробнича ставка амортизації

![]() , (1.10)

, (1.10)

де О - загальний обсяг продукції (робіт, послуг);

Пв - первісна вартість;

Лв - ліквідаційна вартість.(3)

Цей метод можна назвати також методом нарахування амортизації пропорційно обсягу виконаних робіт.

Виробничий метод засновано на припущенні, що розмір амортизації (зносу) залежить тільки від інтенсивності експлуатації об'єкта незалежно від терміну, тобто тривалість (кількість років) експлуатації об'єкта не впливає на суми амортизації, що нараховується.

Застосування виробничого методу обмежене не тільки тим, що не завжди є можливість визначити виробничу потужність об'єкта протягом усього терміну його корисного використання. Не рідко в цьому немає потреби. Але для амортизації вартості основних засобів, які самостійно можуть виконувати конкретний обсяг робіт, цей метод є вкрай ефективним.

Зазначимо, що із загального переліку дозволених до застосування методів нарахування амортизації один метод виділено особливо - так званий "податковий метод"

Закон України "Про оподаткування прибутку підприємств" (4), на відміну від П(С)БО 7, жорстко регламентує порядок нарахування амортизації і не допускає можливості будь-якого вибору. Тому який би метод (або методи) не вибрало підприємство для нарахування амортизації в бухгалтерському обліку в податковому обліку потрібно діяти твердо дотримуватись вимог, викладених у ст.8 Закону "Про оподаткування прибутку підприємств", яка так і називається "Амортизація" Проте, якщо розглядати ст.8 ширше, то можна стверджувати, що вона регламентує не тільки порядок нарахування амортизації, але й податковий облік основних фондів загалом. Звертає на себе увагу і те, що в назві ст. 8 основні фонди не згадуються, а це дозволяє зробити висновок, що з погляду оподаткування, інтерес викликають не основні фонди як такі, а тільки їхній вплив на об'єкт оподаткування. А цей вплив саме і проявляється переважно через амортизацію, адже відповідно до ст. З Закону "Про оподаткування прибутку підприємств" об'єктом оподаткування є прибуток який визначається за формулою:

![]() , (1.11)

, (1.11)

де П – прибуток (об’єкт оподаткування);

ВВс – скоригований валовий дохід;

Вв – валові витрати;

АВ – сума амортизаційних відрахувань.

Отже, амортизаційні відрахування з метою оподаткування не включаються до валових витрат, вони є самостійним показником, що бере участь (на рівні з валовими витратами) у розрахунку оподатковуваного прибутку Для того, щоб цей показник визначити, потрібно дотримуватись правил податкового обліку основних фондів, встановлених ст. 8 Закону "Про оподаткування прибутку підприємств". До основних можна віднести такі правила податкового обліку основних засобів:

- амортизується не вартість (як у бухгалтерському обліку) основних фондів, амортизуються витрати на їх виготовлення, придбання або поліпшення Тому не амортизується в податковому обліку, наприклад, вартість безкоштовно отриманих основних фондів. З іншого боку, основні фонди можуть бути не введені в експлуатацію, можуть повністю або частково не використовуватися, але оскільки витрати здійснено, амортизація продовжує нараховуватися;

- об'єктом нарахування амортизації с балансова вартість групи. Ця величина, хоча і формується внаслідок операцій з основними фондами, все ж відносно самостійна. Рух основних фондів не завжди супроводжується зміною балансової вартості групи Тому може виникнути ситуація, коли основних засобів уже немає, а балансова вартість ще залишилася. Можлива й протилежна ситуація: балансова вартість тієї чи іншої групи дорівнює нулю, але в складі цієї групи ще є основні фонди;

- для цілей податкового обліку обов'язковий пооб'єктний облік балансової вартості тільки основних фондів групи 1. Основні фонди груп 2,3 і 4 враховуються не пооб'єктно, а за сукупною балансовою вартістю відповідної групи.(4)

Порядок нарахування амортизації викладено в пп.8.3.1 ст.8 Закону "Про оподаткування прибутку підприємств" і може бути подано у вигляді формули

![]() , (1.12)

, (1.12)

де АВ – сума амортизаційних відрахувань;

БВ – балансова вартість групи на початок звітного періоду;

На – норма амортизації для відповідної групи.(3)

Норми амортизації – показники задані, вони встановлені в п.8.6 ст.8 Закону. Норми амортизації з розрахунку на квартал встановлені в таких розмірах:

1 група - 2%;

2 група - 10%;

3 група - 6%;

4 група -15%.(4)

Отже, основним для цілей податкового обліку є поняття балансової вартості груп основних фондів, оскільки саме цей показник платник податку розраховує самостійно. Від правильності розрахунку балансової вартості групи залежить правильність нарахування амортизації.

Норми амортизації застосовуються до балансової вартості груп на початок періоду. Тому витрати на придбання основних фондів, здійсненні у поточному кварталі, почнуть амортизуватися тільки з наступного кварталу. І навпаки: основні фонди, що вибули в поточному кварталі, зменшать балансову вартість групи тільки на початок наступного періоду. Це необхідно враховувати при здійсненні операцій, внаслідок яких зменшується балансова вартість груп. Балансова вартість об'єкта або групи до моменту продажу (або до моменту здійснення іншої операції, що зменшує балансову вартість груп) визначається як балансова вартість на початок кварталу, зменшена на суму амортизаційних відрахувань за цей квартал.(4)

Метод нарахування амортизації, передбачений податковим законодавством, видається багатьом бухгалтерам найбільш привабливим. Законом "Про оподаткування прибутку підприємств" встановлено конкретні норми амортизацій та чітко регламентовано порядок її нарахування. Аргументом на користь вибору "податкового методу" нарахування амортизації є передбачувана можливість скорочення обсягу облікової роботи. Але якщо проаналізувати це питання докладно, то з'ясується, що застосування "податкового методу" нарахування амортизації в бухгалтерському обліку, найімовірніше, призведе до додаткових проблем. Деякі фахівці трактують право підприємств на вибір податкового методу буквально - як можливість використання положень ст.8 "Амортизація" Закону "Про оподаткування прибутку підприємств" для відображення в бухгалтерському обліку будь-яких операцій з основними засобами. При цьому роблять єдине застереження про нарахування в бухгалтерському обліку амортизації за кожним окремим об'єктом основних засобів, а не за групами. В інших питаннях (порядок обліку витрат на ремонт і модернізацію, облік індексації тощо) запропоновано спиратися на норми закону. Але П(С)БО 7 дозволяє використовувати у бухгалтерському обліку тільки норми та методи нарахування амортизації основних засобів передбачені податковими методами. Ніяких вказівок щодо можливості використання в бухгалтерському обліку решти положень ст.8 Закону "Про оподаткування прибутку підприємств", окрім поквартального нарахування амортизації за трьома фіксованими ставками методом зменшення залишкової вартості або "прискореним податковим" методом для певної категорії основних засобів групи З, П(С)БО 7 не передбачено.

Вибір оптимального методу нарахування амортизації для кожного конкретного об'єкта необоротних активів є головною складовою формування амортизаційної політики підприємства Але метод амортизації, хоча і впливає істотно на її розмір, характеризує якісний бік процесу розподілу

Не менш важливим в амортизаційній політиці, насамперед для бухгалтера, є кількісний критерій амортизації Таким критерієм можна вважати відносний розмір амортизації, виражений нормою амортизації, яка залежить в основному від 4-ох факторів:

- вартості об'єкта основних засобів,

- ліквідаційної вартості,

- строку корисного використання,

- методу нарахування амортизації.(4)

Коли обрані методи або встановлені норми амортизації неповною мірою відповідають очікуваним економічним вигодам від використання об'єкта основних засобів, П(С)БО дозволено здійснювати їх коригування Згідно з П(С)БО 6 "Виправлення помилок і зміни у фінансових звітах" таке коригування вважають зміною облікової оцінки.(5)

Зміни облікової оцінки не вимагають коригування за попередні періоди Коригування здійснюється шляхом зміни норми амортизації, розрахованої відповідно до прийнятого у результаті коригування методу амортизації Під час розрахунку скоригованої норми амортизації за вартість об'єкта основних засобів беруть його залишкову вартість на момент коригування.(5)

Таким чином, при формуванні амортизаційної політики бухгалтер повинен враховувати наступні особливості:

1. За всіма методами амортизації (крім виробничого) здійснюється розрахунок річної норми та суми амортизації. Місячна сума амортизації щороку однакова і визначається діленням річної суми амортизації на І 2.

2. Не прослідковуються відмінності в нарахуванні амортизації основних засобів різного призначення (виробничого та невиробничого).

3. Амортизація сприймається не як перенесення вартості, а як процес, який передбачає розподіл вартості, що амортизується.

4. Амортизаційний процес ґрунтується на чіткому визначені показників, що формують суму амортизації (вартість, що амортизується, ліквідаційна вартість, строк корисного використання тощо).

5. Знос об'єкту основного засобу розглядається як накопичення його амортизації. Тому логічним є відображення амортизації як збільшення зносу із включення її у витрати.

2. РОЗРОБКА КОМЕРЦІЙНОЇ ІДЕЇ

Майбутні засновники підприємств, які мають необхідні навички

створення підприємств, значно частіше потерпають від відсутності

перспективних комерційних ідей, ніж від відсутності фінансових ресурсів. Життєздатні комерційні ідеї потрібні не тільки для того, щоб почати свою власну справу, але й для успішного функціонування бізнесу на всіх його етапах. Нові комерційні ідеї потрібні:

- для розробки нових видів продукції, послуг, диверсифікації існуючого виробництва;

- для захоплення нових ринків та залучення нових клієнтів;

- для зменшення рівня витрат;

- для підвищення прибутковості бізнесу тощо.(6)

Моя комерційна ідея полягає у виробництві та розповсюдженні пресформ пластикової пляшки. Перше питання, що виникає, це питання про необхідність даного продукту. Як відомо на Україні є багато фірм, підприємств та цілих корпорацій, що мають відношення до виробництва продуктів харчування, і як тару використовують пластикові пляшки. Найбільш поширеним продуктом є мінеральна вода. Крім цього пластикові пляшки використовуються для оцту, олії, пива.

Другим постає питання про конкурентну спроможність підприємства, що створюється.

Найбільшими підприємствами по виготовленню подібної продукції в Україні є “Хекро ПЕТ” – у місті Хмельницький та “АКВА ПЛАСТ” – у місті Київ. Крім того, кожне з цих підприємств має філії, розташовані по різним містам України.

Згадані вище фірми є важливими та сильними конкурентами. Крім того вони існують по 5 років кожна. Це, в свою чергу, означає, що в обох фірм є постійні клієнти, що купують продукцію або на головному підприємстві, або на одній з філій. Звичайно, якщо моє підприємство буде мати певні переваги, то частина клієнтів буде купувати продукцію моєї фірми, але не всі.

Однією з переваг мого підприємства над іншими подібними буде ціна. Планується встановити наступні розцінки:

- пресформа пластикової пляшки – 25 копійок за шт.

- кришка – 3 копійки за шт.

Дана ціна на 1 копійку (за шт.) менше, чим у підприємств-конкурентів.

Дана знижка на перший погляд несуттєва. Але ж продукція такого виду

продається та купується лише ящиками. Мінімальна кількість, яку може придбати клієнт за один раз - 1 ящик пресформ, який містить 6336 шт., або 1 ящик кришок для пластикових пляшок , що містить 4500 шт.. Отже, при купівлі одного ящика пресформ клієнт сплачує 1584 грн., в той час, як для інших фірм – 1647грн, кришок – 135грн. проти ціни конкурентів у 180грн. Зазвичай, крупні виробники не обмежуються 1 ящиком даної продукції. Тому можна зробити висновок, що користуючись послугами нашої фірми, клієнти отримуватимуть велику перевагу, в порівнянні з іншими подібними фірмами.

Вибір клієнтами фірми, що пропонує аналогічну продукцію, залежить також і від відстані від даного підприємства до підприємства-виробника, оскільки клієнт сам платить за перевезення придбаного товару. Наша фірма здійснюватиме перевезення товару будь-яким клієнтам. Крім того, пропонується безкоштовне перевезення в межах області у разі, якщо клієнт хоче придбати товар оптом – таку кількість, що заповнює всю фуру.

Виходячи з наведених вище переваг та беручи до уваги місце розташування створюваної фірми, та місця розташування підприємств по виробництву продукції, що потребує пластикових пляшок, можна визначити потенційних клієнтів.

По-перше, важливими клієнтами можуть стати такі великі, розвинуті та відомі фірми у місті Вінниця, як “Авіс”, “Панда” та “Аква”.

“Авіс” виготовляє однойменну продукцію: мінеральну воду, олію, оцет.

ВФ “Панда” виготовляє мінеральну воду, відому за торговою маркою “Караван”.

АПК “Аква” виготовляє мінеральну воду під торговою маркою “Абсолют”.

Крім того, є велика кількість фірм, що виготовляють мінеральну воду у Вінницькій та сусідніх областях, яким вигідніше користуватись нашими послугами, враховуючи перш за все відстань та нижчі ціни. До таких фірм, що також є потенційними клієнтами, відносяться:

- ЗАТ “МКЗ Регіна” (м. Муровані Курилівці) під торговою маркою

“Регіна”;

- ТОВ “Альтаір”(м. Бар) під торговою маркою “Барчанка ”;

- УГТОВ “Чарте” (м. Козятин) під торговою маркою “Ріна”;

- ТОВ “Чиста Криниця ” (м. Бердичів) під однойменною торговою

маркою;

та інші невеликі фірми та заводи, що знаходяться у Вінницькій області.

Але, не зважаючи на відстань, на поступки в ціні на продукцію чи інші можливі переваги над подібними фірмами, успіх залежить від керівника. Важливою є така риса характеру, як комунікабельність, вміння представити свою продукцію. Адже фірми будуть користуватися нашими послугами, у разі, якщо вони зрозуміють вигідність пропозиції.

Я планую, що обсяги продажів складуть 1000 ящиків пресформ та таку ж кількість кришок за рік. На виробництво однієї пресформи потрібно буде витратити 20 копійок, кришки – 2 копійки, тобто витрати на виготовлення одного ящика пресформ складуть 1267 грн., а ящика кришок – 90грн.

Річний дохід становитиме при запланованих обсягах продажу складе

![]() грн.

грн.

Заплановані витрати на виробництво

![]() грн.

грн.

Для налагодження виробництва та постачання необхідно буде придбати обладнання для виробництва пресформ і кришок на суму 50000 грн. На виробництво перших 50 ящиків кришок необхідно буде витратити ![]() грн., пресформ -

грн., пресформ - ![]() грн. Тобто для реалізації даної комерційної ідеї мені знадобиться

грн. Тобто для реалізації даної комерційної ідеї мені знадобиться ![]() грн., плюс оренда приміщення та інші незаплановані витрати, тобто загальна прогнозована сума стартового капіталу – 130000 грн.

грн., плюс оренда приміщення та інші незаплановані витрати, тобто загальна прогнозована сума стартового капіталу – 130000 грн.

Однин вантажний автомобіль зможе перевозити 10 ящиків за один раз, тому необхідно буде здійснити 200 перевезень одним автомобілем для перевезення 2000 ящиків товару.

Максимальні витрати на перевезення, при купівлі клієнтами всього товару оптом, врахувавши, що максимальна відстань, на яку потрібно буде перевезти товар в межах області – 180 км, і при витратах 2 грн. на 1км, та вартості оренди автомобіля 100 грн. в день, складуть

![]() грн.

грн.

Врахувавши витрати прогнозований прибуток за рік складе

![]() грн.

грн.

Після сплати ПДВ ![]() грн. та податку на прибуток

грн. та податку на прибуток ![]() грн. я отримаю

грн. я отримаю ![]() грн. чистого прибутку на рік.

грн. чистого прибутку на рік.

Для відкриття справи доведеться взяти позику в розмірі 130000 грн., яку, якщо врахувати, що я половину річного прибутку, тобто![]() грн., витрачатиму на повернення позики, я зможу повернути її через

грн., витрачатиму на повернення позики, я зможу повернути її через ![]() роки.

роки.

Я вважаю, що дана комерційна ідея має хороші шанси бути реалізованою. Попит на пресформи буде збільшуватись прямо пропорційно до попиту на продукцію фірм-клієнтів, а особливо до попиту на мінеральну воду. Причому більший попит передбачаєтьс

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Анализ базовой макроэкономической модели и проблем макроэкономического равновесия

В условиях перехода Российской экономики на рыночные отношения все чаще возникают вопросы о ходе и направлении экономических реформ, о

- Анализ безубыточности предприятия

- Анализ в управлении запасами ОАО "Гастелловское"

- Анализ внешнеэкономической деятельности предприятия на примере ОАО "Белметалл"

1. Место ОАО "Белметалл" в экономической среде2. Управление предприятием3. Планирование4. Организация производства5. Организация труда6. Ин

- Анализ выбора в условиях неопределённости риска

Министерство образования и науки РФГОУ ВПО Российская Академия Правосудия (г. Казань)Кафедра гуманитарных, социально-экономических нау

- Анализ годового плана экономического развития предприятия на примере ООО "Пансионат "Югра"

Современный кризис экономики – это, прежде всего, кризис ее производственной сферы, основным звеном которой является предприятие. Все н

- Анализ деловой активности предприятия на примере ООО "Лузалес"

1. Теоретические основы деловой активности и роль ее показателей в системе комплексного экономического анализа1.1 Подходы к определению

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.