Фондовий ринок України і перспективи його розвитку

МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ

ДОНЕЦЬКИЙ НАЦІОНАЛЬНИЙ ТЕХНІЧНИЙ УНІВЕРСИТЕТ

Кафедра фінансів і банківської справи

КУРСОВАРОБОТА

за курсом "Фінанси" на тему:

"Фондовий ринок України і перспективи його розвитку"

Виконала студентка 3 курсу

групи ЕФ-06з

Шевченко М.Г.

Керівник Рубан Т.Є.

Донецьк – 2009 р.

Зміст

Вступ

1. Фондовий ринок як складова частина фінансового ринку

1.1 Загальна характеристика: поняття, структура, особливості фондового ринку

1.2 Фондова біржа

2. Види цінних паперів, їх характеристика

2.1 Характеристика цінних паперів

2.2 Операції з цінними паперами

3. Перспективи розвитку фондового ринку в Україні

3.1 Тенденції розвитку фондового ринку

3.2 Напрямки розвитку фондового ринку в Україні

Висновок

Література

Вступ

Вже більше 17 років існує фондовий ринок (ринок цінних паперів) в Україні, адже ще зовсім нещодавно його ми бачили лише з телеекрану з життя Заходу і він здавався абсолютно неможливим в умовах нашої країни. Але все поступово зміняється і ось вже і громадяни України стикаються з цим явищем, що має великий вплив на найважливіші аспекти життєвого устрою в країнах з розвиненою ринковою економікою. Акції, облігації, сертифікати, чеки, векселі і інші цінні папери, які ще зовсім нещодавно були дивиною, тепер міцно увійшли до нашого життя поряд з такими звичними словами як "біржа" і "депозитарій". Цінні папери стали засобом вираження особистого або колективного підприємницького ризику, давно переставши бути об'єктами ритуального поклоніння, що на жаль вельми часто зустрічалося і зустрічається у нас.

У даній роботі проведений аналіз фондового ринку України і визначені перспективи і тенденції його розвитку.

Необхідність вивчення фондового ринку обумовлена тим, що для нормального розвитку економіки необхідна мобілізація тимчасово вільних грошових коштів фізичних і юридичних осіб, їх розподіл і перерозподіл на комерційній основі між різними секторами економіки. Ці процеси і здійснюються на фондовому ринку. Таким чином, на фондовому ринку виникає кругообіг капіталу, причому у одних суб'єктів господарювання створюються заощадження, а інші відчувають потребу у фінансових ресурсах для розширення своєї діяльності. Україна зараз потребує інвестицій, як і будь-яка країна з економікою, що розвивається. Саме тому питання розвитку фондового ринку такі актуальні.

Метою даної курсової роботи є аналіз фондового ринку України і тенденцій його розвитку. У курсовій роботі будуть розглянуті основні аспекти фондового ринку в Україні, його структура, характеристика цінних паперів, а також перспективи розвитку.

1. Фондовий ринок як складова частина фінансового ринку

1.1 Загальна характеристика: поняття, структура, особливості фондового ринку

У сучасних умовах створення основ ринкового господарства помітно зростає інтерес до фінансових аспектів розвитку економіки, яка за своєю структурою, взаємозв’язками, регулюванням та іншими параметрами є досить складною системою. У цій системі важливе місце за силою впливу на інші ринки та економічну систему в цілому посідає фінансовий ринок. Адже фінансова діяльність будь-якої підприємницької структури нерозривно пов’язана з функціонуванням фінансового ринку, розвитком його видів і сегментів, станом кон’юнктури. А тому, конкуруючи між собою на товарних ринках, компанії повинні постійно контактувати з фінансовими ринками, які в умовах переходу до ринкової економіки активно впроваджуються у фінансову систему.

Аналіз економічної літератури з питань сутності та ролі фінансового ринку вказує на існування значних розбіжностей у поглядах науковців. Вже з назви цієї економічної категорії випливає неоднозначність її трактування, оскільки охоплює два поняття: ринок і фінанси. Одні економісти розглядають ринок як сукупність соціально-економічних відносин у сфері обміну, за допомогою яких здійснюється купівля-продаж товарів і кінцеве визначення їх суспільної цінності. Ф. Котлер визначив ринок як "сферу потенційних обмінів" (1,c.18). А К.Р. Макконелл і С.Л. Брю під ринком розуміють "інститут або механізм, сходяться покупці і продавці окремих товарів і послуг" (2, с.61). Одні економісти схильні розглядати їх як прийоми і методи для максимізації загальної вартості фірми, інші – як систему відносин у суспільстві, що складаються в процесі розподілу і перерозподілу вартості валового національного продукту. Зустрічається також в економічній літературі ототожнення фінансового ринку з ринком грошей і ринком капіталів. Така плутаниця у термінах, на погляд доктора економічних наук Василика О.Д., викликана як концентрацією уваги науковців на різних аспектах фінансових відносин, так і недостатньою теоретичною розробкою питань фінансового ринку.

В економічній літературі даються різні визначення поняття "фінансовий ринок ":

· сукупність кредитно-фінансових інститутів, які спрямовують потік грошових засобів від власників до позичальників і навпаки;

· механізм перерозподілу капіталу між кредиторами і позичальниками за допомогою посередників на основі попиту і пропозиції;

· грошові відносини, які складаються в процесі купівлі-продажу фінансових активів під впливом попиту і пропозиції на позичковий капітал, рух якого втілюється в цінних паперах;

· загальне визначення ринків, де проявляються попит і пропозиція на різні платіжні засоби.

Однак, якими б різноманітними не були визначення, всі автори визначають кругообіг фінансових ресурсів, у процесі якого в одних суб’єктів ринку нагромаджуються заощадження, а інші мають потребу в коштах для розширення їх діяльності.

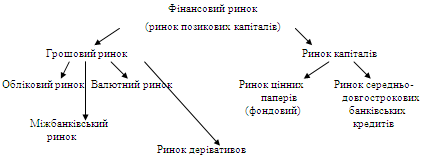

Фінансовий ринок можна зобразити у вигляді схеми:

Рис.1. Схема фінансового ринку

Як ми бачимо з ріс.1 фондовий ринок є важливою складовою частиною фінансового ринка. Під фондовим ринком розуміють такий розділ фінансового ринку, на якому за незначний час створюються необхідні умови і відбуваються швидка мобілізація, ефективний перерозподіл і раціональне розміщення фінансових ресурсів в соціально-економічному просторі держави з врахуванням інтересів і потреб суспільства шляхом здійснення емісій коштовних паперів різними емітентами. У вузькому ж розумінні, фінансовий ринок, як правило, означає взаємодію, яка відбувається на ринку між його суб'єктами з приводу випущених коштовних паперів.

Головною метою фондового ринку кожної країни є становлення цілісного, високоліквідного, ефективного і справедливого ринку, регульованого державою і інтегрованого в світові фондові ринки. Фондовим ринком є сукупність стосунків цивільно-правового характеру, які опосередковують рух капіталів у формі коштовних паперів. Він доповнює в структурі фінансового ринку ринок банківських кредитів і тісно взаємодіє з ним.

Особливості фондового ринку такі:

- фондовий ринок завжди виступає як ринок ризикових капіталів, де зростання та падіння курсів цінних паперів залежить від багатьох факторів, які слід постійно враховувати у практичній діяльності;

- курси цінних паперів, як і їхня емісія залежить від рентабельності та кон’юнктури виробництва, економічного стану, від стану ринку позичкових капіталів і рівня облікової ставки;

- із розвитком акціонерного капіталу зростає роль фондових бірж та позабіржового фондового ринку, де суперечності більш гострі, а їхній прояв глибший і сильніший. Позабіржовий фондовий ринок впливає на біржовий ринок і на всю банківську сферу своєю непередбачуваністю;

- прибуток акціонерних товариств стає відомим лише після річних звітів, тому іноді курси акцій залежать від очікуваних дивідендів. На підставі цього вони стають об’єктом спекулятивних дій, залежать від випадкових обставин, реклами, боротьби за зростання чи зниження курсів акцій;

- падіння курсів цінних паперів може бути таким стрімким та непередбачуваним, що спричиняє катастрофічну паніку. Фондові ринки закриваються, угоди не укладаються, банкрутства досягають найбільшого розмаху. Утримувачі цінних паперів, особливо дрібні інвестори, розорюються. Зиски мають тільки великі інвестори. В цьому процесі фондовий ринок стає інструментом централізації капіталу, а біржові кризи – методом цієї централізації;

- кризи призводять до різкого скорочення емісії цінних паперів та падіння попиту на позичковий капітал.

В економічній літературі фондовий ринок розглядається як частина ринку позичкових капіталів, де відбувається процес купівлі-продажу цінних паперів: акцій та облігацій, їхня емісія. Розрізняють первісний ринок, де відбувається емісія та первинне розміщення цінних паперів, і вторинний ринок, де відбувається купівля-продаж, котирування, обіг, зміни титулів власності на цінні папери. Як правило, це фондова біржа та позабіржовий ринок, які об’єднує загальне поняття – фондовий ринок.

Фондовий ринок має складну структуру, де перехрещуються інтереси багатьох учасників, кожен з певною функціональною особливістю та метою діяльності. До них належать: емітенти – це держава або якась юридична особа, що має право відповідно до закону випускати цінні папери, та інвестори – це юридичні або фізичні особи, що відповідно до закону мають право працювати з цінними паперами або здійснювати купівлю-продаж їх з метою отримання прибутку. Інвесторами є:

-інституціональні інвестори (пенсійні фонди, поштові фонди, страхові компанії, торгові та фінансові будинки, трастові компанії, інвестиційні фонди тощо), які відповідно до закону працюють з власними або залученими коштами на фондовому ринку;

-банки та акціонерні товариства, що працюють з власними коштами або прибутком;

-всі юридичні або фізичні особи, які мають вільні кошти і можуть придбати за них цінні папери для: отримання дивідендів або контрольного пакета акцій; проведення спекулятивних угод із цінними паперами з метою отримання прибутку, курсової різниці, премії, дивідендів та іншого зиску з урахуванням різниці курсів на різних ринках; вкладання тимчасово вільних коштів для збереження заощаджень із метою отримання дивідендів, іншого зиску без застосування спекулятивних дій; отримання фіксованого прибутку (ренти).

До учасників фондового ринку належать посередники – це юридичні або фізичні особи, які отримали відповідний сертифікат, що надає їм права проводити операції з цінними паперами на біржовому та позабіржовому ринках. Вони поєднують інтереси емітентів та інвесторів, отримуючи за свою діяльність комісійну винагороду, або курсову різницю.

Крім названих активних учасників фондового ринку є й пасивні. Це юридичні особи, які безпосередньо не проводять емісії, не вкладають коштів у цінні папери, але роблять розрахунки та реєструють рух цінних паперів. До них належать реєстратори угод із цінними паперами, які повідомляють емітентам та інвесторам про стан фондового ринку та рух їхніх цінних паперів, а також депозитарії, де міститься інформація про рух цінних паперів та розрахунки на підставі електронних записів. Є ще один учасник. Це Центр сертифікатних аукціонів, де відбувається реалізація акцій за ваучери.

Функції фондового ринку можна розділити на загальні, характерні для всіх ринків, і спеціалізовані. До загальних функцій відносяться наступні:

- комерційна (суб'єкти отримую прибуток від операцій на фондовому ринку);

- цінова (формується ціна на фінансові ресурси);

- інформаційна.

До спеціалізованих функцій відносяться наступні:

1) розподільна:

- розподіл грошових коштів між країнами, галузями, сферами економіки);

- переведення заощаджень з невиробничої форми у виробничу;

- фінансування дефіциту державного бюджету на не інфляційній основі;

2) Страхування цінових і фінансових рисок (хеджування).

1.2 Фондова біржа

Фондова біржа являє собою певним чином організований ринок, на якому власники цінних паперів здійснюють через членів біржі, що виступають у якості посередників, операції купівлі - продажу. Контингент членів біржі складається з індивідуальних крамарі цінними паперами і кредитно-фінансових інститутів.

Фондова біржа - це насамперед місце, де знаходять один одного продавець і покупець цінних паперів, де ціни на ці папери визначаються попитом і пропозицією на них, а самий процес купівлі-продажу регламентується правилами і нормами, тобто це певним чином організований ринок цінних паперів.

У якості товару на цьому ринку виступають цінні папери - акції, облігації і т.п., а в якості цін цих товарів - курси цих паперів.

Загальне в біржі з ринком - установлення цін товарів у залежності від попиту і пропозицій на них. Але, на відміну від ринку, на біржі можуть продаватися не всі товари, а тільки допущені на неї, це з одного боку, а з другого, способи купівлі-продажу на біржі значно різноманітніші, ніж на ринку, але, більш регламентовані .

Що стосується аукціону, то про нього на біржі нагадує спосіб призначення ціни: її викрикують. У вік електроніки така система може показатися лише данню традиції, але, на думку біржовиків, вона виконує ряд корисних функцій: створює необхідну ринкову атмосферу, забезпечує публічність торгів. При однаковій ціні на запропоновані товари вони скоріше дістануться тому, хто голосно викрикнув ціну, тому "голосові дані" на біржі, як і на аукціоні, мають чимале значення але, на відміну від аукціону, ціни на товари на біржах не тільки зростають стосовно стартових, але і падають.

Ознаки класичної фондової біржі:

1) це централізований ринок, із фіксованим місцем торгівлі, тобто наявністю торгової площадки;

2) на даному ринку існує процедура підбору найкращих товарів (цінних паперів), що відповідають певним вимогам (фінансова стійкість і значні розміри емітента, масовість цінного паперу, як однорідного і стандартного товару, масовість попиту, чітко виражена коливаємість цін і т. ін.);

3) існування процедури підбору кращих операторів ринку в якості членів біржі;

4) наявність тимчасового регламенту торгівлі цінними паперами і стандартних торгових процедур;

5) централізація реєстрації операцій і розрахунків по ним;

6) встановлення офіційних (біржових) квотувань;

7) нагляд за членами біржі (із позицій їх фінансової стійкості, безпечного ведення бізнесу і дотримання етики фондового ринку).

Функції фондової біржі:

а) створення постійно діючого ринку;

б) визначення цін;

в) поширення інформації про товари і фінансові інструменти, їх ціну умови обігу;

) підтримка професіоналізму торгових і фінансових посередників;

) вироблення правил;

) індикація стану економіки, її товарних сегментів і фондового ринку.

Усього у світі біля 150 фондових бірж, найкрупнішими є наступні: Нью-Йоркська, Лондонська, Токійська, Франкфуртська, Тайванська, Сеульська, Цюріхська, Паризька, Гонконгська і біржа Куала Лумпур.

В Україні існує вісім бірж і дві торгівельно-інформаційні системи:

- Донецька Фондова Біржа (DSE );

- Київська Міжнародна Фондова Біржа (KISE);

- Кримська Фондова Біржа (CSE );

- Придніпровська Фондова Біржа (PSE);

- Український Міжбанківська Валютна Біржа (UICE);

- Українська Міжнародна Фондова Біржа (UISE);

- Українська Фондова Біржа (USE );

- Луганська Фондова Біржа (LSE);

Крім того, дві торгівельно-інформаційні системи:

- "Перша Фондова Торгівельна Система" (PFTS);

- Дочірнє підприємство Асоціації "Південноукраїнська Комерційна і Інформаційна Система" - "південь-сервер".(5, с.99)

За даними на початок 2006 року, діяльність на фондовому ринку України здійснювали:

· торговці – 797;

· хранителі – 161;

· реєстратори – 361;

· компанії з управління активами – 159;

· депозитарій – 1;

· кліринговий депозитарій – 1;

· організатори торгівлі – 10.

В Україні зареєстровано 11556 відкритих акціонерних товариств. Переважна частка акцій випущена приватизованими підприємствами (близько 80% від усієї суми емітованих цінних паперів).(4 c.35)

2. Види цінних паперів, їх характеристика

2.1 Характеристика цінних паперів

Цінні папери – це свідоцтва про участь їх власників у капіталі акціонерного товариства або надані позики, які передбачають зобов’язання емітентів сплачувати їхнім власникам доходи у вигляді дивідендів або процентів.(3, с.397)

У юридичному розумінні цінні папери – це майнове право, яке засвідчується певним документом і реалізується в порядку, що вказується у цьому документі.

Основні характеристики цінних паперів такі:

1. Ліквідність – це спроможність фінансового активу перетворитися у гроші. При визначенні ступеня ліквідності враховують тривалість часу та витрати на проведення операції. Наприклад, для конверсії ощадного рахунку в готівку необхідно відвідати банк або надіслати прохання поштою; реалізація казначейського зобов’язання потребує часу й виплат брокерського відсотка; акції – витрати часу, брокерський відсоток, можливі витрати від зниження курсової ціни акції тощо.

2. Ризик пов'язаний з можливістю не отримати вкладених у фінансові активи грошей. Виділяють два види ризику: ризик невиконання платіжних зобов’язань позичальником та ринковий ризик, пов'язаний з коливаннями ринкових цін фінансових інструментів.

3. Дохідність визначається у вигляді річного процента віддачі від вкладеної у фінансовий інструмент суми грошей. Для ощадного рахунку доходність дорівнює річному проценту, який виплачується банком. Для облігації (або привілейованої акції) доходність залежить від величини оголошеного (купонного) процента та ринкової ціни облігації. Якщо відомий купонний процент, то чим вища ринкова ціна облігації, тим нижча доходність облігації для її майбутнього покупця. Доходність цінних паперів змінюється внаслідок коливання їх ринкових цін.

Цінні папери є капіталом, тому їх власники одержують доходи. Але капітал цей фіктивний, оскільки цінні папери на мають вартості, хоча продаються та купуються на ринку.

В Україні у громадському обігу можуть бути такі групи цінних паперів:

1. Пайові цінні папери – цінні папери, які посвідчують участь їх власника у статутному капіталі (крім інвестиційних сертифікатів), надають власнику право на участь в управлінні емітентом і отримання частини прибутку у вигляді дивідендів та частини майна у разі ліквідації емітента. До пайових цінних паперів відносяться:

- акції;

- інвестиційні сертифікати.

2. Боргові цінні папери – цінні папери, що посвідчують відносини позики і передбачують зобов’язання емітента сплатити у визначений строк кошти відповідно до зобов’язання. До боргових цінних паперів належать:

- облігації підприємств;

- державні облігації України;

- облігації місцевих позик;

- казначейські зобов’язання України;

- ощадні (депозитні) сертифікати;

- векселі.

3. Іпотечні цінні папери – цінні папери, випуск яких забезпечено іпотечним покриттям (іпотечним пулом) та які посвідчують право власників на отримання від емітента належних їм коштів. До іпотечних цінних паперів відносять:

- іпотечні облігації;

- іпотечні сертифікати;

- заставні;

- сертифікати ФОН.

4. Приватизаційні цінні папери – цінні папери, які посвідчують право власника на безоплатне одержання у процесі приватизації частки майна державних підприємств, державного житлового фонду, земельного фонду.

5. Похідні цінні папери – цінні папери, механізм випуску та обігу яких пов'язаний з правом на придбання чи продаж протягом строку, встановленого договором, цінних паперів, інших фінансових та (або) товарних ресурсів.

6. Товаророзпорядчі цінні папери – цінні папери, які надають їхньому утримувачу право розпоряджатися майном, вказаним у цих документах.

Відповідно Закону в Україні можуть випускатися і обертатися такі види цінних паперів:

- акції;

- облігації внутрішніх республіканських і місцевих позик;

- облігації підприємств;

- казначейські зобов'язання республіки;

- ощадні сертифікати;

- векселі;

- приватизаційні папери.

Акція – цінний папір без установленого строку обігу, що засвідчує майнову участь її власника в капіталі акціонерного товариства.(3,с.399)

Власники акцій стають пайовиками акціонерного товариства, його співвласниками, тому вони не можуть вимагати від товариства повернення вкладених коштів. Але вони можуть продавати акції, втрачаючи при цьому право співвласника. Власники акцій як співвласники товариства мають право на одержання частини прибутку товариства пропорційно своїй участі, а також на участь в розділі майна при ліквідації акціонерного товариства.

Доход, який одержує акціонер, називається дивідендом. Розмір дивіденду залежить від маси прибутку, співвідношення між його нагромаджуваною та споживчою частинами, інституційної політики акціонерного товариства, виду й кількості акцій та інших факторів. Крім дивідендів, власники акцій можуть отримувати доход у вигляді курсової різниці, якщо вони продають акції дорожче, ніж купили їх.

Власники акцій несуть відповідальність за зобов’язаннями товариства (ризикують) тільки капіталом, вкладеним в акції. Ця відповідальність поширюється лише на їх майно. Акція є неподільною. Якщо одна акція належить кільком особам, усі вони визначаються за одного власника і можуть здійснювати свої права через одного з них. Мінімальна номінальна вартість акції не може бути меншою за 1 коп. Згідно із Законом України "Про цінні папери і фондову біржу ", матеріально акцію репрезентує акціонерний сертифікат, виготовлений друкарським способом з кількома системами захисту.

За такої форми випуск акції акціонерне товариство зобов’язане видавати акціонерам сертифікати на ту кількість акцій, як кожен з них має у власності, і зробити це потрібно не пізніше трьох місяців з дня реєстрації випуску акцій.

Розміщення цінних паперів – це відчуження цінних паперів емітентом первинним власником через укладання громадсько-правових угод. Розміщення має форму передплати – закритої або відкритої. Закрита передплата – розміщення цінних паперів серед заздалегідь визначених інвесторів без публічного оголошення пропозицій. Відкрита передплата – розміщення серед потенційно необмеженого кола інвесторів через оголошення публічної пропозиції та укладання громадсько-правових угод.

Під час відкритого продажу акцій забороняється надавати будь-кому будь-які привілеї щодо придбання цінних паперів. Це правило не застосовується в разі емісії державних цінних паперів, а також щодо використання акціонерами відкритих акціонерних товариств свого переважного права викупу нової емісії акцій. Протягом усього періоду відкритого продажу цінні папери не можуть продаватися за ціною, нижчою від їх номінальної вартості або вартості, встановленої комісією, з урахуванням ринкової вартості цінних паперів цього емітента на фондових біржах або в позабіржових торгово-інформаційних системах.

Існують два види акціонерних товариств:

-закриті – акції їх розподіляються між акціонерами й не надходять у відкритий продаж;

-відкриті – акції їх вільно продаються й купуються.

Акціонери, як придбали акції з правом голосування на зборах, мають право на контроль за діяльністю корпорації, а саме:

-голосують на зборах акціонерів;

-обирають членів ради;

-розподіляють прибуток;

-вирішують питання об’єднання з іншими корпораціями та ліквідації бізнесу.

Проте права в акціонерів різні, тому що голоси розподіляються пропорційно кількості придбаних акцій. На практиці діяльність корпорацій контролюється групою акціонерів, яка володіє відносно невеликим контрольним пакетом акцій. Теоретично контрольний пакет акцій повинен становити 50% усіх випущених акцій плюс 1 акція. При сучасному розподілі акцій серед великої кількості дрібних акціонерів для реального контролю досить володіти 5-20% усіх випущених акцій.

Акції, що випускаються в обіг, класифікуються за різними ознаками.

1. За характером розпорядження розрізняють:

- іменні акції;

- акції на пред’явника.

Іменні реєструються в акціонерних книгах корпорацій на ім’я власника. На передачу їх іншій особі потрібен дозвіл правління корпорації. Акції на пред’явника імітуються без зазначення власника. Ці акції стали об’єктом купівлі-продажу на ринку цінних паперів, істотно потіснивши іменні.

2. Залежно від порядку виплат дивідендів права участі в управлінні корпорацією акції поділяються на:

- привілейовані (преференційні);

- прості (звичайні).

Привілейовані надають їх власникам певні переваги порівняно з власниками простих акцій. По привілейованих акціях встановлюється фіксований дивіденд, який виплачується раніше, ні його визначають для власника простих акцій. Фіксований дивіденд виражається або в проценті від номінальної вартості, або в грошах з розрахунку на одну акцію. Під час ліквідації корпорації насамперед задовольняються претензії власників привілейованих акцій, а потім – простих.

Привілейована акція надає власникові право голосу на загальних зборах акціонерів. Це вигідно контролюючій групі акціонерів, яка не бажає втручання акціонерів у справи корпорації. Але якщо корпорація не сплачує дивіденди кілька разів підряд, то власники акцій одержують право голосу. Привілейовані акції з фіксованим дивідендом близькі до облігації. Такі акції надійні, однак вони практично не дають змоги підвищити дивіденди.

Привілейовані акції поділяються на:

1. Зворотні

2. Незворотні.

Коли фірма випускає зворотні акції, вона залишає за собою право їх викупу на певних умовах. Зворотність вигідна для корпорації, але не для власників акції. Ціна викупу не повинна перевищувати їх номінальну вартість та премії, що є свого роду компенсацією за викуп. Незворотні акції не можуть бути оплачені доти, доки існує корпорація, що їх випустила.

Проста акція дає власникові право голосу на загальних зборах акціонерів. Прості акції є найбільш ризикованим видом цінних паперів, оскільки розмір дивідендів по них не фіксується, а залежить від фінансового стану корпорації й оплачується з прибутку в останню чергу, після сплати процентів, податків, фіксованих дивідендів.

Проте в умовах сприятливої економічної кон’юнктури власники простих акцій мають шанс одержати дивіденди, що значно перевищують фіксовані, й швидко збільшити свій капітал.

Облігація – це свідоцтво про надання позички, яке дає право на одержання щорічного доходу у вигляді відсотків.(3,с.404) Привабливість облігації для власників полягає в одержанні фіксованого доходу. На відміну від акції облігації після закінчення визначеного строку підлягають викупу, до того ж емітент повинен сплатити номінальну вартість облігації і доход у вигляді відсотка.

Облігації випускаються іменні та пред’явника. Залежно від емітента облігації поділяються на державні й корпоративні.

Державні облігації – це свідоцтва про надання їх власникам позики державі в особі національного уряду та місцевих органів управління. Випуск облігацій здійснюється державою з метою мобілізації грошового капіталу для фінансування державних витрат, якщо недостатньо бюджетних коштів. Держава гарантує викуп державних облігацій, через це вони вважаються першокласними цінними паперами з високим ринковим рейтингом.

В Україні перша спроба випуску державних облігацій була здійснена у квітні 1994 році, коли вийшов Указ Президента "Про державні товарні облігації матеріальних ресурсів України". Але їх випуск викликав значну хвилю критики у суспільстві і був призупинений. Сьогодні це питання знову стає актуальним. Планується випустити облігації зовнішньої позики, які будуть відповідати вимогам євростандарту, мати форму готівкових ЦП і будуть допущені до продажу на фондових біржах Європи. Обсяг емісії - до $ 5 млн. При номінальній вартості однієї облігації $ 1000. Термін їх погашення буде більш тривалим. ніж облігацій внутрішньої позики - від 3 до 5 років.

Найбільше розповсюдження в Україні отримали облігації внутрішньої державної позики (ОВДП). 23.08.1994р. вийшла Постанова Кабінету міністрів № 586 "Про випуск облігацій внутрішньої державної позики 1995р."

В таблиці 2.2.1. показані результати аукціонів із розміщення ОВДП за 2000р. (станом на 01.07.2000).

Таб.2.1.1. Результати аукціонів із розміщення ОВДП за 2000р.

| Період | Розміщено облігацій, шт. | Залучено коштів до бюджету, тис. грн. |

| Січень | 0 | 0,00 |

| Лютий | 0 | 0,00 |

| Березень | 0 | 0,00 |

| І квартал | 0 | 0,00 |

| Квітень | 14 243 081 | 1 313 775,20 |

| Травень | 0 | 0,00 |

| Червень | 3 929 390 | 371 579,69 |

| ІІ квартал | 18 172 471 | 1 685 354,89 |

| І півріччя | 18 172 471 | 1 685 354,89 |

| Липень | 0 | 0,00 |

| Серпень | 0 | 0,00 |

| Вересень | 0 | 0,00 |

| ІІІ квартал | 0 | 0,00 |

| Жовтень | 0 | 0,00 |

| Листопад | 0 | 0,00 |

| Грудень | 0 | 0,00 |

| ІV квартал | 0 | 0,00 |

| Усього з початку року | 18 172 471 | 1 685 354,89 |

Аналізуючи ці данні, можна сказати, що облігації внутрішньої державної позики стали більш поширеними в Україні.

Державні цінні папери характеризуються значною різноманітністю і можуть бути класифіковані за рядом ознак.

1. Залежно від порядку обігу:

-ринкові;

-неринкові.

Ринкові облігації більше поширені, їм притаманна вища ліквідність, їх можна швидко реалізувати на ринку. Але власники цих облігацій не можуть претендувати на їх погашення до визначеного строку. На відміну від них, неринкові облігації не підлягають відкритому продажу, вони реалізуються через спеціальні фінансові інститути – пенсійні, ощадні фонди. Їх можна пред’явити до сплати в будь-який час, проте при достроковій оплаті розмір доходу різко зменшується. Частина неринкових облігацій індексується, їх погашення та сплата процентів по них здійснюється з урахуванням індексу роздрібних цін.

2. Відповідно до методів розміщення:

-на добровільній основі;

-примусово.

Передплата на державні цінні папери проводиться на добровільній основі, тому що примусове розміщення облігацій підриває довіру до них. Облігації, які розміщуються примусово, як правило, випускаються під час війни, в умовах складного стану державних фінансів, коли держава відчуває гостру потребу в коштах.

3.За строком погашення:

- поточні – від кількох тижнів до 1 року;

- короткострокові – від 1 до 2-3 років;

- середньострокові – від 3-5 до 10 років;

- довгострокові – понад 10 років.

4. Згідно зі способом виплати доходів:

- лотерейні (виграшні);

- процентні з виплатою доходів на дисконтній основі.

По лотерейних облігаціях періодично розігруються виграші на різну суму, яка виплачується залежно від номінальної вартості облігацій.

Процентні облігації забезпечують власникам фіксований, або плаваючий доход, що визначається процентною ставкою. Облігації з плаваючим доходом виникли порівняно недавно. Доход по ним коливається залежно від зміни рівня позичкового відсотка. Випуск такого роду цінних паперів дає змогу уникнути додаткових витрат випадку зниження процентних ставок, водночас робить їх досить привабливими в період їх підвищення.

Корпоративні облігації – це свідоцтва про надання їх власникам довгострокової позики корпорації, фірмі, підприємству, тобто це облігації, емітовані юридичними особами.(3,с.406)

Випуск облігацій – вигідніший спосіб формування додаткового капіталу, ніж випуск акцій, оскільки процент по облігаціях сплачується з прибутку до виплати податків. Корпоративні облігації більше підлягають ризику, ніж державні облігації, проте доходи по них значно вищі.

Залежно від характеру забезпечення облігацій вони поділяються на:

а) заставні;

б) беззаставні.

Заставні облігації – це юр

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Банковские услуги

Банковская система - одна из важнейших и неотъемлемых структур рыночной экономики. Банки как финансовые посредники привлекают капитал

- Государственное регулирование обращения муниципальных ценных бумаг

1. Основные характеристики МЦБ1.1 Рынок ценных бумаг в России1.2 Сущность МЦБ в России1.3 Особенности формирования займов муниципалитето

- Страхование ответственности

Министерство образования и науки РФФилиалГосударственного образовательного учреждения высшего профессионального образованияВсеро

- Сущность управления риском в коммерческом банке

Содержание1. Введение2. Классификация и основные понятия теории банковских рисков2.1 Классификация банковских рисков2.2 Риск ликвидности2

- Кредити банків: порядок оформлення та відображення в обліку

ВступУ процесі функціонування підприємства, можуть виникнути ситуації коли власних фінансових ресурсів стає недостатньо для фінансо

- Кредитный риск: методы оценки и регулирования

1.Теоретические аспекты управления рисками в банковском секторе1.1 Понятие банка, операций и кредитных рисков1.2 Виды кредитных рисков и

- Лицензирование банковских операций

Лицензирование банковской деятельности является одним из важнейших условий формирования современной эффективной органичной банковс

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.