Расчеты налога на добавленную стоимость

Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка. Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы. В современном цивилизованном обществе налоги - основная форма доходов государства. Помимо этой сугубо финансовой функции налоговый механизм используется для экономического воздействия государства на общественное производство, его динамику и структуру, на состояние научно-технического прогресса.

К числу центральных, наиболее употребимых и значимых налогов относится налог на добавленную стоимость. Как и любой другой налог, НДС выполняет, прежде всего, фискальную функцию, но его значение как источника бюджетного дохода по мере развития российской экономики постепенно изменялось. Помимо сугубо фискальных задач, НДС выполняет важнейшую задачу налогового регулятора экономики. Манипулирование такими инструментами налогового механизма, как налоговые ставки и льготы, позволяет стимулировать, а в определенных условиях - ограничивать развитие тех или иных видов деятельности. На основании вышеизложенного, можно судить об актуальности выбранной темы курсовой работы.

В ныне действующей в России налоговой системе налог на добавленную стоимость занимает важное место. Взимание НДС в Российской Федерации, определение объекта налогообложения, ставок налога, а также порядка уплаты НДС регламентируются главой 21 «Налог на добавленную стоимость», частью II Налогового кодекса Российской Федерации.

Для понимания принципов построения налога на добавленную стоимость в курсовой работе требуется, прежде всего, изучить законодательную базу - закон, инструкцию, различные изменения и дополнения к этим документам - относящуюся к данному вопросу и выяснить ряд основных проблем. Для раскрытия структуры налога требуется выяснить такие вопросы, как субъекты и объекты обложения налогом на добавленную стоимость, принципы определения налогооблагаемой базы, ставки и сроки уплаты налога, порядок его исчисления, особенности исчисления налога на добавленную стоимость для организаций различных видов деятельности, порядок ведения бухгалтерского учета по данному налогу и некоторые другие.

Целью настоящей курсовой работы является рассмотрение практических аспектов исчисления и учета налога на добавленную стоимость, анализ действующей российской системы налогообложения НДС и методов его оптимизации.

Для достижения поставленной в курсовой работе цели необходимо решить следующие задачи:

- определить значение налога в налоговой системе РФ;

- рассмотреть основные элементы налога, порядок исчисления и сроки уплаты;

- представить организационно-экономическую характеристику исследуемого предприятия;

- изучить порядок исчисления и уплаты налога на предприятии;

- предложить пути оптимизации налога на добавленную стоимость.

Объект исследования в курсовой работе является Общество с ограниченной ответственностью «Гофротара», осуществляющее производство гофрированного картона и бумажной тары.

Предметом исследования в курсовой работе является методика исчисления налога на добавленную стоимость в соответствии с действующим законодательством.

При подготовке материала для данной курсовой работы в основном был сделан упор на литературу таких ведущих экономистов, как Юткиной Т.Ф., Окучено Л.П., Русаковой И.Г., Мельника А.А., Воронина А.Г., Лапина В.А., Широкова А.Н., Горского И.В., Палковой И.Ю., Тишкова И.О., Лаврова А.Д., Мельника А.А., Емельянова Н.А. и других авторов.

Глава 1. Понятие и характеристика налога на добавленную стоимость

1.1 Значение налога в налоговой системе РФ

Прообраз налога на добавленную стоимость (НДС) появился в 20-х гг. XX в. в рамках налоговой реформы, проводимой в этот период в Германии, был предложен «улучшенный налог с оборота», напоминающий возникший позже НДС. В современном виде НДС был разработан в 1954 г. во Франции. Его автор - французский экономист М.Лоре.

В Российской Федерации НДС появился в начале 90-х. годов двадцатого века. Причиной его включения в налоговую систему страны стала не только необходимость существенно увеличить доходы бюджета, но и желание вступить в ЕЭС. НДС был введен Законом РСФСР от 06.12.1991 №1992-1 «О налоге на добавленную стоимость» и начал взиматься с 01.01.1992. Закон утратил силу с 01.01.2001 в соответствии с Федеральным законом от 05.08.2000 №118-ФЗ «О введении в действие части второй Налогового кодекса Российской Федерации о налогах».

Несмотря на колебания уровня НДС в доходах бюджетов, этот налог является главным источником пополнения казны государства. Это основной косвенный налог. Он был введен со ставкой 28%. В последующие годы ставка НДС снижалась, но продолжает оставаться высокой по сравнению с другими странами. НДС заменил действовавшие до него налог с оборота и налог с продаж. Развитие этого налога шло в России по линии унификации методики его исчисления разными налогоплательщиками. К 2000 г. были устранены практически все особенности исчисления суммы НДС, вносимой в бюджет промышленными, торговыми, строительными и другими предприятиями.

История российской правоприменительной практики в отношении исчисления и уплаты НДС дает два основных свидетельства. Во-первых, с точки зрения корпоративных финансовых интересов этот налог отвлекает существенные ресурсы из оборота предприятий и все последние годы подвергался жесткой критике, вплоть до требований его отмены. Во-вторых, с позиции публичных финансовых интересов НДС необходим как основной и наиболее стабильный доходный источник российского бюджета (8, с. 85).

Оценка места и роли НДС неоднозначна: практики полагают, что этот налог как нельзя лучше обеспечивает бюджетные потребности, а аналитики критикуют этот налог за излишнюю фискальность, неотработанность налоговой базы и чрезмерно высокие ставки. НДС, считают они, не адаптирован к отечественной экономике на этапе ее перехода к рынку, что объясняет существование недостатков в формировании налогооблагаемой базы и в технике исчисления НДС. Органично вписывается НДС в модели западных экономических систем и выполняет там важную роль и регулировании товарного спроса. Этот налог является составным элементом налоговых систем более чем 60 стран мира. (15, с.283)

Западная практика использования НДС подтверждает, что этот налог обеспечивает устойчивую и широкую базу формирования бюджета благодаря своей универсальности. НДС выполняет важную роль нивелира стоимостных колебаний в экономике при условии равновесия между денежным спросом и товарным предложением, сложившегося естественным рыночным способом, а также при насыщенности товарных рынков и относительно стабильной межотраслевой норме прибыли, свободном переливе капиталов.

В настоящее время этот налог определен как форма изъятия в бюджет части добавленной стоимости, которая создается на всех стадиях производства, обращения и определяется как разница между стоимостью реализованных товаров (работ, услуг) и стоимостью материальных затрат, относимых на издержки производства и обращения.

В части второй НК РФ порядку исчисления и уплаты НДС отведена глава 21, принятая в первом чтении 12 июля 2000 г. Нормативные положения этих документов к настоящему времени откорректированы 15 Законами и несколькими ведомственными положениями МНС РФ, издаваемыми во исполнение указов Президента РФ и постановлений Правительства РФ. Более того, в орбиту налогообложения вовлечены суммы, не имеющие отношения к добавленной стоимости: финансовая помощь, суммы предоплаты, авансовые взносы, суммы штрафов, акцизные надбавки и т.д. Тем самым новая редакция инструктивных рекомендаций по исчислению и уплате НДС в бюджет сохранила ориентацию ранее действующих положений на повсеместный и всеобъемлющий охват результатов товарообменных операций.

Косвенные налоги по своей экономической природе, назначению и способам взимания на практике приобрели несколько сущностных характеристик. Эти налоги являются налогами на потребление, они крайне перелагаемы, а потому несправедливы, антисоциальны. Вместе с тем эти налоги наиболее стабильные доходные источники бюджета всех уровней, они препятствуют налоговому уклонизму по причине очевидности в бухгалтерском учете величины облагаемой базы. Такие налоги служат основной экономической опорой развития государств с переходной (трансформационной) экономикой. В России на косвенные налоги приходится наибольший удельный вес как по отношению к совокупным бюджетным доходам, так и по отношению к валовому внутреннему продукту (13, с. 115). В ныне действующей в России налоговой системе НДС занимает важное место. Он служит инструментом перераспределения национального дохода и является одним из главных доходных источников федерального бюджета, Если рассматривать структуру доходов бюджета Российской Федерации, то будет видно, что доля НДС составляет основную часть консолидированного бюджета РФ. Показатели удельного веса НДС в общей сумме доходов бюджета РФ и соотношение НДС и косвенных налогов (налог на прибыль и акцизов) в доходах федерального бюджета представлены в таблице 1.

Таблица 1 Удельный вес налогов в доходах федерального бюджета РФ, %

| Виды налогов | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 |

| Налог на прибыль | 20,0 | 15,9 | 17,6 | 13,1 | 7,6 | 17,3 | 14,1 |

| НДС | 29,7 | 29,7 | 31,2 | 36,1 | 37,5 | 34,6 | 36,1 |

| Акцизы | 6,3 | 2,7 | 7,5 | 2,4 | 3,3 | 2,6 | 3,4 |

| Отклонение (+, -) от удельного веса НДС | |||||||

| Налога на прибыль | +9,7 | +13,8 | +13,6 | +23,0 | +29,9 | +17,3 | +22,0 |

| Акцизов | +23,4 | +27,0 | +23,7 | +33,7 | +34,2 | +32,0 | +32,7 |

Как видно из приведенных данных в таблице 1, в 2000 г. удельный вес НДС в доходах федерального бюджета на 3,4 пункта был выше косвенных налогов (20,0 + 6,3 - 29,7), а в 2006 г. - уже на 18,6 пункта (14,1 + 3,4 - 36,1). Изменение соотношения в пользу косвенных налогов свидетельствует о негативных тенденциях в налоговой и бюджетной политике государства, о недооценке регулирующей роли прямых налогов, а так же неспособности налоговых администраций организовать эффективный налоговый контроль за сбором прямых налогов.

Роль НДС в бюджетной системе России можно оценить по данным таблицы 2.

Таблица 2 Роль налога на добавленную стоимость (НДС) в формировании доходов бюджетов всех уровней

| Показатели | Годы | ||||||||

| 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 г.* | |

| 1. Удельный вес НДС в общей сумме доходов консолидированного бюджета | 37,52 | 22,55 | 21,66 | 21,78 | 25,77 | 25,69 | 23,82 | 24,09 | - |

| 2. Удельный вес НДС в общей сумме доходов федерального бюджета | 50,00 | 29,71 | 29,71 | 31,21 | 36,11 | 37,48 | 34,62 | 36,11 | 38,01 |

| 3. Удельный вес НДС в общей сумме доходов региональных бюджетов | 22,43 | 14,67 | 14,67 | 11,64 | 13.04' | 12,48 | 13,02 | 15,76 | - |

4, Удельный вес НДС в сумме налоговых доходов консолидированного бюджета | 40,59 | 29,53 | 27,66 | 26,56 | 30,42 | 30,77 | 28,76 | 31,87 | - |

5. Удельный вес НДС в сумме налоговых доходов федерального бюджета | 55,58 | 47,40 | 44,08 | 41,47 | 46,55 | 49,01 | 44,36 | 45,77 | 47,97 |

6. Удельный вес НДС в сумме налоговых доходов региональных бюджетов | 22,02 | 17,61 | 16,71 | 13,03 | 16,56 | 16,32 | 16,81 | 17,07 | - |

| * Приведены плановые данные по федеральному бюджету РФ | |||||||||

Доля налога на добавленную стоимость в доходах субъектов РФ существенно выше, чем в федеральном бюджете и составляла в консолидированном бюджете в 2005 г. 23,82%, а в 2006 г. - 24,09%.

Налог на добавленную стоимость широко используется в российской практике регулирования межбюджетных отношений. Анализ динамики НДС, представленной данными таблицы 2 свидетельствует о восстановлении ведущей роли этого налога в формировании доходов бюджетов всех уровней. Так, в 1999 г. доля НДС в общей сумме консолидированного бюджета РФ составляла 37,52%, к 2002 г. она уменьшилась до 21,78%, а к 2006 г. восстановилась до 24,09%. Аналогичные тенденции наблюдались и в отношении доли НДС в региональный бюджетах. Этот показатель составлял в 1999 г. 22,43%, в 2004 г. он уменьшился до 12,48%, а в 2006 г. уже составлял 15,76%.

В сумме налоговых бюджетов всех уровней доля НДС составляла за анализируемый период более половины всех налоговых поступлений. Особенно высокой эта доля была в сумме доходов федерального бюджета 1999 г., когда она составляла 55,58%. Несмотря на некоторое снижение, эта доля продолжала оставаться высокой и в 2006 г. составил 45,77%. Не столь значительной была доля НДС в налоговых доходах региональных бюджетов за весь анализируемый период (в 1999 г. - 22,02%, в 2006 г. - 17,07%).

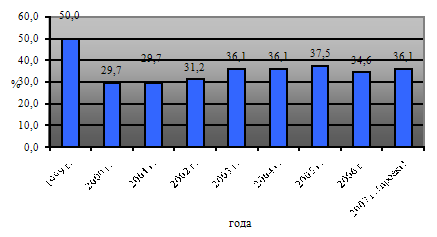

На рис. 1 рассмотрим удельный вес НДС в общей сумме доходов федерального бюджета за 1999-2007 гг. (проект).

Рис. 1. Удельный вес НДС в общей сумме доходов федерального бюджета

За восьмилетнюю практику НДС, как видно из рисунка, тенденция снижения роли налога на добавленную стоимость в формировании бюджетов всех уровней превратилась в устойчивую закономерность. С 1999 г. доля НДС в общей сумме бюджетных доходов снизилась на 13,89%, а в общей сумме налоговых доходов - на 9,81%. (21, с.40)

Объем поступлений НДС в федеральный бюджет в 2007 году прогнозируется в сумме 1014,26 млрд.руб., что составляет 1,35 % к ВВП, на 1,91% выше соответствующего показателя по оценке 2006 года.

Подводя итог вышеизложенному, хотелось бы еще раз отметить большое значение налога на добавленную стоимость как важнейшего элемента налоговой системы России и как источника доходной части бюджета государства.

1.2 Налогоплательщики, объект налогообложения

Налогоплательщиками НДС являются организации, индивидуальные предприниматели и лица, признаваемые налогоплательщиками НДС в связи с перемещением товаров через таможенную границу РФ, которые определяются в соответствии с Таможенным кодексом РФ. Филиалы и обособленные подразделения юридических лиц могут исполнять полномочия плательщиков налога (15, с. 100).

Налогоплательщики, за исключением иностранных организаций, подлежат обязательной постановке на учет в налоговом органе. Порядок постановки на учет определен Приказом Министра РФ по налогам и сборам от 31 октября 2000 г. N БГ-3-12/375, в соответствии с которым налогоплательщикам в течение трех дней с момента предоставления соответствующих деклараций по НДС выдаются свидетельства о постановке на учет в налоговом органе по установленным формам.

Объектами налогообложения признаются следующие операции (12, с. 98):

1. Реализация товаров (работ, услуг) на территории РФ, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также имущественных прав. При реализации товаров (работ, услуг) налоговая база определяется как стоимость этих товаров (работ, услуг) без учета налога с продаж и НДС. При реализации подакцизных товаров и подакцизного минерального сырья в налогооблагаемую базу следует включать величину акциза. При товарообменных операциях, при реализации на безвозмездной основе и при передаче товаров при оплате труда налоговая база рассчитывается в стоимостном выражении аналогично.

Имеются особенности в определении налоговой базы при реализации имущества, сельскохозяйственной продукции, закупленной у физических лиц, при договорах финансирования под уступку денежного требования или уступки требования (цессии), при комиссионных, агентских и поручительских договорах, при транспортных перевозках и реализации услуг международной связи, а также при продаже предприятия в целом как имущественного комплекса.

Так, для налогоплательщиков, осуществляющих предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии или агентских договоров, налоговая база определяется как сумма дохода, полученного ими в виде вознаграждения при исполнении этих договоров. При осуществлении перевозок пассажиров, багажа, грузов или почты железнодорожным, автомобильным, воздушным, морским или речным транспортом налоговая база определяется как стоимость перевозки без учета НДС и налога с продаж.

2. Передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций. К таким операциям относятся, например, содержание объектов здравоохранения, домов престарелых и инвалидов, объектов культуры и спорта, оздоровительных лагерей, работы по благоустройству городов и поселков, содержание учебных заведений и профессионально - технических училищ, состоящих на балансе организации. При передаче налогоплательщиком товаров (выполнении работ, оказании услуг) для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на прибыль организаций, налоговая база определяется по ценам реализации идентичных или однородных товаров (работ, услуг), действующим в предыдущем налоговом периоде, а при их отсутствии - исходя из рыночных цен без учета налога с продаж и НДС, но с включением акцизов.

К идентичным относят товары, одинаковые во всех отношениях с оцениваемыми, включая физические характеристики, качество и репутацию на рынке, производителя и страну происхождения.

Однородными считаются товары, не являющиеся одинаковыми во всех отношениях, но имеющие сходные характеристики, состоящие из схожих компонентов, что позволяет им выполнять те же функции и быть взаимозаменяемыми. Для однородных товаров идентифицируют страну происхождения, производителя, качество, наличие товарного знака и репутацию на рынке (12, с. 68).

3. Выполнение строительно-монтажных работ для собственного потребления. Строительно-монтажные работы, выполненные индивидуальными предпринимателями на объектах, предназначенных для своего личного потребления, не являются объектом обложения НДС. При выполнении строительно-монтажных работ для собственного потребления налоговая база определяется как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение.

4. Ввоз товаров на таможенную территорию РФ. При ввозе товаров на таможенную территорию РФ в налоговую базу следует включать таможенную стоимость ввозимых товаров, таможенную пошлину и акцизы. Приказом Государственного Таможенного комитета РФ от 19 декабря 2000 г. N 01-06/36951 «О применении таможенными органами части второй Налогового кодекса Российской Федерации» утверждены Методические рекомендации о порядке применения налога на добавленную стоимость в отношении товаров, ввозимых на территорию РФ, в которых установлены правила взимания налога.

Не подлежат налогообложению следующие операции:

- сдача в аренду служебных и жилых помещений иностранным гражданам или организациям, аккредитованным в РФ (если такая же льгота предоставляется российской стороне в стране пребывания);

- реализация на территории РФ медицинского оборудования по перечню, утвержденному Постановлением правительства РФ от 17.01.2002 г. № 19 и медицинских товаров (по перечню, утвержденному Правительством), технических средств для профилактики инвалидности и реабилитации инвалидов, медицинских услуг, оказываемых организациями (за исключением косметических, ветеринарных и санитарно-эпидемиологических) и т. д.;

- услуги по содержанию детей в дошкольных учреждениях, занятий с несовершеннолетними детьми в кружках и секциях;

- реализация продуктов питания, произведенных столовыми при учебных, медицинских заведениях, полностью или частично финансируемых из бюджета или из средств фонда обязательного медицинского страхования;

- услуги по перевозке пассажиров транспортом общего пользования (кроме такси);

- услуги в сфере образования по проведению некоммерческими организациями учебно-производственного процесса (за исключением консультационных услуг и услуг по сдаче помещений в аренду);

- реализация товаров и услуг, произведенных организациями инвалидов, в которых инвалиды составляют не менее 80%, и организациями, уставный капитал которых полностью состоит из вкладов общественных организаций и инвалидов, среднесписочная численность инвалидов — не менее 50%, а их доля в оплате труда — не менее 25%;

- банковские операции (за исключением инкассации);

- услуги, оказываемые учреждениями культуры и искусства в сфере культуры и искусства и т. д.

Перечисленные операции не подлежат налогообложению при наличии у налогоплательщиков лицензии на соответствующий вид деятельности. Если перечисленные виды деятельности осуществляются в пользу других организаций по договорам комиссии, поручения или агентских договоров, освобождение от налога не производится.

1.3 Налоговая база, налоговый период, налоговые ставки

Для определения размера НДС необходимо четко представлять порядок формирования налоговой базы. Налоговая база для исчисления и уплаты НДС определяется в зависимости от особенностей реализации произведенных налогоплательщиком или приобретенных на стороне товаров, работ и услуг. При этом важно иметь в виду, что в случае применения налогоплательщиком при реализации, а также при передаче, выполнении или оказании для собственных нужд товаров, работ или услуг различных налоговых ставок налоговая база должна определяться отдельно по каждому виду товаров, работ и услуг, облагаемых по разным ставкам (20, с. 69).

При реализации товаров, работ и услуг по срочным сделкам, т. е. таким сделкам, которые предполагают поставку товаров, выполнение работ и оказание услуг по истечении установленного договором или контрактом срока по указанной непосредственно в этом договоре или контракте цене, налоговая база определяется как стоимость этих товаров, работ и услуг, указанная непосредственно в договоре или контракте, но не ниже их стоимости, исчисленной исходя из рыночных цен (с учетом акцизов и без включения в них НДС).

При осуществлении налогоплательщиками предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии или же агентских договоров налоговая база представляет собой сумму дохода, полученную ими в виде вознаграждений или любых других доходов при исполнении каждого из указанных договоров.

При выполнении строительно-монтажных работ для собственного потребления налоговая база представляет собой стоимость выполненных работ, исчисленную исходя из всех фактических расходов налогоплательщика на их выполнение. (24, с.293)

При реализации имущества, которое подлежит учету по стоимости, включая уплаченный налог, налоговая база определяется как разница между ценой реализуемого имущества (с учетом НДС и акцизов) и его остаточной стоимостью с учетом переоценок.

Особый порядок определения налоговой базы установлен при ввозе товаров на российскую таможенную территорию. Общее правило гласит, что в этом случае налоговая база определяется как сумма следующих величин:

- таможенная стоимость этих товаров;

- подлежащая уплате таможенная пошлина;

- подлежащие уплате акцизы.

Включаются в налоговую базу также суммы авансовых или других платежей, полученных в счет предстоящих поставок товаров, выполнения работ или оказания услуг. Но это положение не распространяется на авансовые или другие платежи, полученные в счет предстоящих поставок товаров, облагаемых по ставке 0 процентов, длительность производственного цикла изготовления которых составляет свыше шести месяцев. (24, с.301)

Суммы, полученные в виде процента или дисконта по облигациям и векселям, выданным в счет оплаты за реализованные товары, работы и услуги процента по товарному кредиту в части, превышающей размер процента, рассчитанного в соответствии со ставкой рефинансирования Банка России, также увеличивают налоговую базу налогоплательщика.

В соответствии с принятым в Российской Федерации налоговым законодательством обложение НДС производится по трем основным налоговым ставкам и двум расчетным налоговым ставкам, применяемым к налоговой базе.

Впервые в российской налоговой практике при налогообложении НДС введена ставка в размере 0 процентов. Она применяется, в частности, при реализации товаров, экспортируемых за пределы России, при условии их фактического вывоза за пределы российской таможенной территории и представления в налоговые органы необходимых документов, подтверждающих факт экспорта.

Исключение составляет реализация на экспорт в страны - участники Содружества Независимых Государств нефти, включая стабильный газовый конденсат, и природного газа, которая подлежит налогообложению в общеустановленном порядке.

По ставке 0 процентов производится и налогообложение работ и услуг, непосредственно связанных с производством и реализацией экспортируемых товаров, облагаемых по ставке 0 процентов. Эта ставка распространяется также на работы и услуги, выполняемые российскими перевозчиками по сопровождению, транспортировке, погрузке и перегрузке экспортируемых за пределы российской территории товаров и импортируемых в Россию. Работы и услуги, непосредственно связанные с перевозкой или транспортировкой через российскую таможенную территорию транзитных товаров, также облагаются по ставке 0 процентов.

По налоговой ставке в размере 10 процентов налогообложение производится при реализации отдельных социально-значимых продовольственных товаров, а также товаров для детей. Перечень этих товаров установлен Налоговым кодексом. По указанной ставке в размере 10 процентов облагается НДС реализация детской одежды, обуви, детских кроватей и матрацев, колясок, школьных тетрадей и других школьно-письменных принадлежностей, а также игрушек. По ставке 10 процентов облагается также реализация зерна, комбикормов, кормовых смесей, зерновых отходов, маслосемян и продуктов их переработки. (19, с.156)

Налоговая ставка в размере 10 процентов применяется при реализации учебной и научной книжной продукции и периодических печатных изданий, за исключением периодических печатных изданий рекламного или эротического характера. Кроме того, по ставке 10 процентов облагается реализация как отечественных, так и иностранных лекарственных средств и изделий медицинского назначения.

Реализация всех остальных товаров, работ и услуг, не освобожденных в соответствии с Российским налоговым законодательством от уплаты НДС, с 1 января 2004 г. облагается налогом по ставке в размере 18 процентов. При ввозе большинства товаров на таможенную территорию России они облагаются по ставкам 18 процентов, а продовольственные товары первой необходимости и детская одежда и обувь - по ставке 10 процентов.

Налогообложение по указанным расчетным налоговым ставкам производится при получении денежных средств, связанных с оплатой товаров, работ и услуг (авансовые платежи, финансовая помощь, процент или дисконт по векселям и т.д.), а также при удержании налоговыми агентами.

С 1 января 2006 года для всех налогоплательщиков устанавливается дата возникновения налогового обязательства по мере отгрузки и предъявления покупателю расчетных документов.

Налоговый период при уплате НДС установлен Налоговым кодексом как календарный месяц. В то же время для налогоплательщиков с ежемесячными в течение квартала суммами выручки от реализации товаров, работ и услуг без учета налога на добавленную стоимость и налога с продаж, не превышающими 2 млн. рублей, налоговый период установлен как квартал.

В связи с изменениями в Налоговый кодекс, вступившими в силу с 1 января 2008 года налоговым периодом при уплате НДС является квартал.

1.4 Счет-фактура. Отнесение сумм НДС на затраты по производству и реализации товаров

В соответствии со статьей 169 Налогового кодекса Российской Федерации счет-фактура является документом, служащим основанием для принятия предъявленных сумм налога на добавленную стоимость к вычету или возмещению.

Постановлениями Правительств Российской Федерации от 02.12.2000 №914 и от 15.03.2001 №189 утверждена форма счета-фактуры и Правила ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость.

Согласно пункту 2 статьи 169 Кодекса счета-фактуры, составленные и выставленные с нарушением порядка, установленного пунктами 5 и 6 этой статьи, не могут являться основанием для принятия предъявленных покупателю продавцом сумм налога на добавленную стоимость к вычету или возмещению. (19, с.129)

Изменения внешней формы счета-фактуры не должны нарушать последовательности расположения и числа показателей, утвержденных вышеуказанными постановлениями Правительства Российской Федерации в типовой форме счета-фактуры.

Согласно пункту 3 статьи 168 Кодекса при реализации товаров (работ, услуг) налогоплательщик обязан выставить покупателю соответствующий счет-фактуру не позднее пяти дней, считая со дня отгрузки товара (выполнения работ, оказания услуг).

При этом следует учитывать особенности условий заключение договоров поставки, учета и расчетов при отгрузке товаров (оказания услуг) в отдельных отраслях, связанных с непрерывными долгосрочными поставками в адрес одного и того же покупателя, такими, как непрерывный отпуск товаров и оказание услуг по транспортировке одним и тем же покупателям электроэнергии, нефти, газа; оказание услуг электросвязи, банковских услуг; ежедневная многократная реализация в адрес одного покупателя хлеба и хлебобулочных изделий, скоропортящихся продуктов питания и т.д. В этих случаях допускается составление счетов-фактур в соответствии с условиями договора поставки, заключенного между продавцом и покупателем товаров (услуг), актами сверки осуществленных поставок и выставление счетов-фактур покупателям одновременно с платежно-расчетными документами, но не реже одного раза в месяц и не позднее 5-го числа месяца, следующего за истекшим месяцем. При этом необходимо иметь в виду, что составление счетов-фактур и регистрация их в книге продаж должны производится в том налоговом периоде, в котором состоялась реализация этих товаров (оказание услуг) в соответствии с принятой организацией учетной политикой для целей налогообложения.

При исполнении договоров поручения, комиссии или агентского договора при выставлении счетов-фактур необходимо учитывать, что посредник (комиссионер, поверенный, агент) действует во взаимоотношениях с третьим лицом от своего имени или от имени доверителя, принципала.

Покупатели ведут книгу покупок, предназначенную для регистрации счетов-фактур, выставленных продавцами, в целях определения суммы налога на добавленную стоимость, предъявляемой к вычету (возмещению) в установленном порядке.

Счета-фактуры, полученные от продавцов, подлежат регистрации в книге покупок в хронологическом порядке по мере оплаты и оприходования приобретаемых товаров (выполненных работ, оказанных услуг).

При частичной оплате оприходованных товаров (выполненных работ, оказанных услуг) регистрация счета-фактуры в книге покупок производится на каждую сумму, перечисленную продавцу в порядке частичной оплаты, с указанием реквизитов счета-фактуры по приобретенным товарам (выполненным работам, оказанным услугам) и пометкой у каждой суммы «частичная оплата».

Счета-фактуры, выписанные и зарегистрированные продавцами в книге продаж при получении авансов или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), регистрируются ими в книге покупок при отгрузке товаров (выполнении работ, оказании услуг) в счет полученных авансов или иных платежей с указанием соответствующей суммы налога на добавленную стоимость.

Счета-фактуры, не соответствующие установленным нормам их заполнения, не могут регистрироваться в книге покупок. Продавцы ведут книгу продаж, предназначенную для регистрации счетов-фактур (лент контрольно-кассовых машин, бланков строгой отчетности), составляемых продавцом при совершении операций, признаваемых объектами, которые облагаются налогом на добавленную стоимость, в том числе не подлежащих налогообложению (освобождаемых от налогообложения). Регистрация счетов-фактур в книге продаж производится в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство.

При получении денежных средств в виде авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг) продавцом составляется счет-фактура, который регистрируется в книге продаж. В случае частичной оплаты за отгруженные товары (выполненные работы, оказанные услуги) при принятии учетной политики для целей налогообложения по мере поступления денежных средств регистрация продавцом счета-фактуры в книге продаж производится на каждую сумму, поступившую в порядке частичной оплаты, с указанием реквизитов счета-фактуры по этим отгруженным товарам (выполненным работам, оказанным услугам) и пометкой по каждой сумме «частичная оплата». (8, с.109)

Допускается ведение книги покупок и книги продаж в электронном виде. В этом случае по истечении налогового периода, но не позднее 20 числа месяца, следующего за истекшим налоговым периодом, книга покупок и книга продаж распечатываются, страницы пронумеровываются, прошнуровываются и скрепляются печатью.

Налоговое законодательство предусматривает, что предъявленные налогоплательщику суммы налога не включаются в расходы, принимаемые к вычету при исчислении налога на прибыль организаций, а должны учитываться отдельно. Одновременно с этим российское налоговое законодательство предусмотрело и отдельные случаи, когда предъявленные налогоплательщику или уплаченные им суммы НДС включаются в затраты налогоплательщика на производство и реализацию продукции. Это имеет место в случае использования приобретенных или оплаченных товаров, работ и услуг при производстве или реализации товаров, работ и услуг, операции по реализации которых не подлежат налогообложению, т.е. освобождаются от налогообложения.

Включаются в затраты производства предъявленные или уплаченные суммы НДС в случае использования приобретенной продукции при производстве или передаче товаров, работ и услуг, операции по передаче которых для собственных нужд являются объектом налогообложения, но не подлежат налогообложению.

Также не учитываются отдельно предъявленные или уплаченные суммы НДС при реализации товаров, выполнении работ или оказании услуг, местом реал

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Расчеты с песоналом по оплате труда

В процессе производства используются не только средства труда и расходуют предметы труда, но и потребляют труд. Труд является важнейши

- Расчёт финансового результата от обычной деятельности МП "Зелёный Зерг" и составления финансовой отчётности по данным бухгалтерского учёта

Министерство образования и науки УкраиныКафедра Финансов и банковского делаКурсовая работаНа тему«Расчёт финансового результата от о

- Расчёты с подотчётными лицами

Содержание:1. Экономическая характеристика предприятия2. Учёт расчётов с подотчётными лицами2.1. Понятие хозяйственных, представи

- Рахунки бухгалтерського обліку і подвійний запис

Зміст1. Рахунки бухгалтерського обліку і подвійний запис1.1 Поняття бухгалтерських рахунків, їх будова1.2 Рахунки як елемент методу бухг

- Ревизия и аудит расчетов по налогам и сборам

Государственный бюджет - централизованный фонд денежных средств, который республика использует на финансирование мероприятий по разв

- Ревизия и аудит учета отгрузки и реализации готовой продукции

КУРСОВАЯ РАБОТА«РЕВИЗИЯ И АУДИТ УЧЕТА ОТГРУЗКИ И РЕАЛИЗАЦИИ ГОТОВОЙ ПРОДУКЦИИ»ВВЕДЕНИЕ. 31. Реализация как объект финансово-хозяйств

- Ревизия сохранности имущества организации

1. Сущность, роль и значение ревизии сохранности имущества организации2. Информационное и нормативное обеспечение ревизии3. Методика ре

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.