Деятельность бирж в России

Уже не одно столетие эпицентром рыночной экономики выступают биржи. За многие годы их успешного функционирования накоплен огромный опыт, очень полезный сегодня для нашей страны.

Переход России к рыночной экономике потребовал не только изменения существующего рынка, но и создания новых рынков, не присущих системе плановой экономике. Это

Это привело к изменению традиционных и образованию новых форм торговли, послужило объективной основой возрождения в России биржевой торговли и бирж - товарных, фондовых, валютных.

Этот процесс начался в нашей стране в 1990-1991 гг. и продолжается, уже в новом своем качестве, до сих пор. В настоящее время, биржа является неотъемлемой частью российской экономики, формирующей частью российской экономики, формирующей оптовой рынок, путем организации и регулирования биржевой торговли.

Создание и развитие бирж в России стимулировало развитие биржевого законодательства.

Несмотря на то, что в начале разработка правовой основы регулирования биржевой деятельности базировалось на имеющихся нормативных , с помощью которых осуществляется переход от командно-административной системы к рыночной, уже к концу 1996 года деятельность бирж регулируется целым рядом важнейших законов и указов.

Среди них можно выделить Закон “О товарных биржах и биржевой деятельности” от 20 февраля 1992 года и Федеральный Закон “О рынке ценных бумаг” от 22 апреля 1996 года, а также принятие в соответствии с ними Указы Президента РФ и Постановления Правительства.

Для понимания сущности биржевой деятельности в России на современном этапе, осмысления возможных путей ее дальнейшего развития, представляет интерес рассмотрение вопросов связанных с возникновением и развитием институтов биржевой торговли в мире и России XVIII - начала XX века, а также состояние биржевой деятельности зарубежных стран в настоящее время.

Биржи, будучи некоммерческими организациями, способствуют движению и обращению ценных бумаг, товаров. На биржах в зависимости от вида товара, спроса и предложения осуществляется установление цен на товары и курсов на ценные бумаги. Биржи отражают объективную ситуацию на товарном, фондовом, валютном рынке и рынке труда.

Поэтому целью данной работы является выявление и раскрытие сущности инфраструктуры биржевого рынка, ее назначения; определение понятия и сущности биржи, ее видов и особенностей деятельности; операций на биржах и их функций.

1.История развития бирж и биржевой деятельности

Точно сказать, когда родилась биржа, трудно. Ещё с давних времен купцы собирались в определенном месте, чтобы найти покупателя, получить деловую информацию, и, прежде всего сведения о последних ценах на те или иные виды товаров. Такие собрания проходили в Древнем Риме с конца II в. до нашей эры.

В 1653 г. марсельские купцы потребовали себе "место, которое служило бы им помещением для встреч, дабы избавиться от неудобств, каковые они испытывают, пребывая на улице, кою они столь долгое время использовали как место для ведения своих коммерческих дел".(1)

Постепенно складывался порядок проведения биржевых торгов. Их участники пришли к выводу, что им вовсе не обязательно привозить товар с собой. Достаточно лишь договориться о его цене.

Все остальное должно быть оговорено в заключенном договоре. На биржевых толкучках, помимо купли-продажи, решались вопросы страхования, перепродажи векселей и так далее. Со временем средневековая биржа приобретала современные черты.

Истоки происхождения слова "биржа" находились в крупнейшем торговом пункте Фландрии – Брюгге. Здесь торговые сборища обосновывались возле гостиницы "Бурсе". Ван дер Бурсе – так звали хозяина гостиницы. Он построил дом для приезжих, фронтон которого украсил своим гербом – изображением трех кошелей.(2)

Понятие "биржа" как место встречи деловых людей распространилось довольно быстро по всему свету, но во многих городах сохранились прежние названия.

Так, в Лионе биржа именовалась Площадью обменов, в ганзейских городах - купеческой коллегией, в Барселоне - Лохией.

Вот как описывает очевидец работу Барселонской биржи в 1393 г.: "Целая команда маклеров снует там между колонн и небольших групп (торговцев), это посредники уха, чья миссия – слушать, докладывать, сводить между собой заинтересованных лиц".

Первое специальное здание для биржи было сооружено в 1531 г. в Антверпене, конкуренте города Брюгге. Стройный ряд колонн этой постройки в течение многих столетий был символом биржи. На его фронтоне была высечена надпись: "Для торговых людей всех стран и наречий".(3)

В начале XVII столетия центр торговой и финансовой деятельности переместился в Амстердам. Именно здесь в 1608 г. была создана одна из знаменитых бирж мира. Некоторое время спустя она справила новоселье в большом здании на площади Дам (плотина) напротив банка и резиденции Ост-Индской компании.

Почти вся Европа пребывала в должниках Амстердама. Без денег здешних богатеев практически не начиналась ни одна война. Так, шведский король Густав-Адольф для вмешательства в 30-летнюю войну занял необходимые денежные средства у амстердамских банкиров.

Амстердам считается также и родоначальником рынка ценных бумаг. Здесь в том же XVII в. возникла первая фондовая биржа. Хотя ещё раньше облигациями государственных займов торговали в Венеции и Флоренции. В Генуе существовал активный рынок расписок и платежных обязательств, а в ганзейских городах – рынок рент.

На лейпцигских ярмарках котировались "доли" (акции) германских рудников. Для амстердамской же биржи новыми признаками стала большая открытость и свобода сделок с ценными бумагами.

К началу XVIII в. центром торговли становится Лондон (не без поддержки амстердамского капитала). Дело в том, что ещё в 1625 г. драгоценности британской короны были заложены в Амстердаме с целью получения кредита в 3000 тыс. фунтов. С 1695 г. лондонская Королевская биржа начала осуществлять сделки с государственными бумагами и акциями. Биржа стала местом встречи тех, кто, уже имея деньги, желал их иметь ещё больше.

Как амстердамская, так и лондонская биржи создали свой собственный жаргон: "быки" и "медведи" – покупатели и продавцы, спекулирующие на бирже, "верховая езда" – спекуляция билетами государственной лотереи и т.д.

Главная заслуга названных бирж в том, что они обеспечивали быстрый переход от ценных бумаг к деньгам, и наоборот.

История биржи в России насчитывает более двух столетий. Первая биржа в России возникла по инициативе Петра I в начале XVIII в. Она была общей – товарно-сырьевой с элементами торговли фондами. Она была создана по образцу Амстердамской.

Практически целое столетие Санкт-Петербургская биржа оставалась единственной во всем государстве. Такое положение объяснялось незначительностью торгового оборота, примитивностью форм организации торговли.

Яркую картину состояния фондовых и товарно-сырьевых бирж, принятых на них норм и обычаев торга оставил профессор А. Невзоров, ознакомившийся с ними в 1896 году. (4)

С его точки зрения, отсутствие точно выработанного законодательного определения сущности биржевых сделок и порождаемых ими правоотношений, а также общепринятой техники этих сделок, укоренившиеся в каждом городе собственные привычки и обычаи, равнодушие купечества, как к самодеятельному формулированию норм, так и к организации своего сословия, - это приводило к тому, что даже в столицах на биржах не было условий для выработки устойчивого уклада деловых отношений.

Многообразие биржевых сделок тщательно скрывалась. "Торговая деятельность исконной "купчихи" Москвы и в настоящее время резко бросается в глаза… - писал он. – Состав биржевых посетителей чрезвычайно пестрый. Кроме коренных московских купцов, в биржевой публике можно видеть типы представителей всех племен, населяющих Россию, особенно восточную её часть…

Это разноплеменное общество явилось сюда для того, чтобы получить разные сведения, важные для торга, повидаться с нужными людьми, условиться о свидании в другом месте и т. п. Сделки же здесь заключаются в относительно редких случаях. Они совершаются в огромном большинстве случаев вне биржи".(5)

На становлении биржевого дела в нашей стране сказывались те черты её исторического развития, которые накладывали отпечаток на все социальные институты, порождая отличия от аналогичных институтов стран Западной Европы, капиталистически более зрелых.

Экономический смысл купли-продажи в том, что товар, в конце концов, доходит до потребителя и исчезает с рынка. На фондовых биржах предметом торга являлись всякого рода ценные бумаги. Но если облигации, закладные, рента, билеты госзаймов, приносящие определенные и неизменные проценты, после выплаты по ним исчезали с рынка, то появление акций частных предприятий изменило дело.

Процесс акционирования частных предприятий был вызван потребностью производственных капиталистов в дополнительных средствах для улучшения их предприятий.

Накопленный денежными капиталистами к этому времени капитал, чтобы приносить прибыль должен был постоянно обращаться, меняя собственника, и с выгодой для его владельца. Именно на фондовой бирже в ходе торга акциями частных предприятий развертывалась конкурентная борьба, сводились вместе представители этих двух типов капитала.

Продавая акции, производственный капиталист инвестировал полученные средства в предприятие, добивался увеличения его доходности. Денежный капиталист, покупая акции, обеспечивал себе приносимый ими барыш (прибыль), размер которого, однако, зависел от прибыльности предприятия и мог быть учтен только по итогам его длительной деятельности.

Поэтому возможность продать акции на бирже вторично гарантировала денежному капиталисту возврат затраченного им капитала и одновременно приносила дифференцированную прибыль, или барыш, получаемый на разнице как результата колебания цен, спроса собственно на акции, не зависевшего от производственного процесса в самом акционерном предприятии.

Эта вторичная и последующая перепродажа акций предприятий и являлась биржевой спекуляцией в чистом виде, поскольку была непроизводительна, не приводила к исчезновению товара с рынка, а лишь позволяла обогащаться её азартным участникам (или приводила их к убыткам).

Однако у биржевой спекуляции, вызвавшей негативное отношение общественности, появлялся объективный, никем не преследуемый результат: она мобилизовывала все свободные денежные капиталы, заставляя их постоянно "работать", и давала средства для роста производственного капитала, его концентрации, то есть ускоряла темпы развития капитализма.

Для биржи как посредницы в этого рода торговых операциях необходимость как можно более быстрого и безболезненного перевода капитала из промышленного в денежный и обратно имела следствием концентрацию фондовых операций в главных центрах экономической жизни страны. В начале XX в. таким центром в России стал фондовый отдел Петербургской универсальной биржи.(6)

Реформа 1861 г. дала толчок развитию капиталистических отношений в России. За короткое время возникает целый ряд бирж. А к началу первой мировой войны их насчитывалось более 90. Бурное развитие капитализма в России породило тенденцию "европеизации" русских бирж.

Однако этому процессу не суждено было завершиться, так как развитие собственно биржевого дела продолжало отставать. "…И в настоящее время биржевая торговля в России, несмотря на достигнутые успехи в смысле территориального распространения, носит на себе черты значительной отсталости, которая никоим образом не может быть истолкована в смысле присущей нам будто бы самобытности, - делал вывод современник в 1912 г. – Русская биржевая техника в своем развитии идет теми же путями, что и западноевропейская, но находится пока в более ранней стадии совершенства"(7)

Остановимся на особенностях развития биржевого дела.

По сравнению с западными, русские биржи обладали определенной спецификой. Их отличал, во-первых, низкий уровень биржевой техники, что было связано с неразвитостью инфраструктуры (железнодорожный транспорт, элеваторы, склады и т. п.) как следствие, на русских биржах не получили распространения сделки на срок (срочные или терминальные сделки). Но не было и жесткой регламентации правил заключения сделок.

Во-вторых, в силу того, что русское купечество представляло собой размытую, аморфную массу, биржи брали на себя функцию представительства их интересов. Во многих биржевых уставах прямо указывалось на это. Ни одна из западных бирж не выполняла этой функции, ибо представительство интересов купечества в этих странах осуществлялось через купеческие палаты, которые были созданы в результате длительной политической и экономической борьбы предпринимателей за свои цели.

В-третьих, обыденное отношение к биржам в России всегда было неоднозначным. Часто преобладало мнение, что биржа – это то место, куда порядочному человеку ходить позорно.

В-четвертых, наблюдалось повышенное внимание к отечественным биржам со стороны государства.

Россия принадлежала к числу тех стран, где именно из-за отсталости политического правосознания всех слоев и классов, что обуславливалось неравномерностью экономического развития различных сфер народного хозяйства и сохранением многоукладности, роль политической власти в экономике в целом, и в развитии биржевого дела в частности, была сравнительно велика.

В 1895 г. при Министерстве финансов была создана комиссия для составления нормального биржевого устава взамен действовавших разрозненных уставов отдельных бирж.

Комиссия выработала проект, но не был утвержден, так как проведению единообразия в деятельности бирж препятствовали различный характер фондовых и товарных операций, а также пестрота условий и обычаев биржевого торга в различных местностях. В конечном счете, правительство ограничилось реформой лишь на Петербургской бирже (общей). (8)

В июне 1900 г. царь утвердил мнение Комитета министров об основании её фондового отдела, а в начале 1901 г. – правила для этого отдела. Для товарно-сырьевых бирж законодатели ограничились изданием Устава торгового, в котором были сведены ранее принятые акты и утвержденные уставы товарно-сырьевых бирж.

С течением времени Устав торговый пополнялся всё новыми статьями.

Следуя западноевропейской традиции, правительство в части законодательства о фондовом отделе взяло за эталон германское биржевое право и в некоторой части – практику организации фондовой биржи во Франции.

Такое разделение было вызвано различной ролью этих двух типов биржи в экономической жизни.

Его деятельность наиболее непосредственно влияла на структурную перестройку крупного капиталистического производства применительно к условиям, когда в мировом хозяйстве усиленно шел процесс создания монополий, захвативший и Россию; рост финансового капитала, различных промышленных синдикатов, концернов и т. д. И правительство стремилось держать все происходящее там под своим контролем.

2. Товарные биржи как элементы рыночной экономики

2.1. Товарная биржа как часть рынка

Товарная биржа по определению - корпоративная, некоммерческая ассоциация членов корпораций, обеспечивающей материальные условия для купли-продажи товаров на рынке путем публичных торгов согласно правилам и процедурам, обеспечивающим равенство для клиентов и членов биржи. (9)

Товарные биржи осуществляют куплю и продажу не товаров, а контрактов на их поставку. На них продаются контракты на стандартизируемые виды товаров, которые могут быть проданы крупными партиями по образцам или техническому описанию.

На товарных биржах выявляются базисные цены, которые формируются под влиянием соотношения спроса и предложения. Все биржи являются самостоятельными предприятиями и действуют независимо друг от друга.

Одни товары продаются и покупаются лишь на какой-то одной бирже, другие - на нескольких; однако, размеры контрактов на один и тот же товар и другие характеристики отличаются друг от друга на разных биржах.

Применительно к нашим условиям в состав основных функций товарной биржи должны входить такие, как разработка стандартов на реализуемую через биржу продукцию, а также пакета типовых контрактов по сделкам купли-продажи, котировка цен, урегулирование возникающих споров и информационная деятельность.

В своем развитии товарные биржи прошли несколько ступеней от оптового рынка, где сделки совершаются с наличными партиями товара до современного фьючерсного рынка.

Любая товарная биржа имеет два основных направления деятельности: оптовая торговля с одной стороны и котировка цен товаров с другой. Остановлюсь на последнем. Во всех зарубежных странах биржевая деятельность наряду с банковской и денежной системой служат объектом государственного регулирования. Это не случайно. В рыночной экономике при отсутствии прямого директивного вмешательства в предпринимательскую деятельность именно биржи являются инструментом косвенного, но весьма существенного воздействия на бизнес. Несмотря на то, что на бирже контролируется небольшое количество товаров, большинство из них носит стратегический характер. Поэтому те цены, которые на бирже в условиях свободного ценообразования отражают движение рынка того или иного товара, служат своеобразным индикатором состояния экономики страны.

Сегодня между крупнейшими товарными биржами налажены информационные связи. Это способствует выравниванию цен и формированию единого мирового рынка.

Члены биржи на локальном уровне могут быть любые юридические лица: государственные, кооперативные, посреднические (брокерские) фирмы, банки, иностранные, совместные и иные предприятия и организации, осуществляющие приобретение, продажу и обмен товаров.

Членство на бирже дает право торговать в ее зале. Члены биржи могут голосовать на собраниях и на различных биржевых выборах и участвовать в работе комитетов. Существует множество таких комитетов - от комитета подготовки и обучения до комитета регулирования торговли комитетов торгового зала. Помимо этого, члены биржи проходят программы обучения и переподготовки, получают всестороннюю биржевую информацию и могут пользоваться библиотечным и информационным центром.(10)

Организация считается принятой в члены биржи, если за это проголосовало квалифицированное большинство учредителей и простое большинство предприятий и организаций-претендентов. Голосование проводится после оценки финансового состояния претендента.

Члены биржи обязаны внести вступительный взнос, который возвращается им в случае выхода из состава биржи. Прием новых членов биржи осуществляется общим собранием учредителей и членов биржи. Члены биржи платят ежегодный членский взнос, но освобождаются от всех общих сборов, взимаемых с участников биржевых торгов.

Члены биржи имеют право:(11)

· принимать участие в управлении биржей в порядке, предусмотренном уставом

· вносить на рассмотрение руководящих органов биржи предложения в целях улучшения организации торговли

· участвовать в общих собраниях с правом решающего голоса

· пользоваться информацией и другими видами биржевых услуг.

Члены биржи несут имущественную ответственность по результатам хозяйственной деятельности биржи в размере внесенных ими средств.

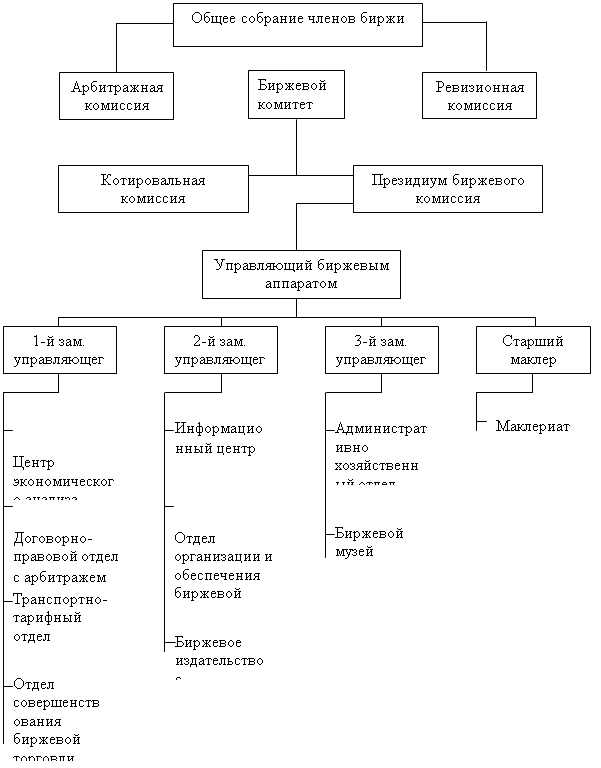

Для облегчения своей работы членам биржи предоставлено право нанимать служащих, которым разрешен доступ в торговый зал в виде клерков или посыльных. Руководство биржами осуществляют специальные выборные органы: Совет Управляющих и различные комитеты, создаваемые в привязке к определенным сферам биржевой жизни. (рис.1)

В состав подразделений биржи входят:(12)

· Ревизионная комиссия - осуществляет ревизию финансовой деятельности биржи; подготовку отчета для заслушивания на общем собрании учредителей и членов биржи; оказание консультаций организациям и лицам.

· Арбитражная комиссия - судебный орган биржи.

· Котировальная комиссия - рабочий орган, главной задачей которого является подготовка к публикации биржевых котировок и анализа движения цен.

· Комиссия по торговой этике - контроль за выполнением правил торгов на бирже.

· Комиссия по приему членов биржи - рассмотрение заявлений о приеме новых членов биржи, анализ финансового состояния претендента.

2.2. Организация работы товарных бирж

Биржевой зал

Сердцем товарной биржи является биржевой зал, где продавцы и покупатели (сами или с помощью брокеров) осуществляют биржевой торг, построенный по принципу двойного аукциона - повышающихся цен у покупателей и понижающихся у продавцов.

Биржевой торг - это большое количество аукционов, проходящих в одном месте практически одновременно. (13)

Биржевые сделки заключаются в специально отведенном месте. Так как торговля ведется сразу несколькими видами товаров, то для каждого вида товара отведен отдельный зал либо в одном зале несколько секций, пол которых ниже пола зала, поэтому они зовутся "ямами". В каждой яме торгуют одним видом товара.

Цена назначается путем ее выкрика. При одинаковой цене товар скорее достанется тому, кто громче выкрикнул цену, поэтому голосовые данные имеют немалое значение. Крик для подстраховки дублируется с помощью специальной системы жестов. Жест является языком брокера. Сигналами пальцев рук брокеры обмениваются информацией о том, сколько типовых контрактов они готовы купить или продать.

Распоряжения о покупке или продаже товара поступают непосредственно членам биржи в торговый зал по телефону. Заказчики могут сопровождать свое распоряжение инструкциями, например минимальной или максимальной ценой, количеством и т. д. На заказе проставляется время поступления, после чего он доставляется рассыльным брокеру-продавцу в яму. Сама яма разбита на несколько секций, в каждой из которых заключаются сделки на определенный месяц года.

Заключив сделку, маклер вносит в специальный бланк код своего контрагента, время заключения сделки, месяц поставки, цену и объем товара. Эти данные передаются присутствующим в каждой яме брокерам-продавцам и брокерам-покупателям и компьютерную систему учета. Информация о цене поступает на табло торгового зала биржи, а также передается на другие биржи и биржевым службам информационных компаний.

Маклериат и брокерские конторы

По мере деятельности товарных бирж определились основные действующие лица - это биржевые маклеры и брокеры.

Задача маклериата - обеспечение биржевой торговли в биржевом зале. Маклер - посредник, осуществляющий по поручению и за счет клиентов выявление спроса и предложения, а также работу по согласованию условий сделки, ее оформлению и регистрации от лица биржи. Маклер предоставляет брокерам возможность для осуществления торговых сделок.

Функции маклера:(14)

· оформление сделок

· контроль за выполнением обеими сторонами договорных обязательств

· принятие мер к безусловному выполнению требований покупателей или продавцов в случае отказа одной из сторон выполнять преддоговорные обязательства

· осуществление экспертизы партий товаров, поступающих на биржевой торг

Брокеры осуществляют посреднические услуги при совершении сделок купли-продажи, как на бирже, так и вне ее от имени члена или клиента биржи, за их счет. Они всесторонне знают конъюнктуру рынка, возможности закупки и сбыта продукции, специализируются на довольно узком ассортименте товаров. Задача брокера состоит в том, чтобы помочь включить товар в общий рыночный оборот.

Продавцы-товаровладельцы не позднее, чем за день до торгов дают брокерам, действующим на товарных биржах, поручения о продаже товаров. Брокерами считаются лица, купившие на бирже брокерское место через брокерские конторы. Торги происходят по секциям, в каждой из которых назначается маклер - ведущий торгов.

Маклер предоставляет брокера, в порядке поступления их просьб, слово для оглашения предложения. В течение последующих трех минут происходит выяснение спроса, при этом брокер не может менять условий продажи. Если брокер не объявил о снятии предложения, оно считается действительным, и покупатели в течение всего биржевого собрания до публичной отмены предложения имеют право заключить сделку с брокером.

В то же время каждый желающий тоже имеет право заключать сделки на бирже от своего имени и за свой счет как лично, так и через профессиональных посредников в лице биржевых маклеров и брокерских контор.

Исключительным правом организации подобных контор должны пользоваться члены биржи. На закрытых товарных биржах сделки заключаются только между биржевыми маклерами и брокерами, которые представляют интересы и выступают от имени, как участников биржи, так и разовых посетителей. На открытых биржах контракты могут заключать и клиенты биржи как самостоятельно, так и через своих посредников. (15)

Успешная деятельность товарных бирж находится в прямой зависимости от брокерских контор. Брокеры получают доход в основном не от членства на бирже, а от собственной посреднической деятельности. Чем больше брокер провел сделок, тем большую получит комиссию.

Биржевая котировка

В настоящее время биржевая котировка цен на товарных биржах приобретает все большее значение. Например, на бирже в Чикаго периодически собираются брокеры для определения цен на продукты питания. И эти цены действуют по всей стране.

Биржевая котировка представляет собой фиксацию фактических контрактных цен и введение типичной цены по биржевым сделкам за определенный период времени (как правило, биржевой день). Это ориентир при заключении сделок и вне биржи. По результатам торгов Котировальная комиссия вводит так называемую типичную цену. Она оказывается наиболее вероятной в силу исключения воздействия случайных факторов. По существу это цена преобладающей реализации. При большом количестве сделок она исчисляется как средняя.

Исходным материалом для котировки служит информация о контрагентах сделки, а также о ценах, по которым они желали бы приобрести (продать) данный товар.

Биржевой арбитраж

Арбитражная комиссия - своеобразный суд, не являющийся высшей судебной инстанцией. Естественно, этот орган не должен зависеть от кого бы то ни было, поэтому его членами не могут стать участники и посетители биржи. Арбитражная комиссия решает спорные вопросы, связанные с:(16)

· продажей контрактов

· проведением торгов

· соблюдением законодательства и правил

· непосредственным выполнением контрактов.

Наряду с этим комиссия может доводить до сведения участников биржи информацию о клиентах, которые не выполняют взятые на себя обязательства.

Биржевая печать

Биржевая торговля не может существовать без торговой информации. Многие биржи выпускают свои информационные издания. В биржевых бюллетенях публикуются котировальные таблицы, рыночные цены, спрос и предложение. Эти бюллетени служат связующим звеном всей биржевой сети, что достигается путем обмена бюллетенями между биржами.

3. Фондовая биржа как хозяйствующий субъект современной рыночной экономики

3.1.Фондовая биржа как экономическая категория

Согласно действующему российскому законодательству фондовая биржа относится к участникам рынка ценных бумаг, организующим их куплю-продажу.

По закону фондовая биржа не может совмещать деятельность по организации торговли ценными бумагами с другими видами профессиональной деятельности на рынке ценных бумаг, кроме депозитарной и клиринговой (депозитарии оказывают услуги по хранению сертификатов ценных бумаг и/или учету прав собственности на ценные бумаги, а клиринговые организации осуществляют расчетное обслуживание участников рынка ценных бумаг).

Признаки классической фондовой биржи:(17)

· это централизованный рынок, с фиксированным местом торговли, т.е. наличием торговой площадки;

· на данном рынке существует процедура отбора наилучших товаров (ценных бумаг), отвечающих определенным требованиям (финансовая устойчивость и крупные размеры эмитента массовость ценной бумаги как однородного и стандартного товара, массовость спроса, четко выраженная колеблемость цен и т.д.);

· существование процедуры отбора лучших операторов рынка в качестве членов биржи;

· наличие временного регламента торговли ценными бумагами и стандартных торговых процедур;

· централизация регистрации сделок и расчетов по ним;

· установление официальных (биржевых) котировок;

· надзор за членами биржи (с позиций их финансовой устойчивости, безопасного ведения бизнеса, соблюдения этики фондового рынка).

Фондовая биржа - это организованный, регулярно функционирующий рынок ценных бумаг и других финансовых инструментов.(18)

Она представляет собой механизм чрезвычайно важный для организации предпринимательской деятельности, и для функционирования современной рыночной экономики в целом.

Фондовая биржа создается в форме некоммерческого партнерства. Основная цель ее деятельности в создании благоприятных условий для широкомасштабной и эффективной торговли ценными бумагами. Фондовая биржа организует торговлю только между членами биржи. Другие участники рынка ценных бумаг могут совершать операции на бирже исключительно через посредничество членов биржи.

Членами фондовой биржи могут быть любые профессиональные участники рынка ценных бумаг, которые осуществляют деятельность, указанную в главе 2 Федерального закона «О рынке ценных бумаг».

Порядок вступления в члены фондовой биржи, выхода и исключения из членов фондовой биржи определяется фондовой биржей самостоятельно на основании ее внутренних документов.

Фондовая биржа вправе устанавливать количественные ограничения числа ее членов. Неравноправное положение членов фондовой биржи, временное членство, а также сдача мест в аренду и их передача в залог лицам, не являющимся членами данной фондовой биржи, не допускаются.

Фондовая биржа обязана обеспечить гласность и публичность проводимых торгов путем оповещения ее членов о месте и времени проведения торгов, о списке и котировке ценных бумаг, допущенных к обращению на бирже, о результатах торговых сессий, а также предоставить другую информацию, указанную в статье 9 Федерального закона.

Фондовая биржа самостоятельно устанавливает процедуру включения в список ценных бумаг, допущенных к обращению на бирже, процедуру листинга и делистинга. Фондовая биржа не вправе устанавливать размеры вознаграждения, взимаемого ее членами за совершение биржевых сделок.

Операторами фондовой биржи выступают банки, инвестиционные и финансовые компании и фонды, брокерские конторы.

Для того чтобы лучше вникнуть в сущность фондовой биржи, разберем ее основные функции и задачи. Являясь организатором рынка ценных бумаг, фондовая биржа первоначально занималась исключительно созданием необходимых условий для ведения эффективной торговли, но по мере развития рынка все большее значение стало приобретать не столько организация торговли, сколько ее обслуживание.

Задачи фондовой биржи:(19)

1. Создание постоянно действующего рынка, т. е. фондовая биржа централизует место, где может проходить как продажа ценных бумаг их первым владельцам, так и вторичная их перепродажа;

2. Выявление равновесной биржевой цены. Выполнение этой задачи возможно в силу того, что биржа собирает большое количество как продавцов, так и покупателей, что позволяет выявить приемлемую стоимость (цену) конкретных ценных бумаг;

3. Аккумуляция временно свободных денежных средств и содействие в передаче прав собственности;

4. Обеспечение гласности, открытости биржевых торгов. Биржа отвечает за централизованное распространение биржевой информации;

5. Обеспечение гарантий исполнения сделок, заключенных в биржевом зале. Выполнение этой задачи достигается тем, что биржа гарантирует надежность ценных бумаг, которые котируются на ней;

6. Разработка этических стандартов, кодекса поведения участников биржевой торговли. Биржа должна контролировать разработанные ею стандарты и кодекс поведения, применять штрафные санкции вплоть до приостановки деятельности или лишения лицензии в случае их необходимости;

3.2.Регулирование деятельности фондовых бирж

Регулирование рынка ценных бумаг - это упорядочение деятельности на нем всех его участников.

Регулирование участников рынка может быть внешним и внутренним. Внутреннее регулирование - это подчиненность деятельности данной организации ее собственным нормативным документам: уставу, правилам и прочим документам. Внешнее регулирование - это подчиненность деятельности данной организации нормативным актам государства, других организаций, международным соглашениям.(20)

Государственное регулирование рынка ценных бумаг осуществляется путем:(21)

· установления обязательных требований к деятельности эмитентов, профессиональных участников рынка ценных бумаг и ее стандартов;

· регистрации выпусков эмиссионных ценных бумаг и проспектов эмиссии и контроля за соблюдением эмитентами условий и обязательств, предусмотренных в них;

· лицензирования деятельности профессиональных участников рынка ценных бумаг;

· создания системы защиты прав владельцев и контроля за соблюдением их прав эмитентами и профессиональными участниками рынка ценных бумаг;

· запрещения и пресечения деятельности лиц, осуществляющих предпринимательскую деятельность на рынке ценных бумаг без соответствующей лицензии.

Представительные органы государственной власти и органы местного самоуправления устанавливают предельные объемы эмиссии ценных бумаг, эмитируемых органами власти соответствующего уровня.

Саморегулируемые организации (СРО) – это некоммерческие, негосударственные организации, создаваемые профучастниками рынка ценных бумаг на добровольной основе, с целью регулирования определенных аспектов рынка на основе государственных гарантий поддержки, выражающихся в присвоении им государственного статуса саморегулируемой организации.(22)

СРО обычно являются организаторы рынка ценных бумаг (биржи) и общественные объединения различных групп профучастников.

3.3. Развитие биржевого фондового рынка наряду с внебиржевым

Торговля ценными бумагами может быть организована самым различным образом, а встречи продавцов и покупателей для заключения сделок купли-продажи может происходить на различных площадках.

Организация фондового рынка прошла путь от так называемого «уличного» (дикого) рынка ценных бумаг до фондовой биржи и современных систем торговли ценными бумагами.

Фондовая биржа является одной из наиболее развитых форм организации торговли ценными бумагами. Биржевой рынок представляет собой институционально организованный рынок, н

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Деятельность Бурятского Сберегательного Банка России

1. Характеристика деятельности Бурятского ОСБ №86011.1 История возникновения Сберегательного Банка России1.2 Структура Бурятского ОСБ №86

- Деятельность коммерческих банков

Банки - одно из центральных звеньев системы рыночных структур. Развитие их деятельности - необходимое условие реального создания рыноч

- Деятельность коммерческих банков

Кредитная организация – юридическое лицо, которое для извлечении прибыли на основании лицензии ЦБ РФ имеет право осуществлять банков

- Деятельность национального банка Украины в сфере валютного регулирования и валютного контроля

Валютное регулирование и контроль являются составной частью методов государственного финансового контроля в сфере, где контактируют

- Деятельность страховой компании

Содержание1. Законодательная база1.1 Нормативно-правовые документы, регулирующие деятельность страховой компании1.2 Основные положения

- Деятельность страховой компании "Страховые традиции"

МИНИСТЕРСТВО ФИНАНСОВ УКРАИНЫДНЕПРОПЕТРОВСКАЯ ГОСУДАРСТВЕННАЯ ФИНАНСОВАЯ АКАДЕМИЯИндивидуальное научно-исследовательское задание

- Деятельность страховых организаций

АКАДЕМИЯ НАЛОГОВОЙ ПОЛИЦИИ ФЕДЕРАЛЬНОЙ СЛУЖБЫ НАЛОГОВОЙ ПОЛИЦИИ РОССИИКурсовая работа «Деятельность страховых организаций»Выполни

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.